大妈持股13年5万变500万!“忘掉密码”才是股市秘诀?价值投资在A股到底好不好使?

【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:象树资产

校对:方杰锋

大连有一大妈2008年买入五万元的长春高新,然后忘了密码,最近去销户发现居然有500多万了。

据说老太太受到刺激,站不稳了,幸亏证券公司员工扶着。在喜极而泣,直呼意外后,该股民还兴奋地开通了创业板、科创板、可转债等业务功能。

天降巨款,不少投资者投向羡慕的眼光,有人说这是“时间的力量”,是长线投资的魅力;也有人说这不可复制,是幸存者偏差;还有人呼吁,赶紧回去问问家人有没有忘了密码的......

01

大连有股民5万炒股变500万

最开始发酵,是在昨天中午一个微信聊天记录截图,聊天记录显示国信证券有投资者2008年投入5万多元炒股,如今市值到达500万。

对此,从国信证券昨日回应道:截图内容有偏差,但确有客户大赚100倍。国信证券相关人士介绍,4月23日上午一位阿姨来到国信证券大连金马路营业部办理业务,因自己常年在国外,已经忘记密码,此次前来是想要重置密码。

据客户表示,她已经67岁了。在使用新密码登录国信证券金太阳手机APP后,阿姨才发现自己在2008年曾花5万多元购买的一只股票,如今市值已经达到500多万元。

原来阿姨在买入股票后,再没有对这只股票进行买卖,因为忘记密码也一直未登录查看。13年时间里,股票竟涨了100倍!客户喜极而泣,直呼太意外。该股民后来还开通了创业板、科创板、可转债等业务功能。

对这位堪称传奇的“大妈股神”,知名私募人士但斌也来点赞,称这是投资优秀蓝筹股的魅力。

02

大牛股长春高新

过去13年涨幅超100倍!

据了解,该位大妈投资的股票为长春高新。数据显示过去13年间长春高新最大涨幅超100倍,4月23日公司收盘价为480.17元,总市值1943亿。

23日长春高新披露一季报,公告显示,公司一季度营业收入22.81亿元,同比增长37.35%;归属于上市公司股东净利润为8.75亿元,同比大增61.21%。

23日长春高新披露一季报,公告显示,公司一季度营业收入22.81亿元,同比增长37.35%;归属于上市公司股东净利润为8.75亿元,同比大增61.21%。其中,核心子公司金赛药业一季度实现净利润8.78亿元,同比增长70.02%。子公司百克生物净利润0.55亿元,同比增长22.12%。子公司华康药业净利润0.11亿元,同比增长30.17%。子公司高新地产净利润0.04亿元,同比下降60.87%。

而在2020年,长春高新实现营业收入85.77亿元,较上年同期增长16.31%;实现归属于上市公司股东净利润30.47亿元,同比增长71.64%。

作为雪球App上的热门股,长春高新也有一堆忠实的粉丝,比如雪球用户@二将军,18年8月17日以198.9元买入200股长春高新,持有至今,长春高新给它超过7位数的投资回报,成为当前给我最多收益的股票!

也有中途下车的人,比如@劳力士小哥坦言:第一次买长春高新的时候是17块,据别人说会到100块,结果我33就跑了...

03

数据惊人!

13年间共有86只个股涨幅超10倍

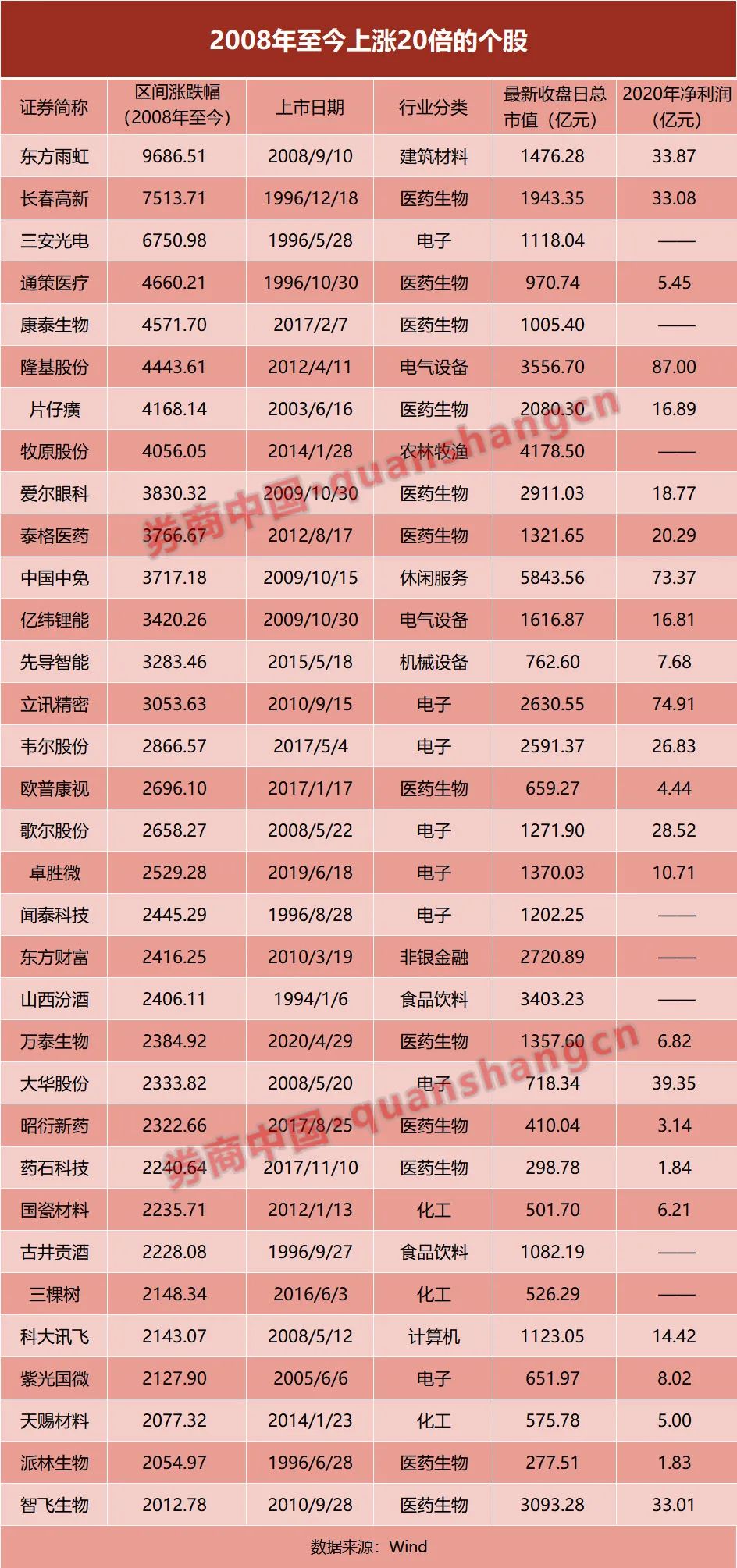

10倍牛股不止长春高新一个。2008年至今13年时间,涨幅超过10倍的个股竟然有86只。

据券商中国统计:东方雨虹涨幅最高,上涨9687%。三安光电涨幅6751%。通策医疗、康泰生物、隆基股份、片仔癀均上涨超过40倍。

上述86只10倍牛股中,医药生物类企业最多,共有25只,占比接近三成。比如前述阿姨投资的长春高新,主营业务为生物制药及中成药的研发、生产和销售,具体有基因工程制药业务板块、生物疫苗业务板块、中成药业务板块、房地产等。

电子行业的上市公司有14家,占比16%。其中立讯精密从2010年上市起至今涨31倍;韦尔股份、歌尔股份、卓胜微、闻泰科技、大华股份、紫光国微过去13年均上涨20倍以上。

从市值规模来看,贵州茅台万亿市值;35家上市公司市值目前已经超过千亿;500-1000亿市值区间的共有25家;100-500亿市值区间有22家;低于100亿市值有3家。

在净利润规模方面,在已披露2020年年报的64家上市公司中,贵州茅台、海康威视、恒力石化净利润均过百亿。29家上市公司净利润在10-100亿区间,比如隆基股份净利润87亿,立讯精密、中国中免、英科医疗去年净利润均在70亿以上。

04

为什么你买到牛股(牛基),

还是不赚钱?

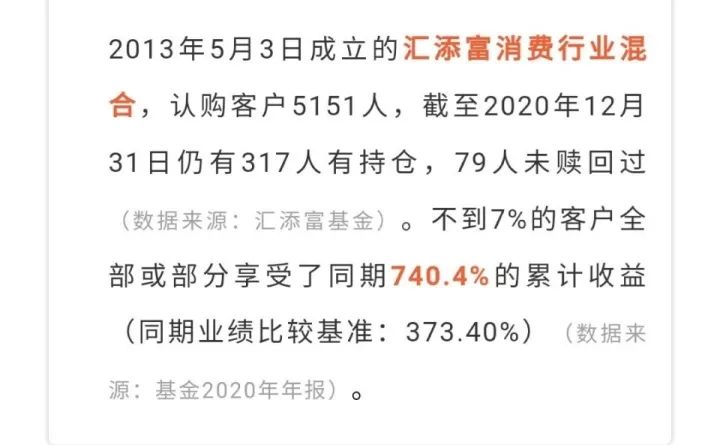

不仅是股票,过去几年里还有不少牛基产生,比如易方达蓝筹精选,景顺长城绩优成长、汇添富消费行业混合等。

然而数据显示,景顺长城97%的2年封闭式运作,有67%的用户收益小于25%,仅15%的用户收益在75%至150%之间。

也就是说,大部分人(90%以上)买到上涨几倍甚至十几倍的牛基,也无法分享牛基的长期收益。

有以下几种原因,主要是放弃定投、追涨杀跌,持有时间段过短,还有就是频繁买卖。

05

如何看待这次的“天降巨款”事件?

这新闻在投资者圈里炸锅了,但不同的投资者看法不同。

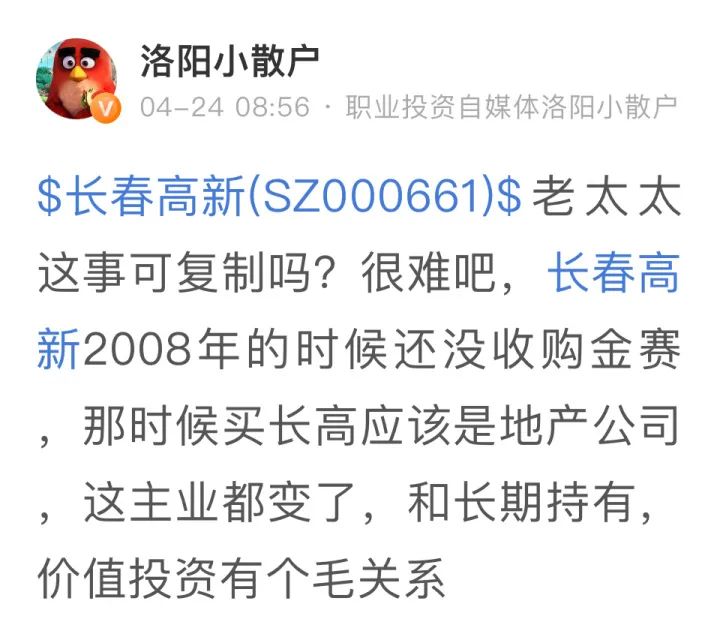

雪球用户@洛阳小散户认为:老太太这事可复制吗?很难吧,长春高新2008年的时候还没收购金赛,那时候买长高应该是地产公司,这主业都变了,和长期持有,价值投资有个毛关系。

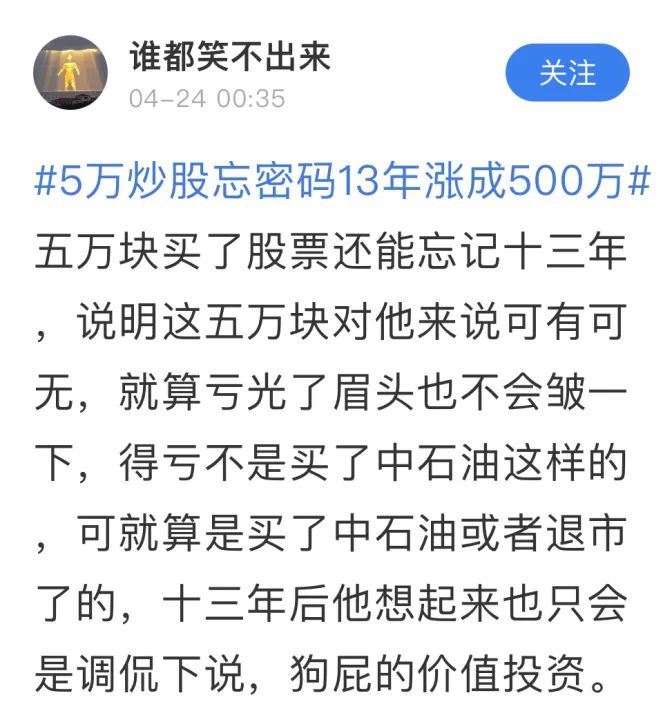

有人说:5万块买了股票还能忘记十三年,说明这5万块对她可能不重要。而且幸好是买了长春高新,要是买了中石油、或者长生生物,这5万就没剩多少了。

还是有人能从这则故事中得到启示:持有伟大的企业,忘掉它,是最轻松的赚钱投资方式。

06

早些年,某知名投资人曾提过一个观点:巴菲特、索罗斯之所以能成功,是因为他们过去几十年都待在美国,倘若在日本或者欧洲,他们可能不会取得如此成就。

此言似乎有一定道理。纵观历史数据,除了个别年份的股灾之外,美国股市指数整体上展现出良好的稳步上涨态势;其中,2008年金融危机过后至今,道琼斯工业指数从8000多点涨到34000点,涨幅高达300%,纳斯达克指数也从1500多点涨至14000多点,涨幅超过800%(见下图)。

相比之下,我国的A股市场几乎从来没有表现出长牛的特征,即便出现过两次大牛市,其高点也是越来越低,2007年牛市高点为6124点,2015年则为5178点。近两年,上证指数始终在2500~3500点区间徘徊,与10年前相差无几,而且也并没有出现牛市到来的征兆(见下图)。考虑到我国经济过去20多年的飞速增长,上证指数的走势显然不能很好地反映出国民经济的发展成果。

正因上述种种,在很多人眼中,A股更像是一个投机市场,依靠公司业绩增长来获得回报、讲求低价买入并长期持有的价值投资在这里很难奏效,而本文开篇提到的大妈案例,充其量也只能算作运气爆棚而已。

事实果真如此吗?恐怕未必。上证指数之所以没能表现出像美股那样确定的高成长性,是因为一些特殊的内在原因。

一则,编制方法致使上证指数“失真”。

长期以来,上证指数采用的都是派许加权综合价格指数,计算时是以总股本为权重,不过却是以流通股本的市价作为股价,这种编制方法显然是有缺陷的,无法真正反映市场结构。尤其是考虑到在沪市上市的很多公司,都具有鲜明的国有色彩,比如中国石油、中国神华等等,其特点在于总股本和总市值较大,但自由流通股本却较少,致使自由流通市值远远小于总市值,再叠加国有企业自身存在的一些问题而拖累了这些公司的业绩,继而导致股价持续低迷不振。而上证指数的编制方法,无形之中放大了这类公司股价波动的影响,最终使得指数表现不佳。

二则,多股本公司的历史估值过高。

从历史上看,不少大型国有企业都是选择在牛市阶段登陆沪市,例如中国石油、中国铝业都是2007年在A股上市,当时正值市场情绪高度亢奋的状态,往往会赋予新上市的公司更高的估值,这就在一定程度上助涨了泡沫。然而,这些国有企业同时还具备极强的周期属性,一旦过了高盈利位置便步入下行区间,很多公司需要用很多年的时间去消化此前的估值泡沫,与之相伴的便是股价的一路下跌,甚至再也难以回到之前的股价水平,如此便拖累了上证指数的增长。

此外,上证指数成长性不足的背后,还包括A股市场建立时间相对较短、发展不够成熟、缺乏理性和耐心的散户较多等原因,而这些理由都不能佐证“价值投资在A股不适用”的命题。

06

其实,如果剔除2007年牛市对于上证指数的干扰,我们会发现价值投资在A股同样适用。

西南证券研究所做过一个测算:选取2013年以前在沪市上市的930多家公司作为样本,考察它们在2013~2018年期间的业绩表现,可以看到的是,这些公司的归母净利润由2013年的1.93万亿元增至2018年的2.84万亿元,增幅为47.2%,而同期这些公司的市值也从1.81万亿规模增长至2.87万亿,增幅为58.6%,与归母净利润增幅相当。

这便反映出,长期来看,上证指数中的公司也可以表现出业绩与市值共同增长的属性,刚好是价值投资的重要特征。此外,历史包袱相对较轻的创业板指数与上证50指数也正在表现出良好的成长性。

不仅如此,那些消费升级概念下崛起的优质白马龙头股,近些年业绩和涨势也是非常可观。如果从13年前,本文开篇那位大妈买入股票的时间算起,我们会发现有很多个股都展现出极其强大的增长势头。例如,13年间长春高新和东方雨虹分别涨了121倍和96.8倍,通策医疗、三安光电、山西汾酒、片仔癀、隆基股份等也都涨了40~80倍不等,这些个股都是非常好的价值投资标的——而那位大妈买入的,正是涨幅排名第一的长春高新。

事实上,对于“价值投资在A股是否适用”这一问题,巴菲特早在2015年的伯克希尔股东大会上就已公开回应过,“股神”给出的答案是:

“投资理念不分国界,原则是关注业务。”

言下之意,价值投资适用于任何国家的股市,能否获得理想的投资回报,关键是要选对公司,“要与伟大的公司为伍”。巴菲特还说过:“与美国市场相比,中国的投资环境相对年轻,这导致市场更多的受投机的影响,而这可能给价值投资创造机会。”而他的老搭档查理·芒格亦称,中国股市更应使用价值投资而不是投机,价值投资不会过时。

巴菲特在投资过程中,也并非只是一味地选择美股上市公司,中国的企业他也曾大笔买入。典型案例便是2002年和2003年,巴菲特斥资4.88亿美元买入中国石油1.3%的股权,并于2007年将其出售,大赚了36亿美元,收益高达7倍,获得了巨大成功。

巴菲特的实践恰恰能够证明,运用价值投资理念投资美股之外的公司,同样是可以赚到钱的,任何市场都拥有好的投资标的。至于那些亏损的人,恐怕还真不能甩锅给市场,他们或许更该反思一下,自己在选股、择时过程中,究竟是哪里出了问题。

【温馨提示】本文内容不代表象树资产观点。文中涉及的内容与信息不构成任何投资建议,股市有风险,投资需谨慎。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。