债基第7课丨这样持有债基:减少风险又节省手续费

【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

经过之前的课程大家也了解了买债基的必要性,以及债基的过往收益和潜在风险。

当我们要买债基时,仓位比例需要根据每个投资者的风险偏好以及需求来具体配置。今天,我们来讲一讲,债基该怎么配置,以及应该持有多长时间。

债基配置比例选择

现在市场上,不管是新发行的基金还是存量基金,混合型基金占比明显多于股票类基金,也就是说大部分基金都是通过资产配置,调整股债配置比例,来争取获得超额收益。

股债之所以能搭配,是因为长期来看,两者相关性并不高。债券具有低波动属性,股票具有高波动属性,他们的组合,可以在降低波动的同时,又能争取更高收益。

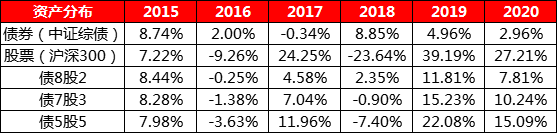

当然,不同的股债配比,风险是不一样的。根据沪深300指数以及中证综债指数,小欧统计了一下过去6年股债配比数据,供大家参考。

(数据来源:wind,统计区间2015-2020)

中证综合债券指数在样本选取上相较于中证全债指数会更加全面,因为它的选样是在中证全债指数样本的基础上,增加了央行票据、短期融资券以及一年期以下的国债、金融债和企业债。

我们可以从数据中看到,债8股2的组合,在过去的六年中,除了2016年微跌0.25%以外,都取得了正收益,波动小于股票,控制回撤能力较强,收益率大幅领先纯债基金。

再来看债7股3的组合,在过去6年中虽然在2016年和2018年是负收益,但是在其他年份上表现都非常优异,具有一定的爆发力,相对比较均衡。

而债5股5的组合,在过去6年中不仅2016年和2018年是负收益,且最低收益为-7.4%,波动明显比前两个组合要大,当然在2019年和2020年股市行情较好的情况下,基金收益也非常高。

随着股票比例的增加,可以看到组合波动明显加大。

对于心理承受能力较弱的投资者,一定要控制好股票类资产的比例,不建议股票超过5层仓位,也就是最好不要尝试债5股5的组合,可以采取债8股2或者债7股3的组合,体验长期来看会更好。

从数据上,我们会发现,股债组合长期表现不错,能够在很大程度上降低组合波动,但是在某一个阶段其实他们的相关性很强,波动就相对比较大。

比如在2015年,因为央行大幅降息,股债双牛。

同理,如果市场预期向好,利率快速拉升,债券就会面临大幅亏损,就拿2020年5月这段时间来看,海外疫情缓解,十年期国债利率回升,中长期债券收益回撤不小,与此同时,股票市场表现一般,结果就是,不管是纯债还是二级债基的表现都不太好。

所以,当我们在谈债券和股票组合长期收益年化收益不错的时候,一定要记住,这并不代表短期不会亏损,大家一定要有这个心理预期。

债基该持有多久?

对于债基来说,绝大部分债基走的是滚雪球路线,波动较小,收益随着时间慢慢变大。持有时间过短不仅很难取得稳定的收益,而且还会面临高额的赎回费用。

举个例子,如果选择的债基比例是债7股3,年度收益存在一定波动,2016年还有较大亏损可能。

从2015年开始持有,第1年收益为8.28%,净值也变为1.0828,但第2年收益为-1.38%,基金累计净值变为1.0679,这个时候如果心态不稳卖出,两年的总收益仅为6.79%,这还是不包括赎回费的情况下。

如果能一直持有到2020年底,基金累计净值为1.4389,平均年化收益为6.25%。(数据来源wind,债券部分以“中证综债”指数为例、股票部分以“沪深300”为例,统计区间2015-2020)

所以从过往6年的情况来看,长期持有获得可观收益的可能性要大很多。

对于过往产品业绩的复盘就到这了,在实操中,我们可能还会遇到一个小问题:到同一只基金,却有A/B/C三类。

这种情况下,我们该如何选择?

基金ABC类该怎么选?

其实这三种份额的差异,就是收费方式有所不同,要根据每个人的预计持有时间来选择适合自己的份额类别。

A类份额

:它的模式是“前端收费”。意思是购买基金时要先支付一定的申购费用,赎回时再根据持有时间收取赎回费,时间越长赎回费越低。

如果你是想做长期规划,比如想给孩子留一笔教育基金,短期内没有使用需求,几年后用于孩子出国留学,那选择A类份额是比较合适的。

B类份额

:它是基金后端收费模式,即购买费用是在赎回时再付。

这种费用是根据持有这只基金的时间长短来决定的,每只基金都各有不同。一般情况而言,基金持有的时间越长,费用越少,甚至某些B类基金超过一年后,就不需要任何费用进行赎回。

现在市场上大多数基金都没有B类份额,原因就在于购买时不需要缴纳任何前端费用。

C类份额

:它是不收取申购和赎回费,但按天收销售服务费。在互联网理财渠道,这个费用会更低,适合那些对资金流动性要求高且投资期限小于一年的投资者。

如果你是觉得股票市场当下风险较高,想买点债基做一个短暂过度;或者是短期内有出游或者其他用钱计划,那买C份额更加适合。

对普通投资者来说,一般计划持有低于一年左右的话,建议选择C类份额;准备持有时间长的,选择A类份额相对更省钱。

这节课就到这告一段落了,希望大家看完后能清楚适合自己债基的股债搭配比例,也能结合自己的实际情况去选择基金的A类或者C类份额。

最后要提醒的是,虽然我们鼓励长期持有债基,但是,大家也要注意债基的动向,关注持仓和风险的变化。下堂课小欧将教大家如何看懂债基的季度财报和年度财报等数据,追踪债基。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。