首批公募REITs获机构热捧,明日起集中认购!

抱团股大幅回暖,王者归来还是回光返照?黄燕铭、洪灏、刘彦春、曹名长、王庆、侯昊等重磅嘉宾齐聚一堂!→【名额有限,报名入口】

首批9只基础设施公募REITs发行受到资本市场高度关注,也获得机构热捧,明日(5月31日)正式开启集中认购。

Wind数据显示,这9只公募REITs平均战略配售比例为66.8%,平均有效认购倍数近8倍,预计共募集资金314.02亿元。

公募REITs有何“神通”受到机构如此青睐,你我如何分羹一杯?

公募REITs风险收益特征

REITs(Real Estate Investment Trusts,不动产信托基金)是指在证券交易所公开交易,通过证券化的方式将具有持续性、稳定性收益的不动产资产或权益转化为流动性较强的上市证券的标准化金融产品,属于中等风险理财产品。

REITs和股票、债券、商品等大类资产的相关性较低,投资REITs可以分散风险、优化资产组合,提高单位风险收益。在成熟市场,REITs 已被投资者看作是除股票、债券、现金之外的第四类资产。

公募REITs投向政策支持的基础设施领域,优先支持东部发达地区,比如:京津冀、大湾区、长江经济带等,酒店、商城、写字楼、公寓、住宅等房地产项目不属于试点范围,而且要求“预计未来3年净现金流分派率(年度可分配现金流/目标不动产评估净值)原则上不低于4%”。

业内人士透露,首批公募REITs项目属于“精挑细选”。最初,各省发改委推荐了200多个项目,但最终经国家发改委推荐的项目不到30个,最终仅9单项目拿到批文。

首批公募REITs涉及公路用地、公共设施用地、仓储用地。进一步分类看,这9只公募REITs可大致分为产权类(永续类)和经营权类(非永续类),这两类REITs产品的预期投资收益构成存在明显差异。

1.对于仓储物流、产业园区等产权类REITs,其初始股息收益率可能不超过5%,但未来租金的现金流大概率将带来底层资产价值的波动,从而影响收益;资产到期市场化处理。

2.包括高速公路在内的经营权类REITs则以股息收益为主,其经营权价值将逐年递减直至终值归零,因而增值收益的体现可能不明显。

虽然两者都是权益类公募REITs,但经营权类REITs更接近债,而产权类REITs的股性特征相对更强,其收益特性预计将介于传统股债之间,与国际市场上的REITs产品也更为接近。

公募REITs如何认购

公募REITs发行与普通公募基金不同,因为公募REITs含有底层资产,这部分资产在市场上尚未定价,因而发行过程中有询价的程序,类似新股IPO,来决定公募REITs的发行价格。

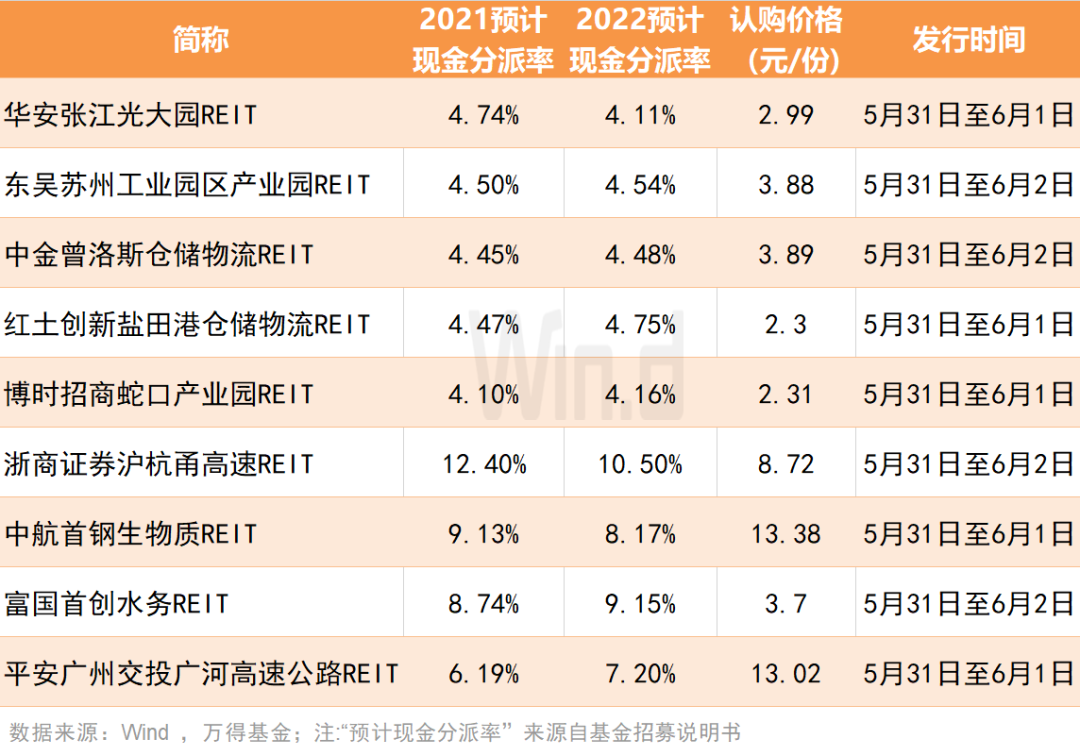

截止5月27日,首批9只公募REITs均公布了询价结果,整体看,预计现金分派率高的项目定价较高。场外认购门槛从100-1000元不等,认购时间均自5月31日开始,到6月1日至2日结束。

费率方面,公募REITs的认购费率不高,低于100万(或1000万)的认购费率在0.5%-0.6%,明显低于权益类基金,与债券基金相仿。管理费方面,除博时招商蛇口产业园REIT为固定费率0.3%/年,其余8只采用固定费率加浮动费率组合的模式,浮动费率与基金业绩相挂钩。

募集期内,公众投资者可以通过场内证券经营机构或基金管理人及其委托的场外基金销售机构认购基金份额。公众投资者参与公募REITs投资无准入条件要求,普通投资者在首次认购基金份额前,应签署风险揭示书,认购方式与现行LOF基金认购方式一致。

万得基金代销REITs简介

万得基金代销首批公募REITs中的四只:中金普洛斯仓储物流REIT(508056.OF)、富国首创水务REIT(508006.OF)、平安广州交投广河高速公路REIT(180201.OF)、东吴苏州工业园区产业园REIT(508027.OF)。

1. 中金普洛斯仓储物流REIT

中金普洛斯仓储物流封闭式基础设施证券投资基金”为仓储物流项目,原始权益人为普洛斯中国控股有限公司,基金管理人为中金基金。基础资产由7个仓储物流园组成,分布于京津冀、长三角、大湾区三大城市群,总建筑面积达70.50万平方米。截至2020年12月31日,目标基础设施资产合计平均出租率约98.72%,合同租金及管理费平均约40.04元/月/平方米,估值合计约53.46亿元。

项目公司2021、2022年预测可供分配金额分别为2.50亿元、2.52亿元,假设基金发行规模56.18亿元,并按照预测可供分配金额的100%向投资者分配,2021、2022年预测现金流分派率分别为4.45%、4.48%。(注:预测来源于基金招募说明书,下同)

值得一提的是,普洛斯号称全球最大的物流基础设施开发与运营机构,在日本的Reits项目曾经创造业绩神话,之前在新加坡上市,2018年私有化。

2. 富国首创水务REIT

“富国首创水务封闭式基础设施证券投资基金”为污水处理类项目,原始权益人为北京首创股份有限公司,基金管理人为富国基金,项目公司包括深圳市福永、松岗、公明水质净化厂BOT特许经营项目,以及合肥市十五里河污水处理厂PPP项目。深圳项目的特许经营权分别在2031年和2033年陆续到期,合肥项目的特许经营权在2047年到期。

预计首创水务2021年、2022年可供分配金额分别为1.60亿元和1.68亿元,现金流分派率分别为8.74%、9.15%。

3. 平安广州交投广河高速公路REIT

中国经济最发达省份的省内高速,原始权益人为广州交通投资集团有限公司,基金管理人为平安基金,项目公司为广州交投广河高速公路有限公司。广州广河的基础资产为广河高速(广州段),广河高速(广州段)项目新建双向六车道高速公路,路线全长70.754公里,收费期为2011年至2036年。

预计2021年6-12月期间可供分配金额为53,842.11万元,2022年度可供分配金额为62,628.76万元,假设拟募集资金为87亿元,2021年6-12月及2022年的年化现金流分派率分别为6.19%和7.20%。

4. 东吴苏州工业园区产业园REIT

东吴苏州工业园区产业园封闭式基础设施证券投资基金的基础设施项目为国际科技园五期B区和2.5产业园一期、二期项目,均位于苏州市苏州工业园区。苏州工业园区作为全国第一个中外中央政府级合作的开发区,是中国和新加坡两国政府间的重要合作项目,被誉为“中国改革开放的重要窗口”和“国际合作的成功范例”。

苏州工业园区产业园项目预计现金流分派率略高于招商蛇口产业园和张江光大园。2021年5-12月和2022年度,苏州工业园区产业园预计现金流分派率为4.50%和4.54%。

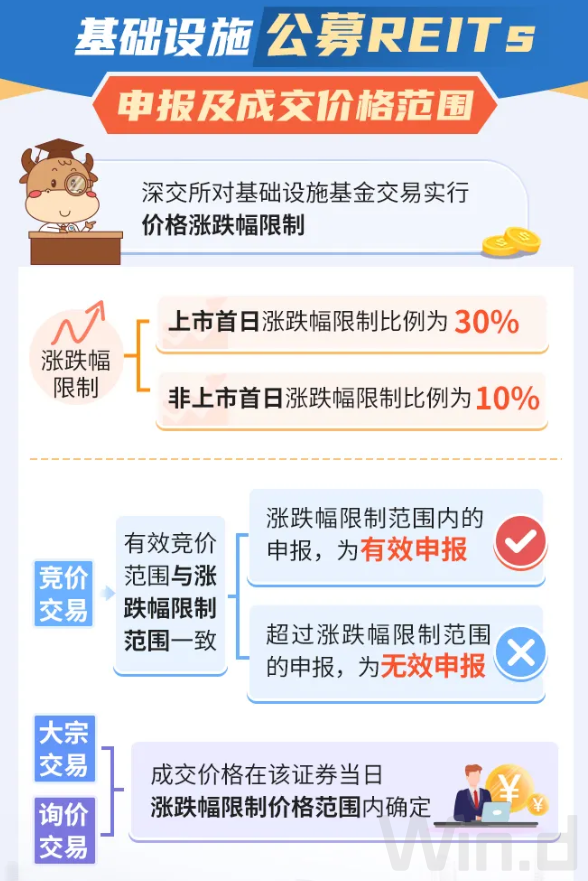

公募REITs的交易

公募REITs是封闭式基金,成立后,不能申购、不能赎回,但可以通过二级市场买入、卖出。二级市场交易与ETF、LOF基金类似。上市首日涨跌幅限制比例为30%,非上市首日涨跌幅限制比例为10%。

通过普通基金账户可以参与认购,因为基金账户不能参与场内交易,需要通过转托管,转至场内进行交易。

值得注意的是,发售比例上来说,首批9只REITs,原始权益人+战略投资者比例普遍在55%-79%之间,剔除战略配售后网下发售占比则仅在16%-32%之间,而面向公众发行占比仅为5%-13%。

原始权益人战略配售部分在整体份额20%之内的,持有期不得少于5年,超过20%的部分持有期不得少于3年,其余战略配售方持有期限亦不得低于12个月。

导致初始上市交易的份额占比相对较低。尽管这9只REITs募集资金预计募集规模达314.02亿元,但短期内场内流通或不超过100亿元。短期场内流通份额较少,而市场关注度较高,可能会导致REITs刚上市波动较大。

海外REITs的发展

REITs起源于20世纪60年代的美国,1956-1959年美国陷入经济衰退,不动产市场成为政府提振经济的重要手段之一,为了吸引资本进入不动产市场,1960年联邦政府先后通过《房地产投资信托法》和《国内税收法》以明确REITs的标准并解决REITs和投资者层面双重征税问题,此后美国REITs规模开始缓慢扩张。

据Nareit数据,截至2021年3月,美国REITs的总市值约1.35万亿美元,居世界首位。将近1.45亿美国人(约43%的美国家庭)直接或通过共同基金、ETF等方式间接持有REITs份额。

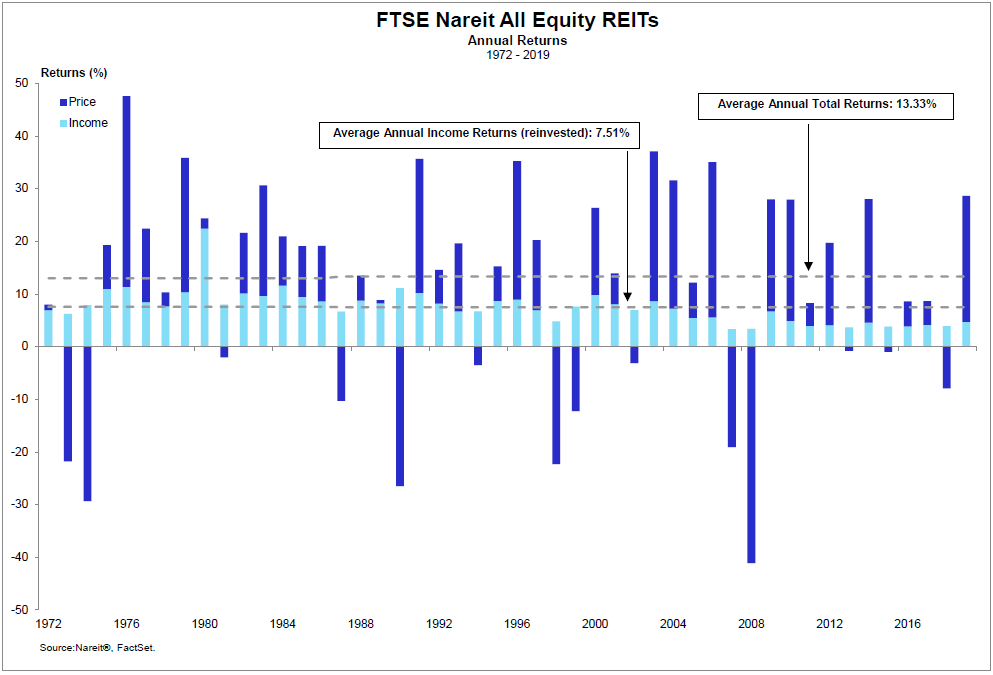

以美国权益类REITs为例,截止2021年一季度末,过去近50年,美国市场REITs平均年化收益13.33%,其中分红平均提供7.51%,剩下由价格涨幅贡献。相较于价格波动而言,分红收入较为稳定。分红和增值共同组成了REITs的收益。

图表:美国权益类REITs收益来源

数据来源:Nareit,广发证券

中国作为基建强国,公募REITs发展前景远大。

国泰君安指出,作为一种全新的大类资产,基础设施REITs具有明显的权益属性和资产盘活效果,是实现稳投资、补短板的有效工具,极大丰富了中国资本市场金融工具,对深化金融结构性供给侧改革意义重大。

世邦魏理仕预计,短期内,中国REITs市场将达到数千亿人民币规模。从更长期来看,可能会超过10万亿元人民币规模。

最后提醒广大机构投资者,借助Wind金融终端“万得交易快线”功能,可以便捷的助您“打新”首批公募REITs。

“万得交易快线”链接Wind金融终端基金研究、AMS(资产管理系统)、风控平台等功能模块,具备一键开户、线上交易、多账户管理、投后分析、定制服务等诸多实用功能,让机构理财更便捷、更高效!

欢迎通过Wind金融终端输入“WBUY”,进入万得交易快线模块,一览详情。

联系我们:

电话:400-799-1888或

021-50712782

除了机构,个人投资者可通过“万得基金”APP或“万得基金”小程序参与认购。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。