剧透6月丨海外重回正常化预期,国内亮点在新经济

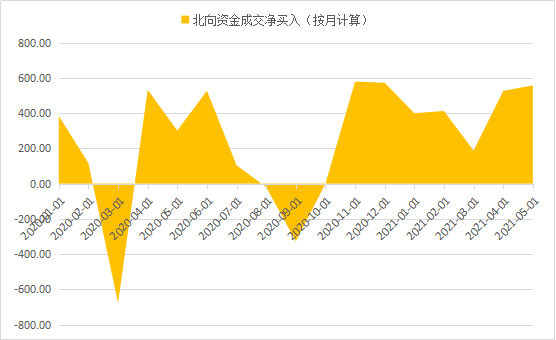

5月下旬以来,A股交易情绪有较为明显的好转,北上资金持续在A股扫货,根据Wind数据统计,整个五月份北向资金净流入557.76 亿元,与四月份的526.07 亿元相当,均处于2020年以来的较高水平。

(数据来源:Wind,单位:亿元)

沪指经过一轮攀升之后,目前在3500点附近盘整震荡,后续A股该如何布局?华安基金投研团队近期发布《6月宏观经济与市场策略展望》,全面分析海内外的经济基本面、流动性趋势,带来下一阶段的布局参考。

01

海外重回正常化预期

国内亮点在新经济

4月以来海外疫情分化较大,欧美等需求国新冠疫情改善而资源国疫情仍然严重,在此背景下全球大宗商品价格出现快速上行。但至5月中旬起,海外整体疫情开始向下,叠加主要经济体疫苗仍在快速普及中,金融市场也重回此前经济正常化预期的轨道。

疫苗普及仍是长期主线,将逐步从根本上解除疫情对全球经济的冲击,美国在近期解封过程中服务业PMI也出现了历史新高,这导致了全球经济与政策在未来6-12个月逐步恢复正常化仍是中长期主线逻辑。

资料来源:Bloomberg

部分市场观点可能比较担忧海外产能恢复后,中国出口份额出现下滑进而导致外需走弱。华安基金投研团队认为,在全球需求整体扩张期,这一问题不会表现特别明显,尤其是去年以来不少优秀的中国企业得以切入到海外供应链,后续会通过产品、研发竞争力维持住一定份额。总的来说,中国出口份额具有较强韧性,叠加总量扩张,整体出口尚未遇到明显拐点。

按照换算的固定资产投资复合增速,今年3-4月小旺季尚未恢复到去年下半年的增速,预期固定资产投资的顶部在2020年第四季度已经出现。固定资产投资下行主要来自于地产、基建的增长乏力,但制造业投资作为后周期变量仍有恢复动能,分行业来看仍然是电子通信、医药等新经济行业维持较高增速,经济结构转型仍在进行中。

02

全球流动性仍在转折前期

国内短期合理充裕

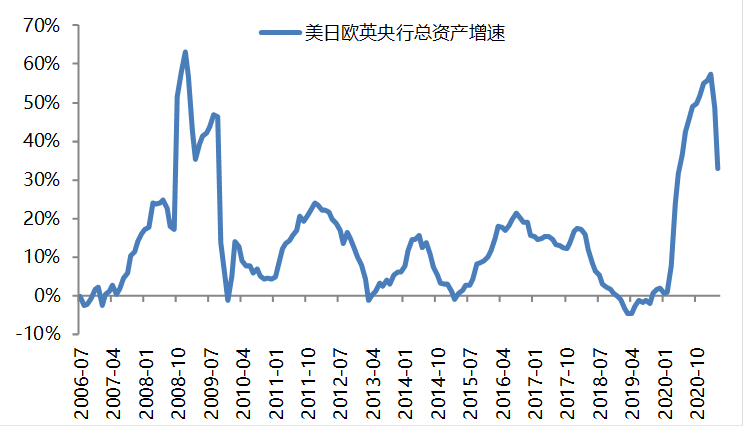

伴随疫苗推广,全球经济生活恢复常态的过程,也必然对应着政策正常化。可以看到全球主要央行资产负债表规模增速已经在下行通道中,但真正产生“杀伤力”的临界点是增速转负,目前看尚有一段距离。

全球央行总资产规模增速开始快速下降

资料来源:Wind

另一个参考指标是10年期美债收益率,目前已经出现了大幅调整,后续仍会围绕美联储何时宣布削减QE进行博弈。不过,整体来看当前全球流动性较此前宽裕程度明显收缩,但对全球资产价格尚未进入最终拐点。

国内来看,货币政策短期处于两难处境,一方面,全球经济复苏期,大宗商品涨价推动通胀预期,此时货币政策不应过于宽松。另一方面,居民与中小微企业需求仍相对低迷,此时也不宜收紧货币政策。从数据来看,目前国内流动性合理充裕,短端利率维持较低水平。

展望未来,一方面,社融增速放缓、资金面宽松对十年期国债收益率形成向下压力;另一方面,原油等商品价格仍有环比上行可能,从而对十年期国债收益率形成支撑。

资料来源:Wind

03

权益资产机会多于风险

关注A股结构性机会

以上分析给我们带来什么样的投资启示?总结来说——

全球疫情目前整体进入回落期,总需求、总供给同步改善,大宗商品涨势有所缓和,市场短期重新回到“全球复苏模式”。这一阶段全球流动性尚未全面收紧,而基本面仍有改善,包括A股在内的全球权益资产仍存在诸多机会。

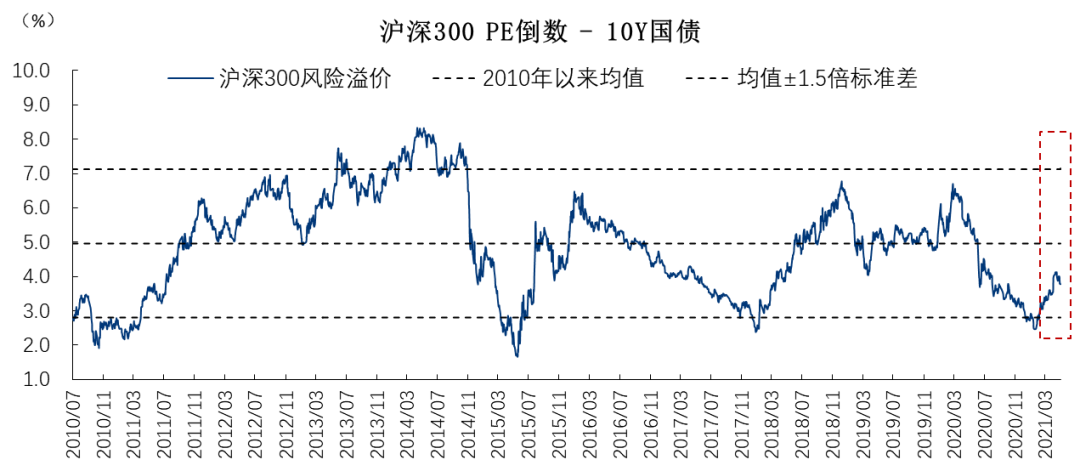

华安基金投研团队进一步分析,聚焦A股市场,截至5月27日,沪深300风险溢价3.78%左右,处于2010年以来的20.0%分位,整体而言,权益“性价比”相较年初时期有所好转,但较2020年仍偏弱。

资料来源:Wind

综合基本面、流动性和估值,市场情绪虽有好转,在投资布局中仍然要注意“精挑细选”,不妨选择绩优权益基金,帮助挖掘权益市场的三大结构性机会:

机会1,走向全球的中国制造。疫情催化中国制造业龙头的全球市场份额进一步提升。

机会2,新经济赛道。新能源汽车/5G及应用/生物医疗/消费升级等方向有望保持较高速增长。

机会3,经济复苏带动价值板块回暖。估值较低的金融业、上游原材料有望迎来价值回归。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。