突然回暖!有新基金狂卖超67亿 也有3天卖46亿!

A股震荡,近期不少基金发公告延期募集,权益基金销售市场似乎降到了冰点,但基金君却了解到,还是有一些绩优基金经理的产品募集了不错的规模。

工银瑞信最新公告,杜洋掌舵的工银战略远见首募规模超67亿元,有效认购户数超10万;上周秦毅管理的泓德睿源三年持有期三天就卖了超46亿元,还有招商、广发、圆信永丰、国海富兰克林等公募旗下基金经理近期新发的权益基金也表现不错。

业内人士分析,这跟基金经理、渠道销售等都有关系,同时一些投资人认为在经历调整后当前市场是相对安全的布局点位,一些风格稳健、配置均衡的绩优基金经理值得关注。

工银战略远见首募超67亿

泓德睿源三天卖了超46亿

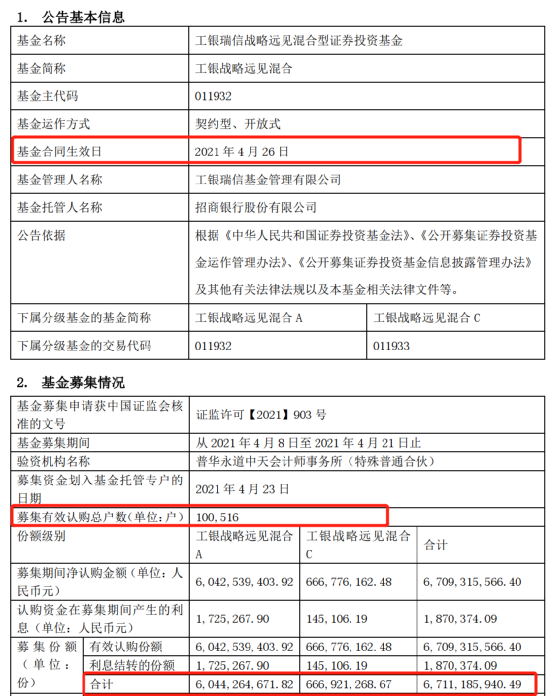

本周,由工银瑞信研究部副总监杜洋管理的工银战略远见混合基金发布公告称,从4月8日到4月21日募集期间,该基金A份额和C份额净认购金额分别为60.43亿元、6.67亿元,合计达到67.09亿元;加上认购资金在募集期间产生的利息,其总的规模达到67.11亿元。

值得注意的是,工银战略远见混合基金此次募集有效认购总户数为100516,超过了10万户;该基金合同生效日是2021年4月26日,托管在招商银行。除了投资者积极认购,公告也显示,其中,基金管理人的从业人员也认购了64.54万元。

这样的募集规模在最近偏冷的权益基金销售市场无疑是一抹亮色,基金君看了一下,资料显示,工银战略远见混合基金的基金经理杜洋,拥有10 年投资及研究经验、6 年投资管理经验,现任工银瑞信研究部副总监,他注重宏观趋势和个股投资机会的结合。数据显示,他管理的工银战略转型股票A任期回报高达231.30%,工银战略新兴产业混合A任期回报155.72%。

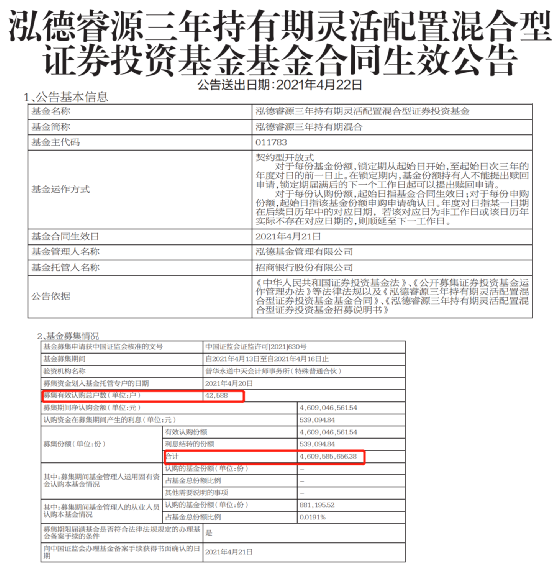

无独有偶,上周,由泓德基金研究部总监秦毅管理的泓德睿源三年持有期混合基金发布成立公告,该基金在4月21日成立,有效认购户数为42588,募集规模达到46.10亿元。该基金募集期是4月13日到4月16日,就是说短短三天就卖了超46亿。

资料显示,秦毅是北大物理学本硕博,8年资管从业经验,公募管理经验逾3年。均衡投资风格,坚持深度基本面研究,长期坚持价值投资。他管理的泓德泓业、泓德战略转型,任期回报分别达到128.61%、109.21%;还有泓德睿泽成立于2020年3月4日,成立以来收益73.09%。

还有多只主动权益基金近期热卖

除了这两只较大的近期新发主动权益基金,还有,招商基金中生代基金经理付斌管理的招商企业优选混合基金近期也公告,该基金于4月20日成立,募集规模21.56亿元,有效认购户数41837。同样在4月20日成立的、王明旭管理的广发睿铭两年持有期混合基金,募集规模为22.22亿元。

再早一点,由圆信永丰副总经理兼首席投资官范妍管理的圆信永丰聚优股票基金在4月16日成立,募集规模为19.26亿元,有效认购户数为27800。

国海富兰克林基金权益投资总监赵晓东管理的国富兴海回报混合基金在3月30日成立,募集规模为24.36亿元。近期,赵晓东的另一只新基金国富竞争优势三年持有期混合基金也在招行等渠道发售,客户反响不错。

为什么部分权益基金逆市热卖?

春节以来,A股大幅下挫,权益基金销售迅速降温,但是最近一些主动权益类基金还能卖出不错的规模,基金业内人士分析,主要有几大原因:一是在近期市场回调以后,部分投资人认为到了布局的时机;二是一些基金经理中长期业绩优秀,震荡中表现稳健,受到市场认可;三是渠道和基金公司共同发力。

“这跟渠道的销售能力和基金经理本身在震荡市当中抗跌的属性有很大关系。比如招商等股份制银行销售能力强,他们愿意去推平台上有较好客户基础的基金公司、有号召力的基金经理,同时当前投资人会比较喜欢偏均衡风格、历史上回撤控制较好的基金经理。”上海某基金公司市场人士说,新基金往往是“好发不好做,好做不好发”,但对持有人来说,市场在经历之前调整后,现在确实是相对安全的点位。

还有北京某基金业内人士称,有明星基金经理在去年四季度果断调仓,从新能源、传媒等调到银行、保险,使得其避开了今年的抱团股大跌,短期和中长期都有较好的投资业绩,因此很受渠道认可。

另一位基金行业资深人士坦言,“所谓基金销售回暖,其实更多是分化,当前投资者对权益类基金需求大幅减少,我们可以看到市场上还是有很多新产品最近延期募集,但像工银、泓德这几家能够卖出不错的量,主要跟他们去年业绩比较好有关,同时他们还进入了银行的重点合作名单,银行自身有一批优质客户,愿意拿得比较久。”

看好市场回调后布局时机

在市场经历调整后,一些基金公司也看好当前市场布局时机,积极出手。

国海富兰克林基金表示,当前发产品,是基于全年仍是仍旧是结构性行情的判断,从中长期来看,经历过市场调整,目前新基金建仓的安全性与性价比较春节前有所提升,有利于获取超额收益。

关于市场走势,中欧基金认为,上周市场出现大幅反弹,此轮反弹依靠智能驾驶等强势题材品种,以及逐步披露的科技、消费与银行等行业增速超出预期的一季度财报带动之下实现。前期机构重仓股股价的回暖也展现出市场情绪的逐渐企稳和修复。若二季度疫苗接种按照预期推进,消费服务业等仍具备较大的疫后复苏空间的行业增速有望进一步回升。连续三周走弱的美元指数也有利于新兴市场股市表现。在二季度上市公司摆脱去年疫情基数效应影响后,偏高的市场整体估值压力也有望得到进一步缓解。“我们预计市场反弹有望延续,但受限于仍偏高的估值分化压力,整体反弹节奏可能较为缓慢。短期来看,由于基数效应、资金面偏脆弱且仍集中于少数成长行业,部分热门公司的股价仍存在剧烈波动的可能性。”

德邦基金表示,过去一周A股迎来上涨,特别是抱团核心资产有所反弹,一方面国内经济数据没有预期的好,反而缓解了市场对社融超预期下行的担忧和对估值压力的悲观预期;另一方面,外围扰动,突出了中国经济体稳健复苏的优势。短期来看,亚欧部分国家和地区疫情再度爆发,对全球的经济复苏形成一定扰动,或将导致海外流动性继续泛滥,提升市场偏好。中长期来看,中国经济整体上处于复苏的中后期,企业盈利增速将面临逐步趋缓,经济复苏和通胀上行的背景下全球流动性收紧的趋势未改变,大多数核心资产仍需要消化较高的估值。配置上要更加关注盈利增长与估值的匹配度,注重自下而上挖掘复苏和转型过程中的个股机会。

在投资机会方面,国海富兰克林基金称,2021年全年A股市场结构性行情依然存在,上半年金融、化工、有色金属等顺周期板块机会或较好,而下半年如果消费、科技、医药等前期涨幅较大的板块回调到位,也可能会出现较好的配置机遇。香港市场方面,港股估值较低,具备较多稀缺标的,长期看好低估值、分红良好的金融行业,周期短、波动小、业绩确定性高的消费行业,专业壁垒高、体系建设全面提升的医药行业,还有估值优势、受益于经济转型升级的优质香港科技股等。“未来将注重安全边际,维持中性仓位,以个股为出发点,选择基本面稳健、长期竞争优势明显、估值合理的公司,在熟悉的行业和公司中寻找超额收益。”

博时基金首席宏观策略分析师魏凤春表示,A股方面,市场近期反弹,长期逻辑不变,短期精力更多放在结构挖掘上,新主线出现前进一步向低估值调仓。风格方面,抱团股整体微观结构极致的矛盾消化依然不充分,抱团短期依然是震荡,资金向中小市值迁徙进程未完。行业方面,机构配置处于低位、不极端,同时景气底部改善且估值安全垫高的行业更值得关注,包括银行、家用轻工、白酒,以及等待景气趋势催化的电子制造、计算机、汽车零部件等,这些行业也可纳入观察池。

工银瑞信杜洋表示,今年整体呈现震荡格局,结构分化会非常明显。目前情况下,建仓节奏相对缓慢,主要仓位将配置A股,对港股配置更多是以个股为主,如果能够找到性价比较高或者存在折价的港股股票,就会选择投资。

(文章来源:中国基金报)

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。