中融宏观:宏观经济继续回暖,投资保持强势,消费料将平稳修复

【超级重磅】全国碳排放权交易市场正式启动!机会浮现,如何布局?碳中和专场策略会火爆来袭,16位大咖锦囊妙计→

固定资产投资增速改善

一、固定资产投资继续向上

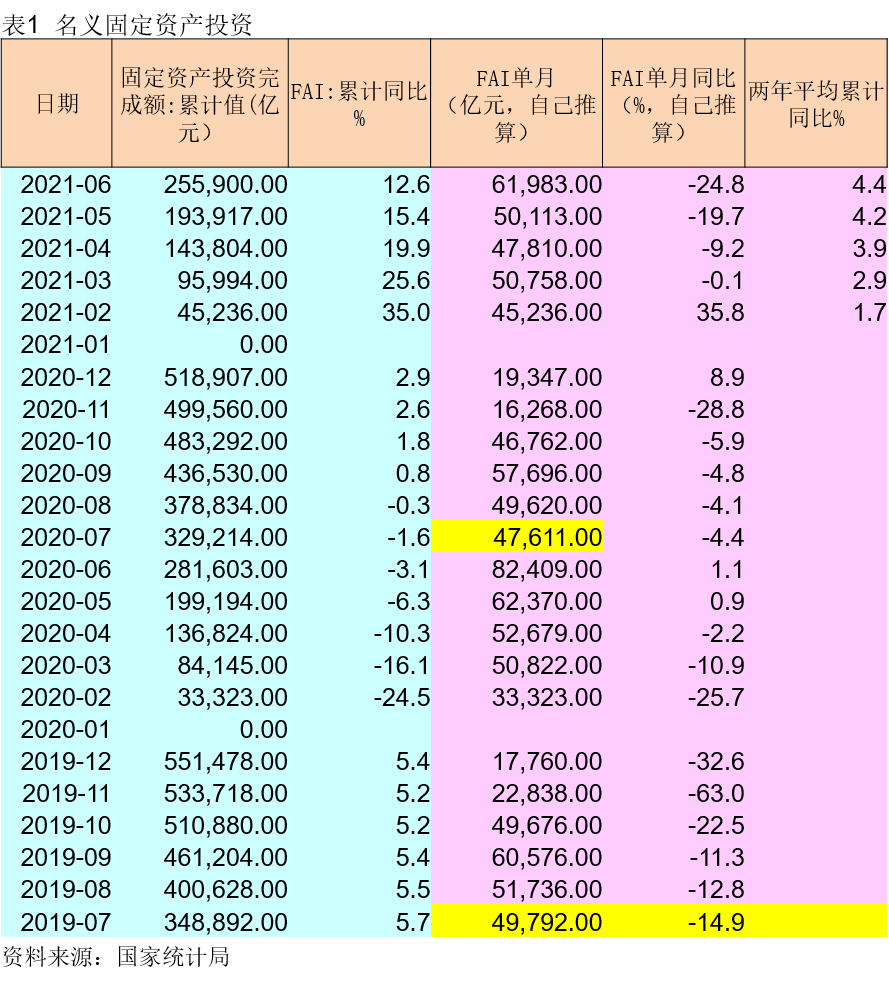

2021年1-6月固定资产投资完成额累计同比增长12.6%,前值15.4%;两年平均增长4.4%,前值4.2%;当月同比减少24.8%,前值-19.7%。

中长期贷款持续增长,投资依旧较强劲,两年平均增速继续上升。

二、民间固定资产投资同比回升

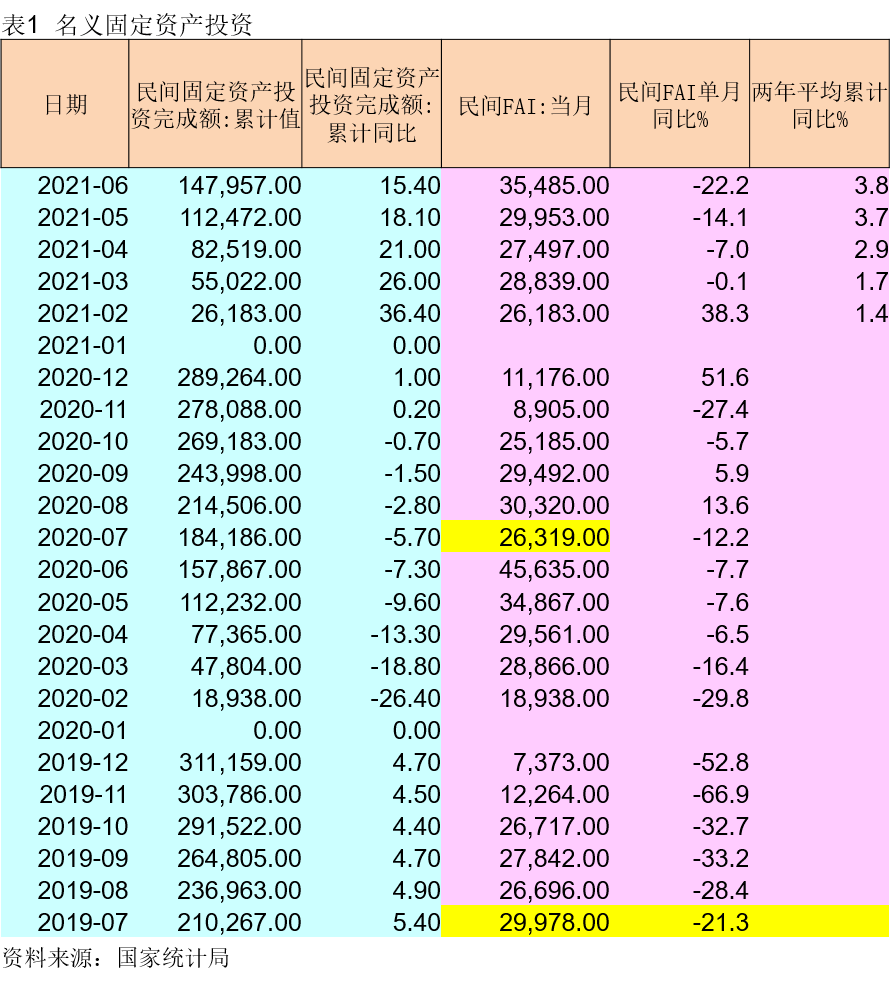

1-6月民间固定资产投资累计同比增长15.4%,两年平均增长3.8%。

民间投资也保持增长的态势。

三、制造业投资回升幅度较大

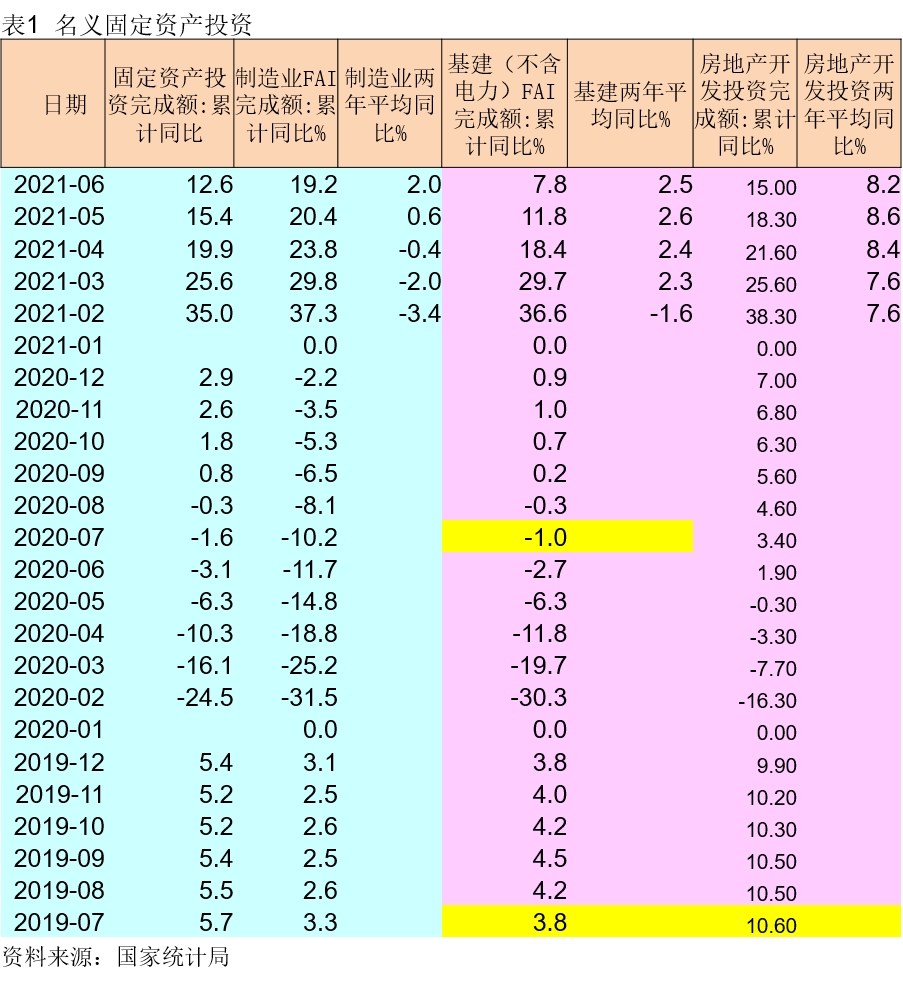

分部门来看,2021年1-6月制造业、基础设施、房地产投资分别累计同比增长19.2%、7.8%与15%;两年平均同比增长分别为2.0%、25%、8.2%。

制造业投资两年平均增速持续改善。工业品价格上行、企业利润修复、出口较为强势的情况下,制造业企业资本开支也处于回升周期。预期三季度制造业投资仍将保持回升,但四季度上述逻辑有所弱化,固投增速或有放缓。

基建投资两年平均增速开始放缓,或与上半年财政支出缓慢有关。6月政府债券发行回至去年同期水平,预判投资增速或有一定好转。

房地产投资增速也有放缓,政策效果开始逐步显现。

消费恢复缓慢

一、消费缓慢恢复

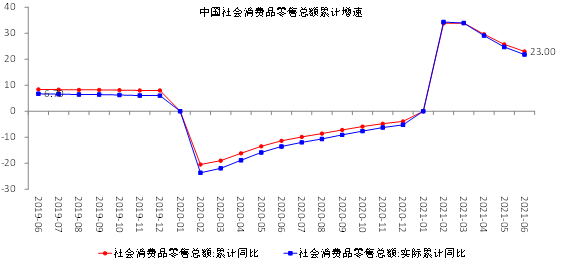

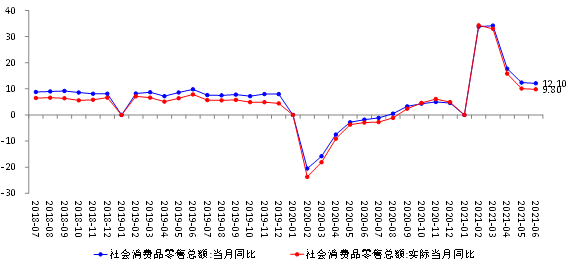

2021年1-6月社会消费品零售总额累计同比增长23%,前值25.7%;当月同比增长12.1%,前值12.4%;两年平均增长4.4%,前值4.5%。

消费维持缓慢恢复的特征,线下消费如餐饮始终处于较低的改善水平。

数据来源:wind

数据来源:wind

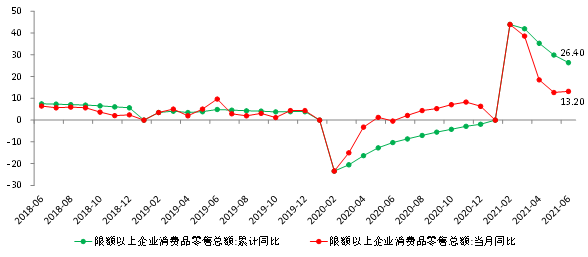

二、限额以上企业消费品增长较快

2021年1-6月,限额以上企业消费品零售总额名义同比增长26.4%,前值29.9%;当月同比增长13.2%,前值12.7%。

限额企业相对于全部企业的零售增速领先幅度也逐步收敛,其中受缺芯影响,汽车销量承压,或仍需1-2个季度芯片供应才能缓解。

数据来源:wind

数据来源:wind

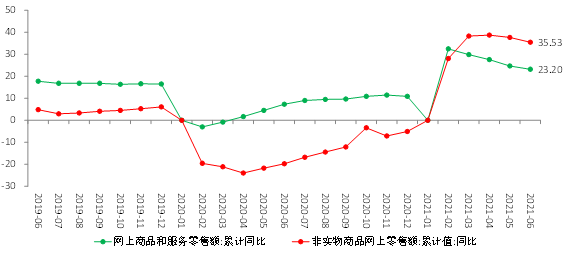

三、网上实物销售增速依旧较快

2021年1-6月,网上商品和服务零售额累计同比增长23.2%,前值24.7%;非实物商品网上零售额累计同比增长35.53%,前值37.67%。

网购依旧保持较快增速。非实物商品销售增速超过实物,一部分原因是去年低基数,另外也与可支配收入增长后对虚拟类、服务类商品的需求上升有关。

数据来源:wind

数据来源:wind

房地产销售旺盛

一、房地产销售旺盛

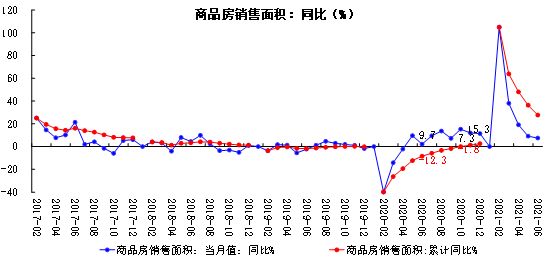

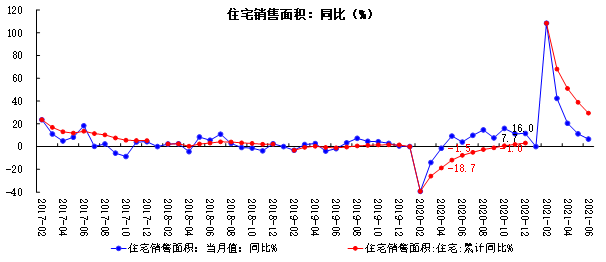

2021年1-6月,商品房销售面积累计同比增长27.7%,住宅销售面积累计同比增长29.4%。

当月同比方面,6月商品房销售面积同比增长7.5%,前值9.2%;住宅销售面积同比增长6.7%,前值11.2%。

地产销售始终具有韧性,需求一直较好,考虑到政策对需求端的调控,预计地产销售缓慢下行。

数据来源:wind

数据来源:wind

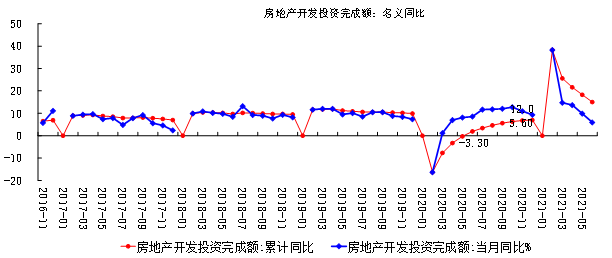

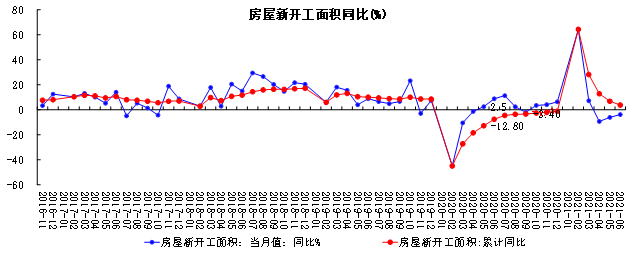

二、房地产投资放缓

2021年1-6月,房地产开发投资完成额累计同比增长15%,前值18.3%;当月同比增长5.9%,前值9.8%。房屋新开工面积累计同比增长3.8%,前值6.9%;当月同比(自己计算)减少3.8%,前值-6.1%。

融资端收紧导致新开工继续下滑,预售待竣工库存去化,建安投资有一定支撑。

数据来源:wind

数据来源:wind

各行业工业增加值均有改善

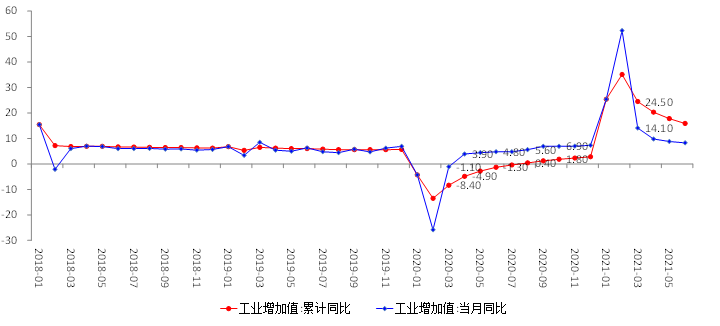

一、工业增加值小幅改善

2021年1-6月,工业增加值累计同比增长15.9%,前值17.8%,两年平均增长7%;单月同比增长8.3%,前值8.8%,两年平均增长6.5%。

工业增加值整体延续增长态势。预期未来制造业投资较积极,地产投资缓慢

下降,基建投资预期平稳,对工业生产形成支撑。但三季度部分利好因素可能边际减弱,叠加基数抬升,同比度数或继续缓慢降低。

数据来源:wind

二、主要行业工业增加值

1-6月各行业同比均实现增长。

数据来源:wind

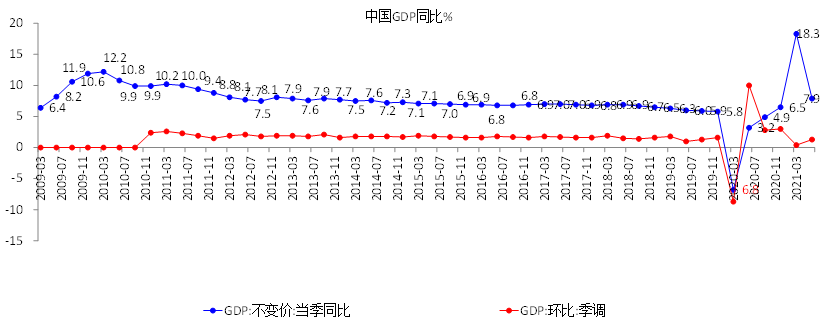

二季度GDP增速低于预期

2021年二季度GDP同比增长7.9%,前值18.3%。此前市场普遍预期二季度GDP同比增长8%以上,实际数据略低于预期。

二季度GDP环比增长1.3%,幅度较小。生产端依旧保持较好状态,服务业恢复略缓。

数据来源:wind

结论

一.2021年1-6月固定资产投资完成额累计同比增长12.6%,前值15.4%;两年平均增长4.4%,前值4.2%;当月同比减少24.8%,前值-19.7%。中长期贷款持续增长,投资依旧较强劲,两年平均增速继续上升。1-6月民间固定资产投资累计同比增长15.4%,两年平均增长3.8%,也保持增长的态势。

二.分部门来看,2021年1-6月制造业、基础设施、房地产投资累计同比分别增长19.2%、7.8%与15%;两年平均同比增长分别为2.0%、25%、8.2%。制造业投资两年平均增速持续改善。工业品价格上行、企业利润修复、出口较为强势的情况下,制造业企业资本开支也处于回升周期。预期三季度制造业投资仍将保持回升,但四季度上述逻辑有所弱化,固投增速或有放缓。基建投资两年平均增速开始放缓,或与上半年财政支出缓慢有关。6月政府债券发行回至去年同期水平,预判投资增速或有一定好转。房地产投资增速也有放缓,政策效果开始逐步显现。

三. 2021年1-6月社会消费品零售总额累计同比增长23%,前值25.7%;当月同比增长12.1%,前值12.4%;两年平均增长4.4%,前值4.5%。消费维持缓慢恢复的特征,线下消费如餐饮始终处于较低的改善水平。2021年1-6月,网上商品和服务零售额累计同比增长23.2%,前值24.7%;非实物商品网上零售额累计同比增长35.53%,前值37.67%。网购依旧保持较快增速。非实物商品销售增速超过实物,一部分原因是去年低基数,另外也与可支配收入增长后对虚拟类、服务类商品的需求上升有关。

四.2021年1-6月,商品房销售面积累计同比增长27.7%,住宅销售面积累计同比增长29.4%。当月同比方面,6月商品房销售面积同比增长7.5%,前值9.2%;住宅销售面积同比增长6.7%,前值11.2%。地产销售始终具有韧性,需求一直较好,考虑到政策对需求端的调控,预计地产销售缓慢下行。2021年1-6月,房地产开发投资完成额累计同比增长15%,前值18.3%;当月同比增长5.9%,前值9.8%。房屋新开工面积累计同比增长3.8%,前值6.9%;当月同比(自己计算)减少3.8%,前值-6.1%。融资端收紧导致新开工继续下滑,预售待竣工库存去化,建安投资有一定支撑。

五.2021年1-6月,工业增加值累计同比增长15.9%,前值17.8%,两年平均增长7%;单月同比增长8.3%,前值8.8%,两年平均增长6.5%。工业增加值整体延续增长态势。预期未来制造业投资较积极,地产投资缓慢下降,基建投资预期平稳,对工业生产形成支撑。但三季度部分利好因素可能边际减弱,叠加基数抬升,同比度数或继续缓慢降低。

六.2021年二季度GDP同比增长7.9%,前值18.3%。此前市场普遍预期二季度GDP同比增长8%以上,实际数据略低于预期。二季度GDP环比增长1.3%,幅度较小。生产端依旧保持较好状态,服务业恢复略缓。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。