超级火爆!9只公募REITs价格出炉 机构网下平均8倍认购 个人有机会抢到吗

经过5月24、25日两天的网下询价和机构认购,目前,9只公募REITs的认购价格陆续确定,这标志着9只产品即将进入最后的面向公众发售环节。

从定价来看,中航首钢绿能的每份定价最高,达13.38元/份,该项目募集金额总计为13.38亿元。而募资最多的则是平安基金管理的广州交投广河高速公路项目,该项目募集份额为7亿份,每份定价为13.02元,募集金额高达91.14亿元。

9只REITs定价明细:

总体来看,9只产品将合计募集资金314.03亿元。

此外,9只产品还同步公布了机构认购的情况,可谓是相当火爆。值得注意的是,此次REITs产品的份额发售顺序是:原始权益人战略配售----线下机构认购----公众投资者(场内/场外认购)。

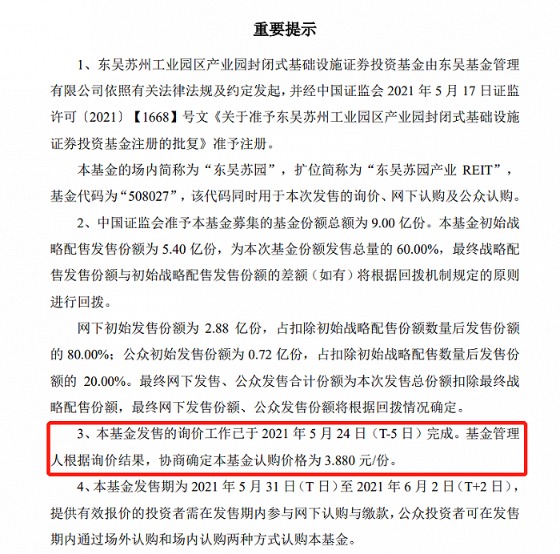

东吴苏园REITs定价及网下认购情况:

机构认购火爆

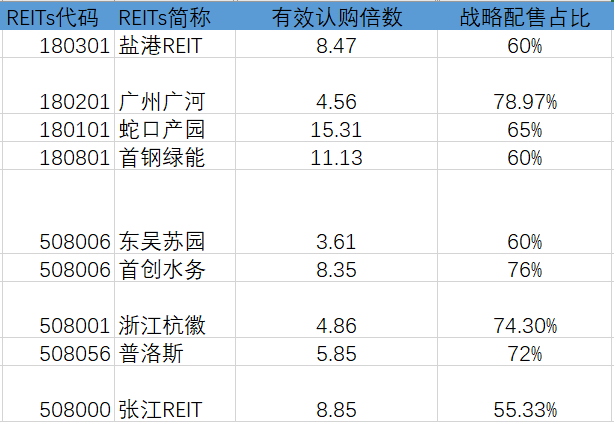

从目前询价结果的公告来看,9只产品在线下机构认购环节,均实现了超比例认购。

数据显示,张江REIT、浙江杭徽、东吴苏园、普洛斯、盐港REIT、首创水务、平安广河、首钢绿能、蛇口产园的网下有效报价认购倍数分别为8.85倍、4.86倍、3.61倍、5.85倍、8.47倍、8.35倍、4.56倍、11.13、15.31倍。

9只REITs网下认购情况及战略配售占比明细:

以有效认购倍数最多的蛇口产园为例,该产品的整体认购倍数为15.31倍。公告显示,战略配售基金份额数量占发售份额总数的比例为65%。其中,原始权益人或其同一控制下的关联方认购数量为2.88亿份,占发售份额总数的比例为32%;其他战略投资者认购数量为2.97亿份,占发售份额总数的比例为33%。

而此次网下发售的基金份额数量为2.25亿份,占发售份额总数的比例为25%。最终,网下发售的份额收到了15.31倍的超额认购。

公众投资者认购的基金份额数量为0.90亿份,占发售份额总数的比例仅为10%。最终战略配售、网下发售及公众投资者发售的基金份额数量由回拨机制确定。

究竟是哪些机构如此青睐公募REITs产品?界面新闻记者了解到,中小银行资管、保险资管、私募基金等机构均踊跃认购。

博时招商蛇口产园的投资者报价信息统计(部分) :

“我们积极参与首批REITs项目,主要是看中了底层的优质资产。这一批项目涵盖了收费公路、产业园、仓储物流和污水处理四大主流基础设施类型,项目覆盖京津冀、长江经济带、粤港澳大湾区、长江三角洲等重点区域,是千载难遇的良好投资标的。”某积极参与的某广深地区券商表示。

个人如何参与打新?

对于个人投资者而言,5月31日即可参与“REITs打新”。平安基金表示,目前从银行和券商等销售渠道获得的消息显示,个人投资者也有很强烈的认购意愿,“我们客服近期收到咨询REITs的电话,每天大约一二百个。”

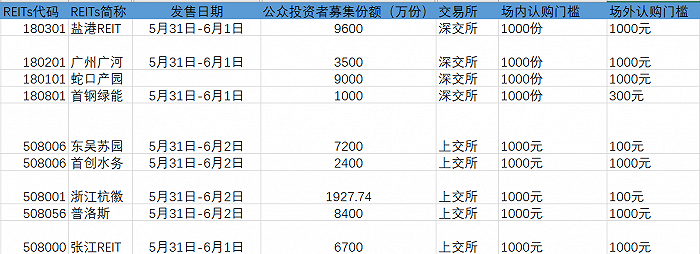

9只REITs个人投资者认购情况:

最快5月31日,公众投资者就可以通过场外认购和场内认购两种方式认购本基金。和普通的打新股、打新可转债不同,公众投资者环节将采取全额缴款认购的方式。若资金未全额到账则认购无效, 基金管理人将认购无效的款项退回。

从投资门槛上看,上交所的场内认购最低门槛为1000元,深交所的场内认购最低门槛则是1000份。而场外的认购门槛则不相同,最低的东吴苏园仅需100元即可认购。

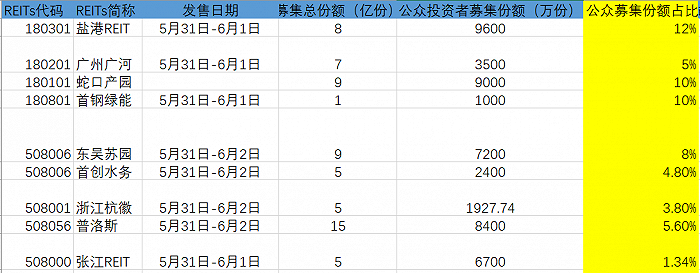

界面新闻记者统计发现,相比战略投资者和机构投资者的认购比例,留给公众投资者的认购份额已经不多了。

9只REITs面向公众投资者的份额发售情况:

其中,盐港REIT留给公众投资者的募集份额最多,为9600万份,占比为12%。而张江REIT留给公众的份额比例只有区区1.34%。

值得注意的是,募集期结束后,基金管理人和财务顾问将根据战略投资者缴款、网下及公众认购情况决定是否启动回拨机制,如决定启动回拨机制,将于募集期结束后的2个工作日内公告,对战略配售、网下、公众发售的规模进行调节。

运作模式方面,REITs采取封闭式运作模式在二级市场上市,投资者可在二级市场进行竞价交易。上市首日涨跌幅限制为30%,上市首日以后涨跌幅限制为10%。

相关报道:

6只公募REITs发行价出炉 战略投资者热情似火

首批公募REITS发售跟踪:认购超预期 募集期缩短

公募REITs彻底火了!募集314亿 平均有效认购超7倍!“一日售罄”无悬念

(文章来源:界面新闻)

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。