芯片基金又火了 这些产品暴涨50%以上

储能、电力股暴涨!分时电价机制迎调整,碳中和遇上限电,把握三大投资主线

芯片基金又火了!这些产品暴涨50%以上

吴君

尽管今年A股市场震荡,但半导体芯片板块却走势强劲,半导体指数今年以来涨幅达47.41%,多只相关主题基金、ETF今年收益率达50%、60%,备受关注的蔡嵩松管理的诺安成长今年收益率为51.88%。基金经理认为,芯片供不应求、业绩爆发等,都是今年半导体板块表现好的原因,短期要警惕涨幅过大的回调,长期看好国产替代带来的设备和材料的机会,关注车载、军工等半导体。

多只半导体主题基金今年业绩突出

芯片ETF短期涨幅大警惕调整

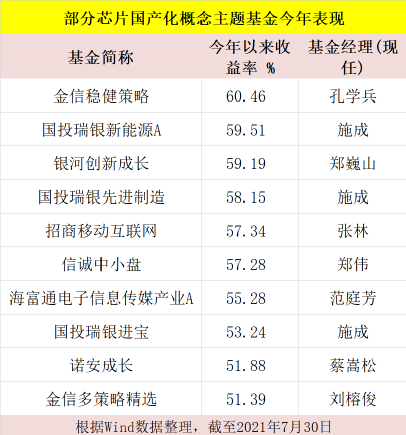

Wind数据显示,华夏国证半导体芯片ETF、国泰CES半导体芯片ETF等多只被动指数基金今年以来收益率达50%左右,同时,金信稳健策略、信诚中小盘、诺安成长等多只投资半导体板块的基金今年收益也达到50%、60%。

中信保诚基金刘锐表示,在这一轮半导体行情中,像军工半导体、半导体的设备和材料,还有车载半导体、MCU类和AIot的半导体,都有不错的业绩表现。“从估值来讲,静态估值确实比较贵,处在历史估值的上沿。但是从景气度来讲,这些公司去年和今年业绩上都有爆发式的增长,从远期市值定价角度来看,我们认为还会有不错的空间。从二季报披露的情况来看,公司的产品也是积极的配置了半导体里面的高景气板块,并取得了不错的超额收益。”

德邦基金股票研究部执行总经理雷涛认为,近几个月半导体和芯片板块涨幅较大,原因是最近芯片的紧缺非常厉害,特别是成熟制程芯片的短缺严重,这也显示了行业景气度非常高。同时紧缺的产能也导致设备和材料的需求增长较大,这也是本次行情中表现最好的两个细分领域。

国泰基金提醒,5月以来,芯片ETF的短期涨幅已经非常显著,需警惕后续获利了结所带来的调整。消息面上,被称为大基金的国家集成电路产业投资基金二期已经到位,重点投资半导体设备及材料。芯片国产替代进程有望进一步加快,也直接点燃了芯片行情。从基本面来看,目前需求高涨而供给不足的现象正存在并将在未来一段时间内持续存在。需求角度,新能源汽车,5G、物联网等技术快速发展,都离不开芯片。供给角度,目前全球供给不足,有研报指出,芯片设计公司与晶圆厂已开始沟通2022年产能,仍处于供不应求状态。

半导体板块行情延续性强

看好国产替代设备和材料的机会

关于行情的延续性,刘锐认为,半导体的投资机会:一是来自于半导体的国产替代带来的设备、材料的机会,持续性比较强,能够看未来三到五年,甚至十年;二是跟这一轮涨价相关的板块,“我们判断今年一个很重要的原因是疫情在一二季度超预期,在全球疫情反复的情况下,我们认为年内仍然是一个供给不平衡的状态,所以还有机会。”

雷涛表示,近期半导体的紧缺仍然没有得到缓解,侧面反映半导体的整体景气度仍然很高。同时,中国在成熟制程国产化的进展也在加快。半导体的行情还可以看得更长远一些。当然,大涨之后进行一定的回调也是比较正常和良性的。

国泰基金称,需求引领的半导体芯片板块复苏、国家的战略扶持、国产替代、5G等未来应用创造的潜在需求等大的投资逻辑没有发生任何变化,芯片板块仍具备中长期配置价值。“长期来看,既有政策扶持,又有市场需求,还有新技术的不断突破,芯片板块的基本面比较扎实,不失为比较优质的投资赛道。不过板块短期波动较大,建议对芯片半导体板块有兴趣的投资者或可选择ETF产品,平滑个股风险。”

在投资方向上,刘锐表示,未来看好四方面机会:一是车载半导体,增速非常快,随着新能源车以及车的智能化的推进,单车半导体的用量在快速提升,会带来像IGBT、智能芯片等新的需求;二是国产替代带来的设备和材料的中长期机会;三是军工半导体,军工在十四五期间是高景气行业,同时,军工是半导体国产化率较低的板块,未来空间非常大;四是除消费电子以外的其他领域的国产替代,比如家电、工业等领域还有很大空间,看好像MCU类的产品。

雷涛也称,未来半导体领域,仍然会关注二三线的设备和材料的公司,找寻相对低位和有新订单落地的公司。同时会关注一些平台型公司,包括设计、制造环节的平台型公司。我们也会很看重景气度,特别是半导体细分领域中受益于景气度提升的相关公司。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。