5年涨了109%,这支历经牛熊淬炼的基金转型了

原标题:5年涨了109%,这支历经牛熊淬炼的基金转型了来源:基尔摩斯

还记得早前和大家聊的业内“定增牛”九泰基金吗?

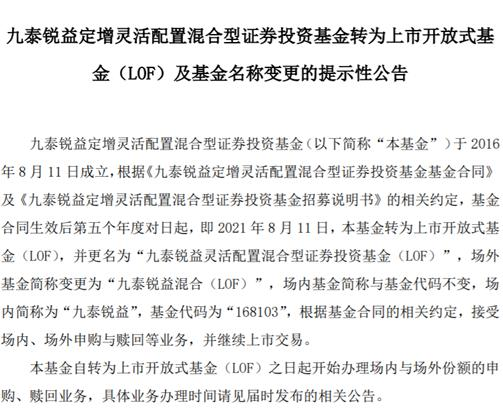

我发现它家的九泰锐益定增混合到期了,并且从公告看,进行了转型。

这只九泰锐益定增混合于2016年8月11日成立,是有着5年封闭期的,上周三(8月11日),它已转为LOF产品,并更名为“九泰锐益灵活配置LOF”,根据基金合同的相关约定,接受场内、场外申购与赎回等业务,并继续上市交易。

历经牛熊,年化收益15.86%

从九泰基金现有的产品看,九泰锐益定增混合是该公司规模最大的一只产品,截至6月底,有46.95亿元。

Choice统计显示,截至8月13日,该基金在成立近五年的时间,虽然历经2016年震荡市、2017年的白马结构市、2018年的单边下跌等多样化环境,但是仍实现年化15.86%的回报,且各阶段均跑赢同期沪深300指数。

尤其是,九泰锐益定增混合作为一只定增主题基金,在2017年至2020年的很长一段时间内,由于再融资规则修订、减持新规到资管新规的相继出台,迫使定增主题基金不仅投资难度大大增加,而且超额收益空间缩水。

然而,从年度业绩看,即便投资环境不景气,2018年、2019年,九泰锐益定增混合却仍获得超越同期沪深300指数的回报。

网友们表示,

这么深受基民喜爱的一只基金,在8月11日打开申购的时候,成为年内一只爆款基。

不仅仅是个人,九泰锐益定增混合也深受机构投资者的青睐。

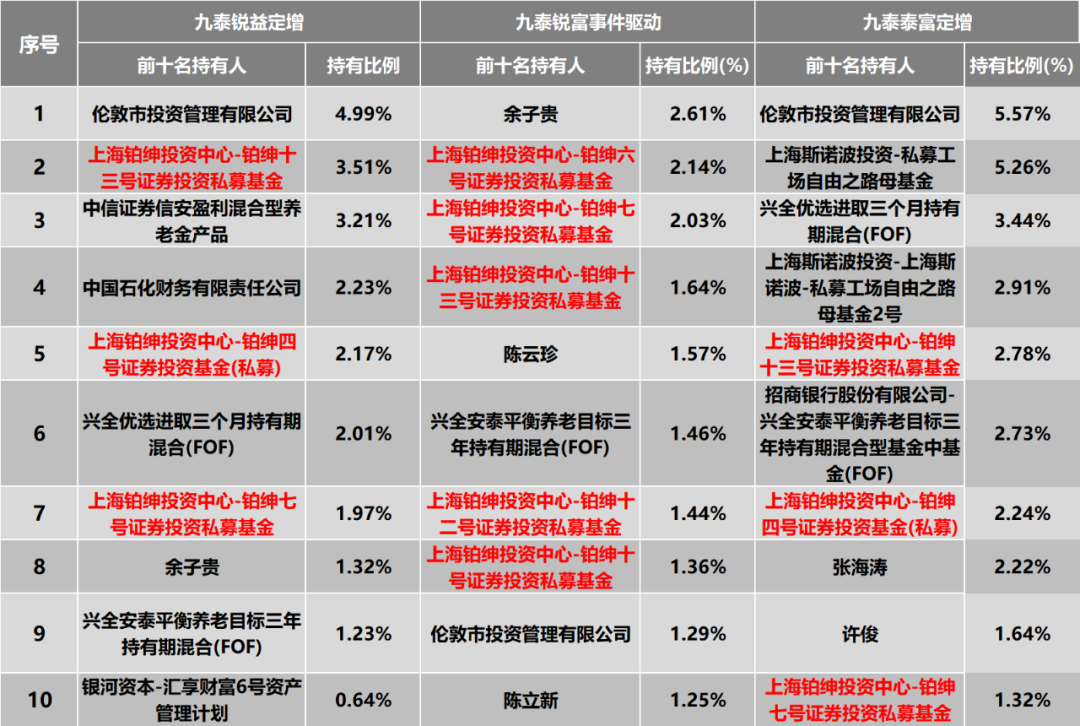

上海铂绅投资,非常低调的一家规模在百亿级的私募公司,2020年基金年报显示,它家多只产品参与了九泰基金旗下定增产品,其中就有九泰锐益,五年的时间,赚的盆满钵满。

(2020年末九泰锐益、九泰锐富、九泰泰富的前十大持有人名单,数据来自:wind)

据悉,此次九泰锐益开放申购后,众多私募、保险公司争相投资抢购。

变的是形式,核心永远不变

关于基金经理刘开运,是九泰基金的王牌基金经理。

他2010年7月至2011年6月,就职于毕马威华振会计师事务所,任审计师。2011年7月至2014年7月,就职于昆吾九鼎投资管理有限公司,任投资经理、合伙人助理。早年的工作经历帮助他在投资选股中更好的把控上市公司财务指标,在各类投资标里优中选优。

2014年7月加入九泰基金,现任九泰定增投资中心总经理、致远权益投资部总经理兼执行投资总监。

刘开运在管理期限在1年以上的多只基金均取得正向收益,其中九泰锐智、九泰锐益、九泰锐丰回报超过100%。

对于这次转型后,基金将如何管理?基金经理是否会变更投资思路等问题,刘开运在8月3日给投资者写了一封信。

变的,是形式,未来要通过二级市场方式去选股。

但,内在的核心,管理的团队、思路是一脉相承,是永远不变的。

“高品质成长”、“均衡配置”

论及他的投资策略,

1、三大维度优选个股

首先,个股选择上,选取具备较高盈利能力、能够实现持续成长、具备核心竞争优势的公司进行投资,选择与优秀的公司站在一起;

刘开运早前有在毕马威和投资机构多年审计及股权投资的经验,这使得他更加注重从个股的可持续盈利能力、可持续盈利增长、合理估值三方面挖掘确定性机会。

他认为,

“

衡量一家公司商业模式的好坏、管理层的能力,最终体现在公司的盈利能力上,拥有较高的ROE水平是竞争优势的集中体现;不断拓展能力边界,能使得公司通过竞争优势获得持续的增长动能,实现可持续增长。

”

对于企业的竞争与成长,落实到量化的指标就是ROE和扣非净利润增速,比如3~5年的复合增长率。

而面对估值,会考察一家企业当前PE,以及它所处在历史当中分位数水平,而不单单是考虑一个绝对PE,是综合考虑它的PE在历史上的分位,它当前的PE处于在历史上什么位置,这样对这家公司的估值水平就会有一个定位。

还会考察PE、PB所处的位置,以及一个综合指标,像隐含回报率,就是PE除以PB,考察一家企业隐含回报率所处的位置,是用ROE除以PB,而当前的估值在历史当中处于一个什么样的位置,可以来衡量考察企业当前所处投资价值的意义。

2、分散配置,降低相关性

其次,在组合构成上会通过分散化的配置,降低组合行业与个股相关性,进而控制组合波动风险;

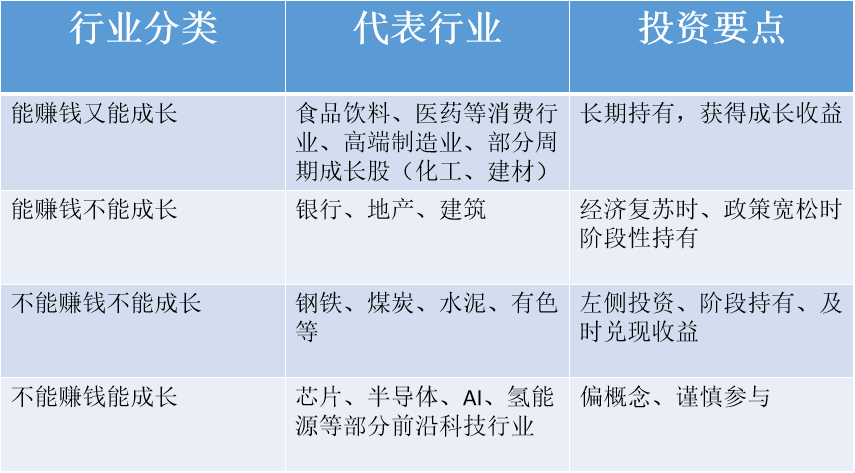

刘开运在行业认知上是相当清晰的,他把行业分为4类:

而在这四类行业中,刘开运最为偏爱的是第一类,能赚钱又能成长,代表有白酒行业、新能源、光伏和新能源汽车行业,优质龙头公司,增速很高,每年都有百分之三四十以上的平均增长。

从九泰锐益定增各季度的前十大重仓股我们看到了第一类公司的身影。

华友钴业,从2016年四季度到2021年二季度,连续19个季度持有。

从研究到重仓,说明刘开运至少在2016年前就开始关注新能源板块,而从公开采访看,他是在2015年便关注,在他看来,国家很早就确定了新能源发展的方向,而他在新能源行业整体处于萌芽期时重点投资的公司主要是集中在偏上游的资源类标的上,因为最终无论这个行业发展到什么阶段,新能源行业对上游的需求是确定不变的。

随着政策变化和研究的深入,组合中又相继出现恩捷股份、天赐材料、通威股份等牛股。

3、适当的逆向投资

最后,通过适当的逆向投资,管理组合风险,在市场估值较低的时候保持较高的仓位,在市场估值较高的时候保持较低的仓位。

以九泰锐益定增为例,该基金自成立以来前十大重仓股的集中度一直保持在50%左右,最高的一次是2020年底的50.68%。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。