泰观点 | 利率价值回升,关注买入机会

原标题:泰观点 | 利率价值回升,关注买入机会来源:泰康资产

9月宏观经济分析

滞胀加剧

9月数据总体低于市场预期

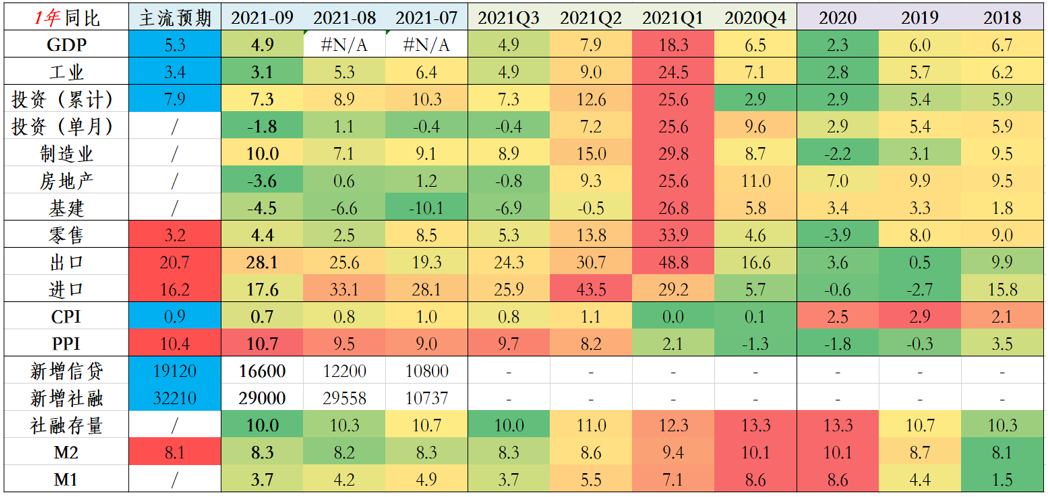

本月数据与市场预期的对比

数据来源:Wind ,泰康资产,截至2021年9月

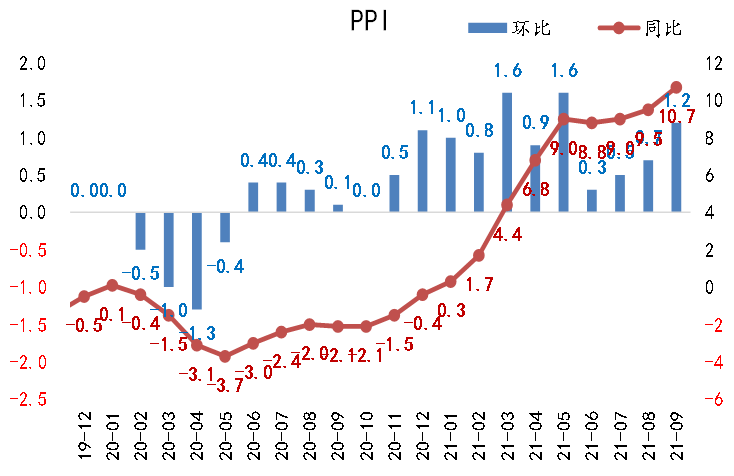

三季度GDP受二产拖累,显著减速

GDP表现

数据来源:Wind ,泰康资产,截至2021年9月

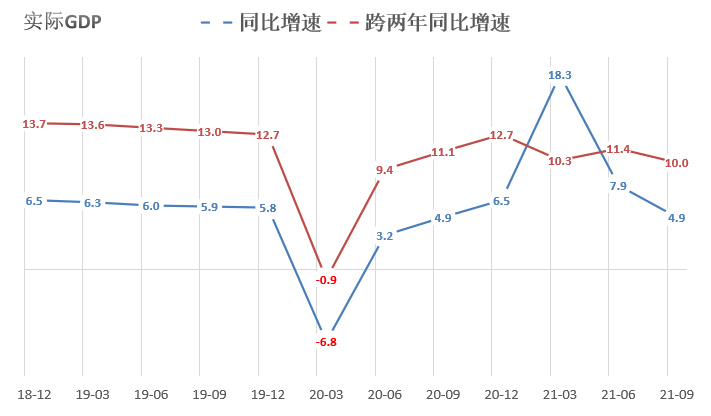

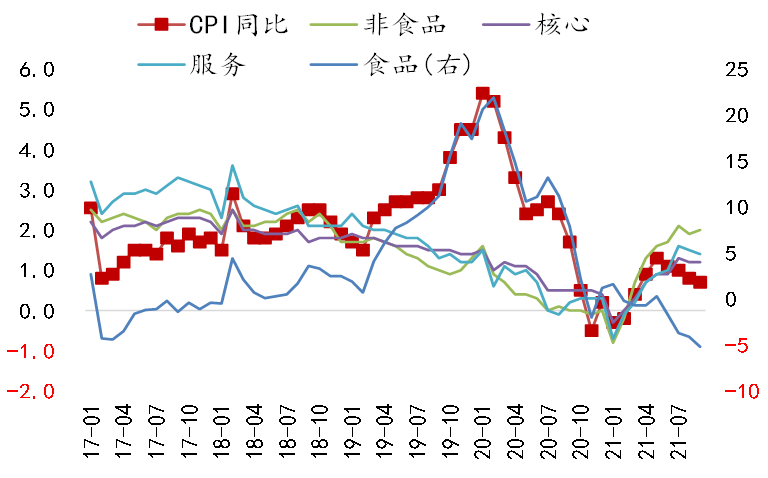

9月通胀数据分化

图:PPI和CPI表现

数据来源:Wind ,泰康资产,截至2021年9月

▶ PPI同比升至10.7%,环比涨幅也扩大至1.2%。

▶ CPI同比继续下行至0.7%,主要受食品驱动。

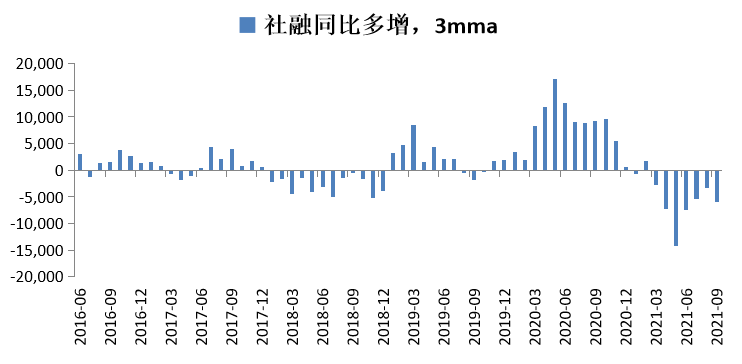

9月社融延续下滑

社融表现

数据来源:Wind ,泰康资产,截至2021年9月

▶ 9月社融余额同比10.0%,继续下行。

▶ 9月M2同比8.3%,高于上月的8.2%。M1同比3.7%,低于上月的4.2%。

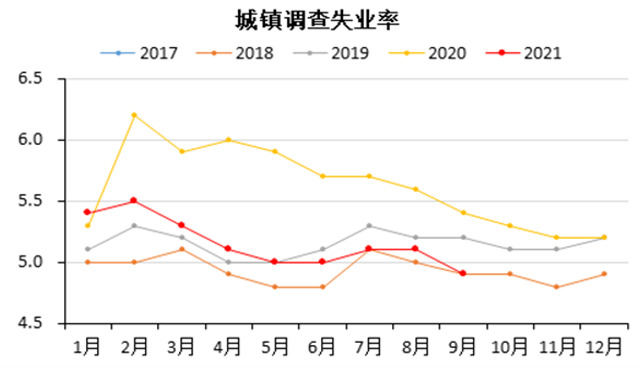

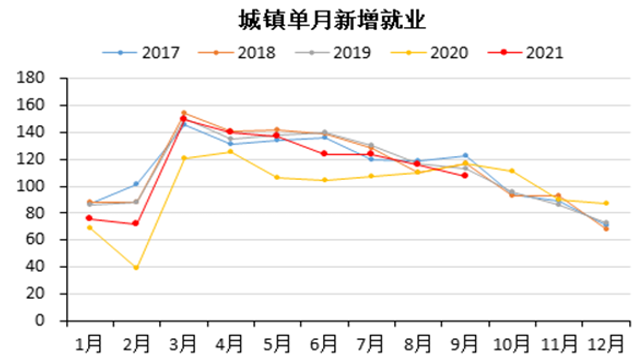

9月失业率下行

就业表现

数据来源:Wind ,泰康资产,截至2021年9月

▶ 9月调查失业率4.9%,低于上月。

▶ 但城镇新增就业人数低于往年。

利率观点

利率价值回升,关注买入机会

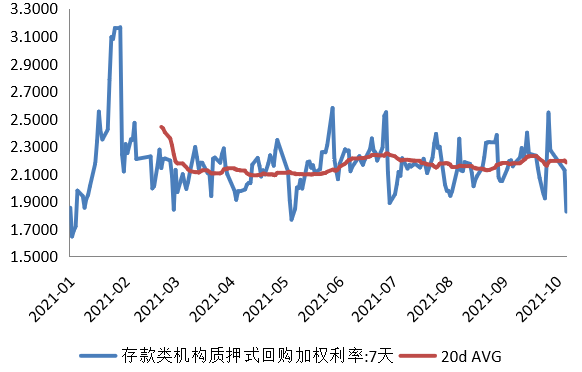

流动性继续保持宽松,现券利率有所上行

▶ 过去一个月货币市场继续保持平静,跨季未对资金面形成较大冲击,且10月之后回购利率回落明显,显示债券市场继续处于流动性十分充裕状态。

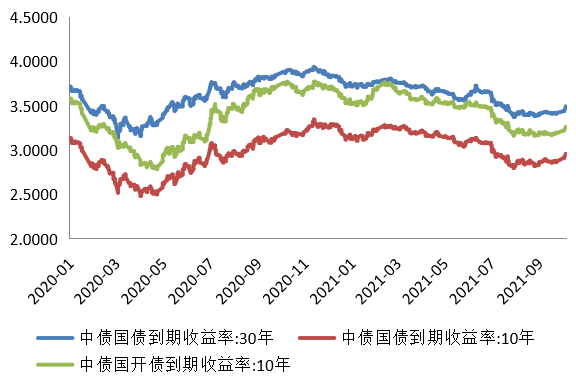

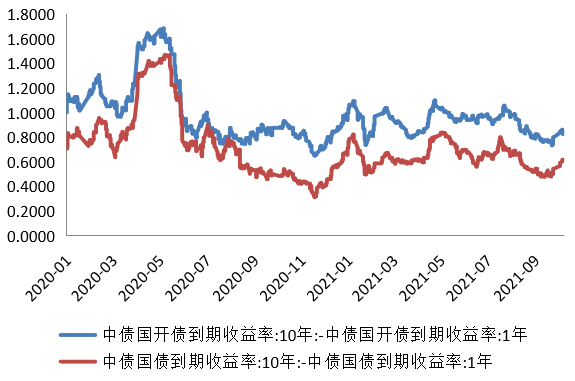

▶ 但从债券市场来看,长端债券还是出现了一定调整。相比于8月初左右的近期低点各类利率债上行15-20bp。

▶ 从整个利率曲线形态上看,由于总体流动性宽松而长端上行的结构,最近出现了一定陡峭化。

数据来源:Wind ,泰康资产

总结:利率价值回升,关注买入机会

▶ 中期下行趋势尚未被破坏,近期利率反弹后价值回升:

» 基本面下行压力较大、金融市场呈现一点避险情绪仍是基本格局。

» 货币政策仍关注稳增长胜过控通胀。

» 利率绝对估值和相对估值已经回升到震荡市高位。

信用观点

关注利差上行后的结构性机会

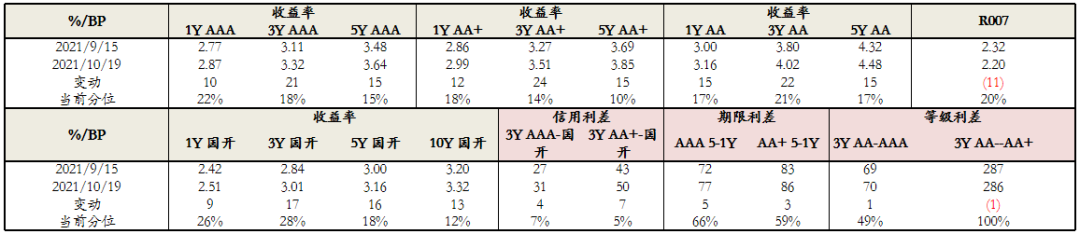

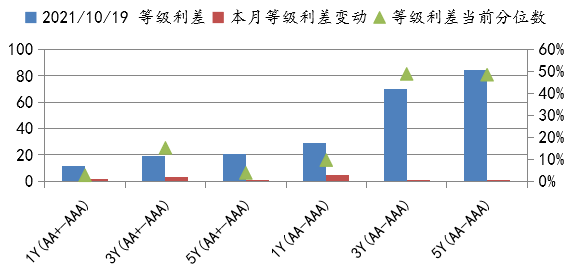

信用债延续调整,利差大部分走阔

▶ 信用债调整幅度大于国开利率,信用利差全面上行。

▶ 中低等级各期限上行幅度均高于高等级,不过短端等级利差仍处历史偏低水位。

▶ 市场调整中,低利差状态的信用债承受上行压力更大。

就业表现

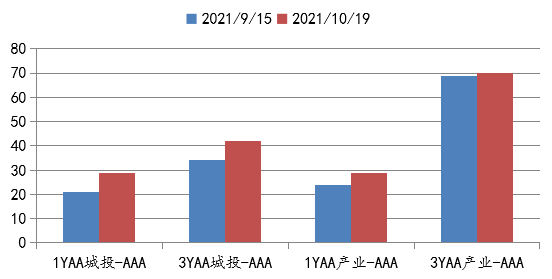

城投利差调整大于产业

数据来源:Wind ,泰康资产

产业债高景气维持,地产风险尚未释放完毕

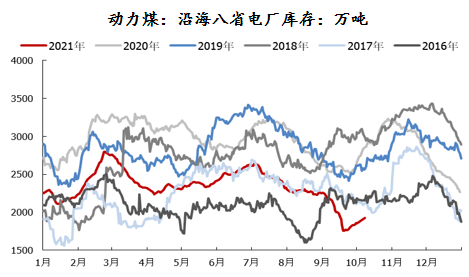

▶ 产业:供给端限制仍在,价格持续上涨,短期供需形势难以扭转,景气度维持高位。

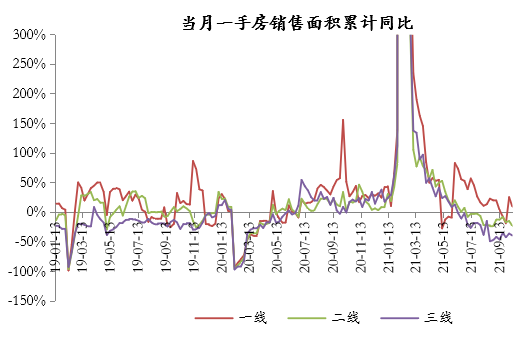

▶ 地产:信用事件冲击下地产美元债跌幅较大,中小房企融资压力加剧。

▶ 城投:四季度城投主体流动性弱化,关注土地出让收入下滑带来的衍生风险。

数据来源:Wind ,泰康资产

市场判断

▶ 理财监管政策持续,随一级供给释放,银行资本债、私募、企业永续利差仍面临上行压力。

▶ 地产行业拐点未到、仍处左侧区间,当前政策和融资状态下行业内弱民企仍有暴雷可能;部分弱区域城投面临流动性压力和地产衍生影响,若发生风险事件或带动板块中低等级利差上行。

免责声明

1、对于本资料中任何来源于第三方的数据、报表、信息,本公司不就其真实性、准确性或完整性提供直接或隐含的声明或保证。

2、对于本资料中任何收益率(如有)的引用及既往业绩的表述,均不代表本公司对相关产品收益的预测及承诺。

3、本公司对于本资料中的任何预测、展望等内容不承担法律责任。本资料不应被接收者作为对其独立判断的替代或投资决策依据。

4、本公司或本公司的相关机构(包括但不限于附属机构、分支机构)及本公司或本公司的相关机构(包括但不限于附属机构、分支机构)的雇员或代理人不对任何人使用此资料全部或部分内容的行为或由此而引致的任何损失承担任何责任。

5、本资料的知识产权由泰康资产所有。未经泰康资产事先书面授权,任何人不得将本资料或其任何部分以任何形式进行派发、复制、转载或发布,任何人不得对本资料进行任何有悖原意的删节或修改。泰康资产保留对任何侵权行为进行追究的权利。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。