今年“赚了个寂寞”?看完这组数据,我不怪自己了…

原标题:今年“赚了个寂寞”?看完这组数据,我不怪自己了…来源:融通基金

2021年即将收官,大家都赚钱了么?

如果你收益不错,可以小傲娇一下,因为你或许已经超过多数人了。

如果你“赚了个寂寞”,也无需自责,因为今年想在A股赚钱,难度确实不小。

我们统计了几组数据:

1

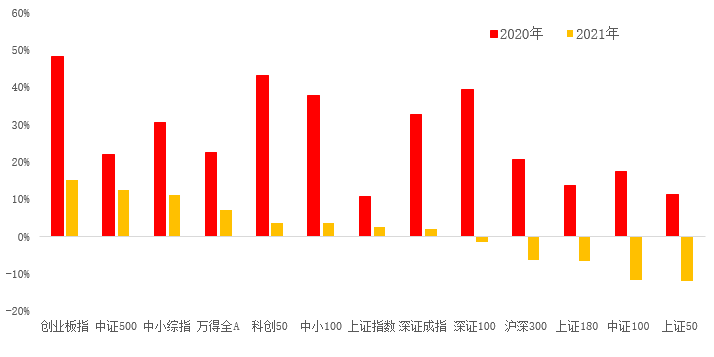

2021年的赚钱效应,远差于2020年

首先,“没有对比就没有伤害”。2020年A股很强,2021年相形见绌。

2021年A股主要指数表现,完败于2020年同期表现。

A股主要指数表现

数据来源:Wind

2020年统计区间:2020年1月1日-2020年11月19日

2021年统计区间:2021年1月1日-2021年11月19日

从个股看,3724只纳入统计的个股中(2020年1月1日之前上市):

2020年1月1日-2020年11月19日,上涨个股2440只,占比66%,个股涨幅中位数为10.22%。

2021年1月1日-2021年11月19日,上涨个股2129只,占比61%,个股涨幅中位数为4.53%。

从基金看,截至上周五(2021年11月19日,下同),Wind偏股混合型基金指数今年以来涨6.58%,去年同期该指数上涨41.25%。

而且去年偏股型混合基金指数有一个明显的上涨区间,基金热度高、赚钱体验好,今年则缺乏这样的机会,一直处于反复震荡之中。

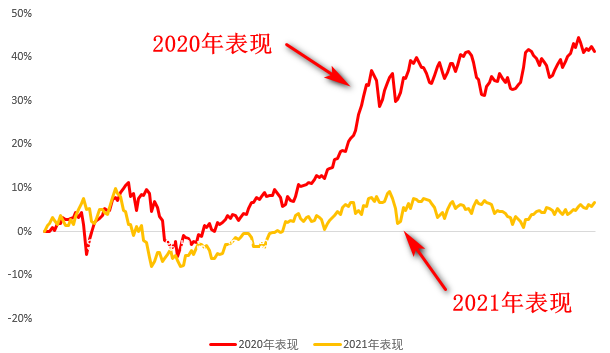

Wind偏股型混合基金表现

数据来源:Wind

2020年统计区间:2020年1月1日-2020年11月19日

2021年统计区间:2021年1月1日-2021年11月19日

2

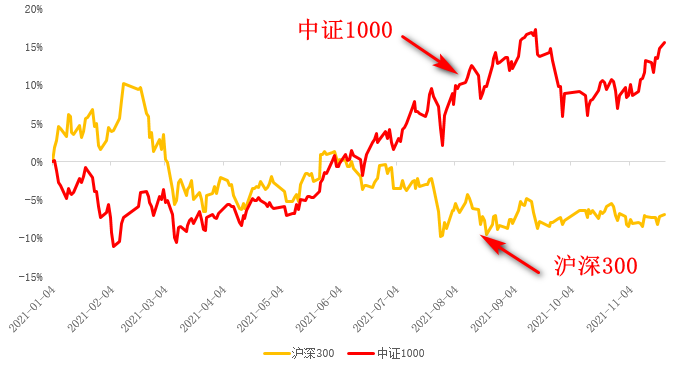

市场整体风格大幅转变

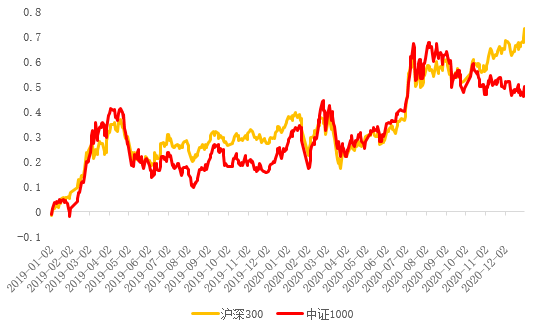

其次,今年A股整体市场风格,相比于2019-2020年,有一个比较大的转变:抱团白马股不灵了,中小盘股票崛起。

截至上周五,以沪深300为代表的大盘股指数,与以中证1000为代表的小盘股指数涨跌幅差距达到22个百分点。

数据来源:Wind

2020年统计区间:2020年1月1日-2020年11月19日

2021年统计区间:2021年1月1日-2021年11月19日

而在过去两年,沪深300的涨幅要大幅领先于中证1000。

数据来源:Wind

统计区间:2019年1月2日-2020年12月31日

所以,如果你还抱着一堆白马蓝筹股或者你买的基金没有及时调仓,在今年很难赚到钱。

3

没有普涨,只有分化、分化再分化

今年以来A股结构性行情(有的涨有的跌)更为显著。以申万一级行业指数为例:

截至上周五,今年以来涨幅最大的电气设备行业涨58%;同期表现最差的家电行业下跌23%。首尾之间的涨跌幅差距达81个百分点。

截至上周五,国庆以来(10月8日)涨幅最大的军工行业涨14%,同期表现最差的采掘行业跌17%。一个半月时间,首位之间的涨跌幅差距达31个百分点。

申万一级行业指数表现

数据来源:Wind

2021年统计区间:2021年1月1日-2021年11月19日

国庆以来统计区间:2021年10月8日-2021年11月19日

如果你没有选对赛道,别说赚钱了,跌得甚至让你怀疑人生。

4

板块快速轮动,节奏难把握

从年初的茅指数,到宁组合,再到“煤飞色舞”,又到半导体芯片,军工、新能源,每当你觉得一个主题要支棱起来了,它又马上躺平给你看。

最近两周,A股“一日游”行情更是演绎得淋漓尽致。

上上周:周一“4680”横空出世,周二半导体归来,周三高唱“新能源YYDS”,周四房地产爆发,周五军工突围。

上周:周一互联网传媒灵光乍现,周二医药白酒归来,周三有色抢眼,周四军工突围,周五房地产爆发。

如果你跟着这些热点来回切换,更容易“站岗”而不是赚钱。

5

“打新必赢”神话不再

稳赢、门槛低、收益高,时不时还可以碰上大肉签……这些都是A股打新留给大家的固有印象。

然而,从2021年10月22日以来,已经有8只新股出现“上市首日即破发”的情况。

对于以打新为主要盈利策略的人,以往稳赚不赔的买卖,现在似乎变成中一签得血亏好几千。

看完数据表象,我们再来看看数据背后的原因。

1、连续两年牛市后,市场整体偏谨慎

涨一涨,就来一波调整。这是很多人对今年A股整体表现的印象。

波折走势的背后,或许体现了市场整体的谨慎。

我们都知道,2019年、2020年A股算是接连“牛年”了两年,而A股一直有“牛不过三年”的说法,所以,不少人对2021年的行情是比较“忐忑”的,一直在考虑何时减仓。

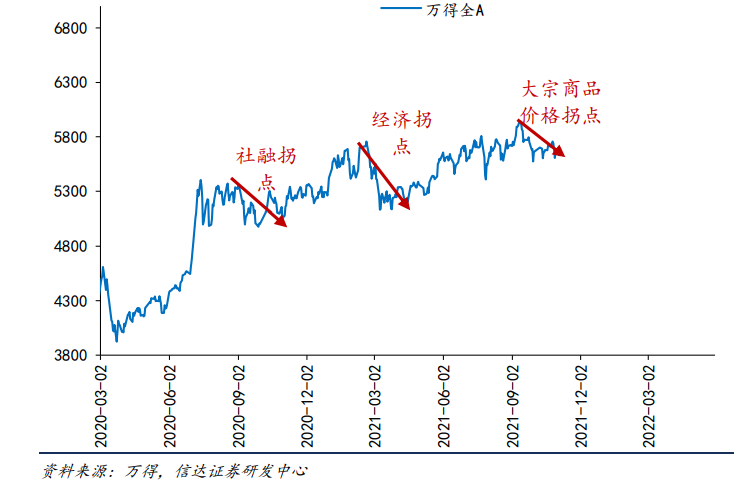

而在今年,社融、宏观经济、大宗商品价格相继出现拐点,在A股历史上这些都是牛熊拐点的信号,因此不少资金离场,导致行情向下。

2、业绩主导了市场风格转变

天风证券指出,今年年初以来,A股市场出现中小盘风格持续占优的行情,这也是2016年之后,最为持续的一波中小盘行情。

主因有二:

一是复苏后半段,小盘股由于低基数效应,业绩弹性更大。

二是存量经济向增量经济过度,政策与产业周期共同驱动“硬科技”板块高增长。

2020年下半年以来,经济结构的战略转型期的特点越发突出,而产业层面,能源革命、智能化、国产替代、军备需求等多条线索,均指向经济增量方向——锂电、光伏、储能、半导体、汽车电子、军工等“硬科技”赛道。

因此,围绕着“硬科技”方向的中小市值公司、政策力推的专精特新公司表现得更加活跃。

而过去两年涨幅显著的医药白酒等,由于业绩优势不再,估值也不便宜,表现自然相对较弱。

不管赚没赚钱,都得往前看。

总得来说,现在的A股整体估值并不贵,连续万亿以上的成交量也说明了市场并不缺钱,既然接二连三的“拐点“都没让A股真正跌下去,或许我们可以乐观一点。

A股一向有 “跨年行情”的传统,从2008年到2020年,“跨年行情”在每一年都有出现。

不过,跨年行情持续时间有长有短,涨幅有大有小,决定跨年行情的主要因素,还是经济基本面和流动性是否宽松。

当前经济仍处于下行期,政策也没有大幅放松的信号,普涨行情或许不太现实,市场可能还是以结构性行情为主。

而在当前,随着市场开始展望下一年的盈利情况,2022年业绩预期较好的家用电器、食品饮料、医药生物、休闲服务、银行,以及军工、电气设备等高景气行业,或许更有机会。

主要参考资料:

1、招商证券:风格再切换,大盘价值或将崛起20211119

2、天风证券:大小盘风格:开辟超额收益新战场的热情还会持续多久?20211121

3、广发证券:逢低布局大盘价值——A股风格轮动研究20211118

文中券商观点均节选自券商研究报告,仅作举例说明,不代表本文观点,亦不构成任何投资建议与承诺。谨慎投资。指数过去走势不代表未来表现。本文章是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文章在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。