FOF好不好怎么看?我们给你提供了一个思路

这两年随着公募基金的大发展,越来越多投资者的关注点从如何选股,过渡到了如何选基。

基金公司也顺应投资者的诉求,推出了很多适合不同风险偏好投资者的FOF型基金产品,也就是基金中基金。

不过我注意到市面上深入分析FOF的文章非常少,今天就借着平安基金新发的一只FOF平安盈禧,来给大家梳理一下FOF基金分析的框架。

如果穿透到FOF型基金的最底层,你会发现关注的点相差不大,核心还是权益资产的占比以及变化情况,因为这是决定一类金融产品风险收益特征的最主要因素。

一、平安盈禧的基本信息

1. 基金名称:平安盈禧均衡配置1年持有混合型FOF

2. 基金类别:平衡型FOF

3. 基金代码:A类代码:014645 C类代码:014646

4. 运作方式:1年期持有

5. 拟任基金经理:高莺

6. 投资范围:全市场公募基金、股票、债券、现金类资产等。

7. 股票投资比例:权益类基金的资产占比0-50%

8. 业绩比较基准:中证债券型基金指数收益率*55%+沪深300指数收益率*35%+恒生综合指数收益率*5%+金融机构人民币活期存款基准利率(税后)*5%

平安盈禧定位为平衡型的产品,至少80%投向基金。权益类资产(股票、股票型基金、混合型基金)的占比不会超过50%。比较适合追求稳健回报的投资者。

所以那些更激进,不太在意波动性,希望基金经理满仓高权益型基金的投资者,就不太适合你了。

FOF类的基金,为了鼓励对基金的长期持有,一般都会设置一个持有期限,根据基金的定位一般在3-36个月为主。平安盈禧的持有期为12个月,意味着买入之后12个月不能赎回。

基金经理是高莺,她在管理平安盈禧之前有一只代表作FOF产品,那就是"平安养老2035",相比起"平安盈禧","平安养老2035"的持有期更长、权益上限也更高一点。

考虑到平安盈禧是新产品,没有历史业绩,但是基金经理的投资理念是一致的,所以我们在做产品定量分析的时候参考的是平安盈禧的数据。

二、平安养老2035定量分析

1. 风险、收益情况

高莺管理代表作平安养老2035接近2年半的时间,年化收益率接近20%,最大回撤为10%,均战胜了wind全A指数。

收益上虽然不错但并不是特别出众,回撤控制得不错,但也没有明显优势。然而如果把收益和回撤综合来看,就会发现这个产品还是很了不起的。

给大家看一个散点图——

平安养老2035单独比较年化收益率不是最高的,单独看最大回撤也不是最小的。

但是两者结合起来,也就是观察这基金的风险收益比(基金承担单位风险所能提供的收益的能力),这只基金妥妥处于最好的区间。

衡量投资性价比的卡玛比率(年化收益率/最大回撤)接近2,在同期同类的FOF基金中处于第一梯队。

比它收益高的,都比它回撤大。比它回撤小的,收益率都不如它。

2. 基金持有体验

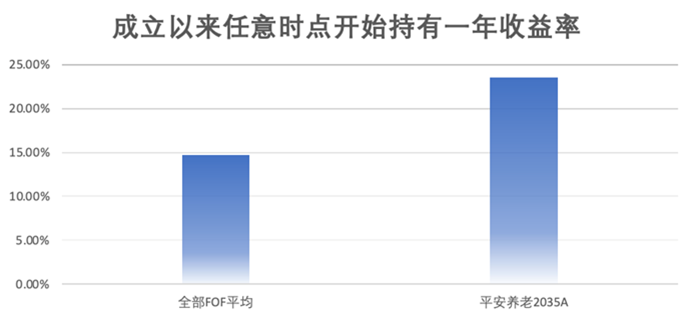

衡量基金持有体验的指标可以看任意时点开始持有一年收益率,因为只有短期内持有收益率一直比较优秀,散户才能拿得住。

平安养老2035持有体验还是非常不错的。

我们统计了下市场上所有FOF基金中,平安养老2035A近两年业绩排名15/100(全部FOF有311只,有近两年业绩的FOF基金共100只)。

在前15名基金中,平安养老2035A近两年最大回撤最小。

(数据来源:Wind,截至2021年11月底)

(数据来源:Wind,截至2021年11月底)3. 调仓思路

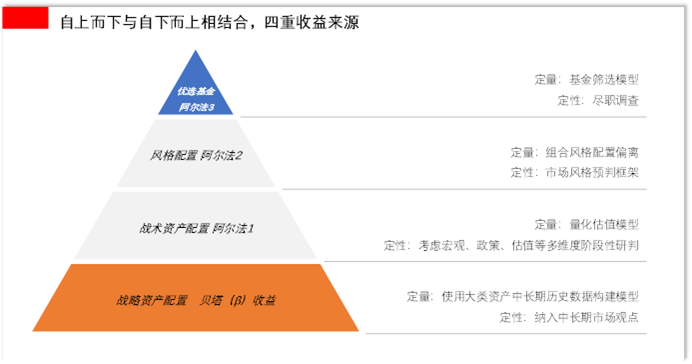

高莺在全球顶尖资产管理机构的长期任职中,形成了系统的投资方法论。形成了"自上而下"与"自下而上"相结合的方法论。

首先根据大类资产的历史收益测算,在战略层面决定大类资产的配置比例。

在此之上,会基于宏观政策、估值等多种因素,在战术层面动态调整股票、债券大类资产的比例。

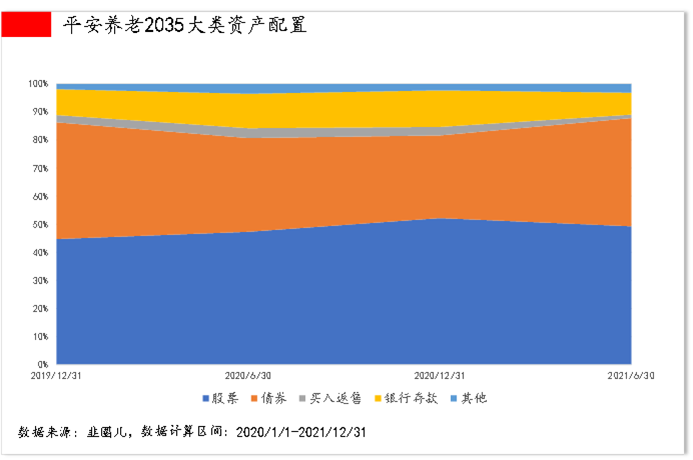

我们从基金过往的大类资产分布可以看出,基金股票仓位中枢大概在50%左右,并且仓位稳定性还是比较高的,这个就是战略层面定下的仓位。

另外,基金经理会对股票仓位动态的调整。

比如2020初在疫情的冲击下,市场流动性整体比较宽松,高莺便提升了权益类资产的仓位,2021年中在市场相对高位的水平又小幅的下降了股票的仓位。

决定了大类资产的分配之后,基金经理会基于当前的宏观经济等各种因素,预判当下哪种市场风格更占优。

在近两年整体流动性宽松的背景下,成长风格整体占优,尤其是2021年以来中小盘成长,表现非常优异。

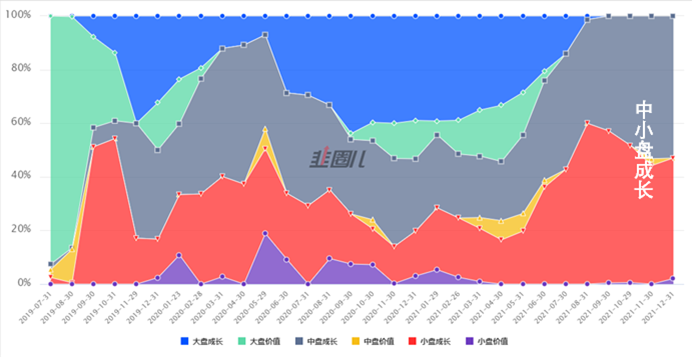

我们看平安养老2035这两年的基金持仓可以看到,在均衡型基金打底的基础上,组合整体偏向成长风格,并且在2021年提高了中小盘成长风格基金的比重。

这一点在组合整体的风格变动上也得到了印证。

在决定了上层指导思想之后,就要明确投资标的了。也就是落实到最后的优选基金。

从这两年的基金持仓可以看到,近几年的基金持仓数量在25-30只,最重仓的基金占比大概在10%左右,整体比较分散。

并且可以看到,权益型基金中,基金经理真的是在全市场为投资者找更好的基金,这一点对于一个FOF基金可以说是非常良心了。

4. 调仓频率

基金整体的调仓频率适中,很多全市场投资,风格稳定的基金,一直都在前十大持仓中,但是偶尔也会基于对未来市场的判断,对赛道型投资的基金进行调仓。

整体看下来,基金经理的操作上与他的投资理念是保持一致的,保持了知行合一,这也是我们分析一个基金经理最要关注的一点。

5. 配置策略

在投资策略上高莺的投资理念是均衡配置,稳中求进;强调投资过程中的纪律性,严控风险,追求为投资者创造长期稳健的投资收益。

以平安养老2035权益资产为例,组合中核心部分(约权益标配的75%)主要配置长期风险收益特征优秀的主动型基金,核心部分保持长期均衡风格。

在高莺看来,核心部分属于战略资产配置,因此入选品种会使用中长期历史数据,并纳入基金经理的中长期市场观点。

卫星部分(约权益标配的25%)根据市场风格、流动性影响、宏观环境的表现相机选择指数型基金、指数增强型或风格显著的主动型基金来进行风格的倾斜。

三、管理团队

不管是FOF基金还是看现在大火的一些投顾策略,核心还是人,也就是看团队怎么样。

想要做好一个FOF产品考验的是大类资产配置能力,并不是说简单的把一些好基金堆在那不管。

平安盈禧的基金经理是高莺,她是浙江大学经济学学士、硕士,美国爱荷华州立大学经济学博士。

曾在全球顶尖资产管理公司美国PIMCO工作近10年,任养老金投资方案负责人。

国内的投资者对海外的资产管理机构可能不是很了解,PIMCO是由债券之王格罗斯创建的,是全球顶级的资产管理公司。

截至2020年底资产管理规模1.81万亿欧元,位居全球第七大资管公司,高莺的这个履历在国内基金经理中可谓相当亮眼。(数据来源:IPE)

在PIMCO任职期间,高莺不仅经历了美国金融危机,还曾主管超过2000亿美元的机构客户资产配置策略设计和咨询业务,为200多家大机构客户包括401k计划赞助商、理财顾问及咨询公司提供资产配置解决方案和相关研究。

此外,高莺还在美国出版了养老投资专著《DC养老金投资方案设计》,在资产配置方面经验非常丰富。

除了基金经理,我们再看看平安基金在FOF这块的团队。

负债期限更长的保险公司更加专注于资产配置,依托于平安集团的平安基金,这一方面是有优势加成的。

平安基金是资产配置大厂,资产配置团队是国内领先的FOF+MOM投资管理团队,30名团队成员具备社保、罗素、PIMCO、第三方基金评价、平安等多元化背景,有着10年的实战投资管理经验。

目前资产管理总规模超过700亿元,这种团队在目前国内的公募基金FOF投资团队中可以说是相当旗舰的配置了。

总的来说,平安基金在FOF基金这块的优势还是比较明显的,高莺也有着非常丰富的经验。

不过我做业绩评价的时候用的平安养老2035是一个养老型的FOF,产品的持有期为3年,而这次发行的平安盈禧持有期是1年,所以两者还是有些区别。老铁们最后就自己考量吧。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。