【第1083期】发起式基金的现状与启示

2008年之后,基金的业绩曾连年饱受指责,到2012年时,有人想到了利益捆绑机制,想到了发起式,想到了大家一起买、一起承担风险。但是现在,近10年了,效果和现状如何呢?回看一下2021吧。

一、非均衡分布有深意

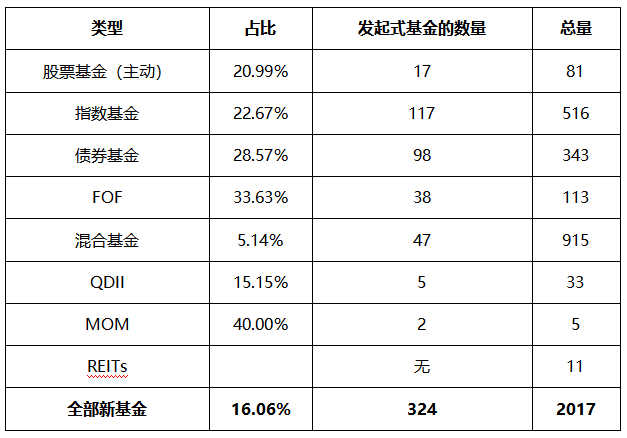

表1:发起式基金的总体分布情况

数据来源:百嘉基金管理有限公司

数据来源:百嘉基金管理有限公司数据区间:2021年全年

数据取样标准:(1)募集时间在2021年的新基金;(2)2021年发布了新产品文件的基金;

信息量很大!回顾2021年,参看表1,有324只、比例为16.06%的新基金需要用发起式,这个占比还是蛮高的。但是,具体到各个基金类型,其中的详情差别较大。

(一)全市场都爱“混”,并且的确很好“混”,不太需要发起式。2021年,混合基金共发行(含拟发)了915只,占全市场新发基金的比例为45.36%,继续牢牢占据第一大类的伟名,重要的是:这915只新基金里,仅仅只有5.14%的产品使用了发起式,又一年“混”的最轻松!

(二)股票型基金(主动管理风格)、指数型基金(含ETF、联接基金)、债券基金这三大类产品都有介于20%至30%之间的发起式基金发行占比,简单来看,大家的发行难度总体相当。但若更仔细了看,内涵差别较大,毕竟大家的风险、策略等差别较大。

(三)MOM似乎最惨,以致于不得不再思考?还有继续发展的可能吗?其自身的一些因素,以及其它一些深刻的市场因素,都必须认真思考。其实,早在我2016年作为副主编与20家左右的公募、私募基金公司一起编写《私募证券FOF:大资管时代下的基金中基金》一书时,仅仅把MOM列为书中的一章,就已经给出了答案。近两年,在与同行的交流中,更是确认了我们当年的观点。

二、发起式基金中的黑色幽默

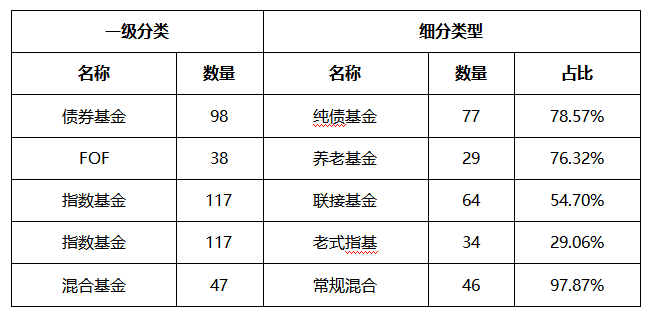

表2:发起式基金在细分基金类型中的分布情况

参看表2,首先必须说明:我在此是把混合基金细分为常规混合与灵活配置混合两个小类的,因为后者曾经大量发行过,如15至17年分别为374只、432只、363只,但去年仅有20只。2021年,常规混合的发起式占比最高,但是考虑到前述混合基金整体的发行情况,此处的97.87%可以忽略。

事实上,最让人不可思议、其实又不难理解的是债券基金,其中细分的纯债基金有77只属于发起式,78.57%的发起式占比。大家都知道这些基金的客户主体极大多数为机构投资者,但即便是这么一大群全球公认最专业的投资者,也都是真的需要相关的基金公司陪跑吗?有这个必要吗?这类基金都是我当年1万元1份的专项报告中所特指的那个细分类型。

在38只使用了发起式方法的FOF类产品中,养老基金有29只,在FOF类产中的占比为76.32%,即:养老基金的发行难度很大。由此客观地来看,养老基金作为第三支柱中的核心组成部分,若要得到投资者的认可,还需要我们大家继续努力;而就产品本身来看,三年、五年的持有期设置,的确让很多投资者敬而远之,这一切,恰恰是市场的潜在细分深度空间。

三、发起式基金中的拼搏与抱负

在百嘉基金对于发起式基金的统计观察中,还有一个角度:公司认购额占基金成立规模的比例。2021年,有很多产品的公司认购额占比很很高,甚至超过90%,更有18只基金的此数值超过了99%,其中有7只为100%,6只的户数为1户、1只的户数为2户。是否可以这样解读:占比高的,是发行难吗?但若达到了极值,为100%,可能就是另外一回事了:干脆先成立,然后做好!做大!

之前,就有公司以这种激进热烈的方式发行过多只主动权益类的产品,尤其是股票型基金;2021年,这种方法较多地使用在了联接基金上。无论如何,这一切都是理想、拼搏与抱负的展现,但最终,是净值表现决定一切。

我始终认为,发起式基金最大的逻辑悖论在于:第一,如果粘上了“发起式”就能够做好,那基金公司是否公平对待了所有的基金呢?第二,如果粘上了“发起式”就能做好,那为何不都粘上呢?依照新基金近几年的发行速度,2022年,公募基金的基本数量必定超过10000只!在此备选数量极度丰富情况下,对于陪跑型的发起式基金,还真的一定需要吗?(说明:A类、B类、C类等多种份额,若资产是合并运作的,必须按照一只基金进行统计。)

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。