税期资金面收敛,关注下周MLF操作—南华基金债券周报

投资

要点

央行净投放减少,资金面边际收紧。通胀走低,金融数据企稳小幅回升,出口韧性仍在,2022年地方债发行拉开序幕。关注MLF到期后央行的续作情况,以及对于春节的流动性安排。

一、市场行情回顾

1.资金面

到期方面,本周(1月10日至1月14日)有400亿元逆回购到期。投放方面,央行逆回购投放500亿元,合计净投放100亿元。下周(1月17日至1月21日)央行公开市场将有500亿元逆回购,5000亿元MLF到期。

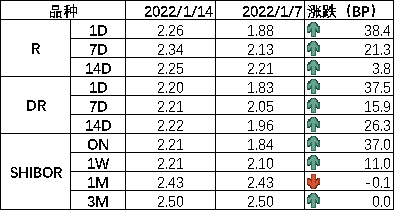

全周来看,跨完年后第二周,央行净投放减少,税期临近,导致资金利率回升。DR001、DR007、DR014分别为2.2%、2.21%、2.22%,较上周收盘分别变动+37.5bp、+15.9bp、+26.3bp。具体来说,本周DR007运行在2.05-2.21%的区间,呈现逐日走高的趋势。回购交易方面,本周银行间质押式回购日均量为5.18万亿元,较上周上升 (上周为5.05万亿元),其中R001日均量为4.51万亿元,较上周上升(上周为4.44万亿元),R001成交量占比为0.87%,较上周下降(上周为88%)。

图1 货币市场利率 资料来源:Wind

图1 货币市场利率 资料来源:Wind2.债券利率

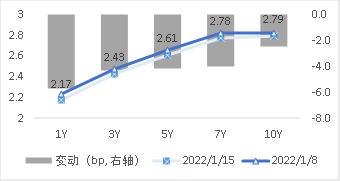

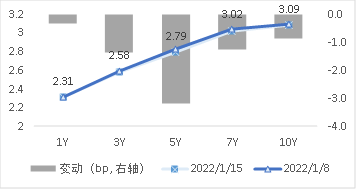

周一,由于国内疫情散点爆发,避险情绪上升,10年期国债利率下行1.5bp;周二,彭博报道称2022年专项债额度或与2021年持平,低于市场预期,长端下行0.75bp;周三,通胀数据低于预期,利率窄幅震荡后下行0.25bp;周四,无明显消息,利率下行0.25bp;周五,进出口数据仍有韧性,资金面持续收敛,利率上行0.25bp。全周来看,十年国债活跃券210017收于2.7925,累计下行2.5bp;十年国开活跃券210215收于3.084,累计下行0.95bp。

图2 国债期限结构变动(中债估值) 资料来源:Wind

图2 国债期限结构变动(中债估值) 资料来源:Wind 图3 国开债期限结构变动(中债估值) 资料来源:Wind

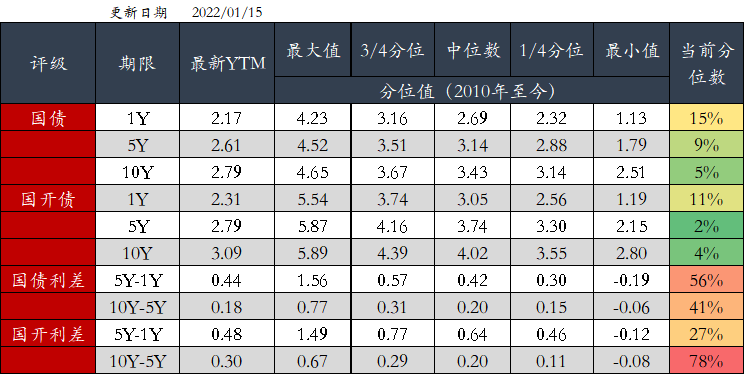

图3 国开债期限结构变动(中债估值) 资料来源:Wind 图4 利率债分位数情况(中债估值) 资料来源:Wind

图4 利率债分位数情况(中债估值) 资料来源:Wind 图5 信用债分位数情况(中债估值) 资料来源:Wind

图5 信用债分位数情况(中债估值) 资料来源:Wind二、宏观经济观察

中国12月CPI同比为1.5%,预期1.7%,前值为2.3%;PPI同比为10.3%,预期10.8%,前值为12.9%。

CPI同比为1.5%,较上月回落0.8pct。CPI环比为-0.3%,较上月回落0.7pct。分项环比来看,非食品价格涨幅由上月的持平转为下降0.2%,工业消费品价格由上月上涨0.3%转为下降0.5%,其中受国际原油价格下行影响,汽油和柴油价格分别下降5.4%和5.8%;疫情影响居民出行,宾馆住宿价格下降0.8%。食品价格由上月的上涨2.4%转为下跌0.6%,降幅明显,主要是受鲜菜上市量增加,价格高位回落,环比由上月上涨6.8%转为下降8.3%;受冬季腌腊进入尾声,加之生猪出栏有所加快,猪肉价格涨幅比上月大幅回落11.8个百分点。

PPI同比涨幅10.3%,较上月回落2.6pct。PPI环比由上月持平转为下跌 1.2%。分项环比来看,生活资料价格由上涨0.4%转为持平,生产资料价格由下跌0.1%扩大为下跌1.6%。具体来看,煤炭方面由于保供稳价政策落实力度不断加大,煤炭开采和洗选业价格下降8.3%,降幅扩大3.4个百分点;煤炭加工价格下降15.4%,降幅扩大7.0个百分点;建材方面由于冬季钢材、水泥等需求偏弱,价格有所下降;国际原油、有色金属价格走低,带动国内相关行业价格下降;进口液化天然气价格上涨,影响燃气生产和供应业价格上涨5.3%。

12月通胀数据均小幅低于预期,CPI回落幅度较大,主要是受到原油和猪肉价格下跌拖累,PPI虽绝对读数仍较高,但随着保供稳价政策的有效推动,同比已处于明显的回落趋势中,环比自2020年6月以来首次出现下降。当前阶段通胀并非市场运行主要矛盾,数据公布后债市反应平淡。目前看上半年猪肉供给仍然较高,CPI回升幅度有限;PPI方面,供给问题缓解,需求端有所放缓,回落趋势不改。

中国12月新增社融2.37万亿,预期2.43万亿,前值2.61万亿。12月末社融规模存量314.13万亿,同比增长10.3%,较上月回升0.2pct。12月新增社融同比多增6508亿元,较上月增幅扩大。具体分项来看,企业和政府债券是社融主要的支撑项,分别同比多增1789亿元和4592亿元,股票融资和非标融资也有一定改善,分别同比多增992亿元和同比少减981亿元。其他项方面,人民币贷款依然疲软,同比减少1112亿元;

中国12月新增人民币贷款1.13万亿,预期1.24万亿,前值1.27万亿,同比减少1234亿元。具体来看,居民短期贷款新增157亿元,同比减少985亿元;居民中长期贷款新增3558亿元,同比减少834亿元,或由于前两个月政策对于按揭贷款的发放较为集中,而期间居民的购房需求得到阶段性集中释放,导致年末的购房贷款需求减弱。企业贷款方面,新增中长期贷款为3393亿元,同比减少2107亿元;新增票据融资4087亿元,为企业贷款中占比最高项,同比增加746亿元。结合12与创下新低的票据利率,银行抢票据冲贷款额度的特征明显,一方面是实体融资需求低迷的情况仍未改善导致,另一方面或因银行为了2022年开门红而刻意储备了一定项目。

12月M2由上月的8.5%反弹至9%,或与财政资金加速落地到基建项目有关;M1增速由上月的3.0%回升至3.5%,企业资金活化程度改善但仍处于低位。

12月社融数据继企稳后小幅回升,主要受企业债和政府债融资拉动。信贷端未见明显改善,居民房贷需求在10-11月集中释放后迎来回落,企业投资较为谨慎,中长期贷款增长乏力。由于中央经济工作会议中提及“政策发力适当靠前”,因此无论是政府债券融资还是财政支出的节奏都会提前,料在一季度继续对社融形成有力支撑,回升幅度或温和但趋势良好。另外票据利率在经历了12月的低点后,于1月快速回升,或表明银行信贷投放情况良好,“开门红”可期。

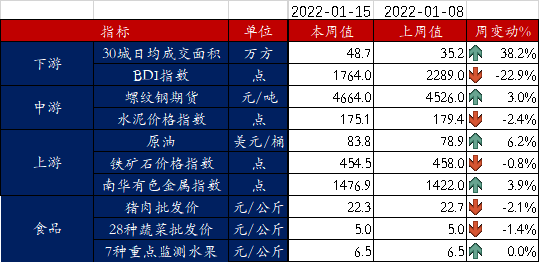

图6 部分高频经济数据 资料来源:Wind

图6 部分高频经济数据 资料来源:Wind三、未来市场展望

下周资金面影响因素方面,一级市场利率债发行规模3245亿,净发行1155亿,缴款规模3483亿,净缴款1393亿,开始缓慢回升;存单到期规模3413亿;资金下周到期方面,将有500亿元逆回购,5000亿元MLF到期。税期将近,关注央行是否有对冲操作。

进入2022年,在面临“需求收缩、供给冲击、预期转弱”的三重压力背景下,政策对于稳增长的诉求提升。货币政策有边际宽松的空间,降准降息可期,财政政策更加积极,节奏上更偏前置。当前阶段的经济基本面也许过了下滑速度最快的阶段,但复苏动能仍然偏弱,宏观经济在磨底过程中。

对于债市而言,短期偏弱的经济基本面可能会触发下一阶段降准、降息政策的推出,而货币政策的宽松预期对于债市仍是利好,有助于维持利率在低位。但在降息政策落地之后,市场关注的重心会向宽信用切换,可能会出现利多出尽的走势,因此10年国债2.8%以下的风险收益比偏低。

四、卖方观点汇总

1.天风(孙彬彬)1月7日

主要观点:

对比2019,2022同样建立在稳定宏观经济大盘这一基本诉求上,所以市场讨论的重心是宽信用和宽信用的效果。

社融企稳是宽信用的关键信号。但宽信用能否顺畅传导至实体经济,利率还是会以基本面为依据作出合理定价。

二季度的机会建立基本面再度转弱的基础上,空间有多大,多少可遇而不可求,这里有超预期事件的连续助推。

无论如何,降息一定是利好,只是需要把握超预期的程度。财政发力与专项债发行也自然是利率的压力。

如果未来还有降息可能,则利率仍然下行基础,当然降息靴子落地,市场一定要注意宽信用及其效果,1月信贷开门红需要合理估计,一季度总体利率跌宕起伏在所难免。

2.华泰(张继强)1月5日

主要观点:

我们对利率保持全年前低后高或前后低中间高走势判断。经济惯性下行+货币政策仍在放松窗口期+融资需求不足下的缺资产=“近无忧”,政策动员效果+美联储加息+利率供给压力=“远有虑”。城投地产模式弱化,利率中枢长周期下行悬念不大。关注利率供给、降息兑现、房地产需求端政策、稳增长等扰动因素和信号。空间上,十年期国债已经临近甚至突破我们核心区间下限,赔率有所弱化,保持仓位的灵活性,不下车但也不追涨。

3. 中信(明明)1月5日

主要观点:

宏观:预计2021年四季度起经济将逐季改善。四季度经济平稳收官,从已披露的数据来看,地产相关融资改善、“保供稳价”持续发力以及消费对疫情“免疫力”的增强共同推动经济企稳回升,但结构上仍然体现出需求的不足以及小微企业面临显著结构性压力。经济修复的动能仍然偏弱,后续仍待政策支持。从历史经验来看,社融增速企稳回升之后,总需求的回升往往接踵而至,投资和制造业最为敏感,因此后续伴随稳增长政策的落地,财政首先发力开启宽信用,后续经济逐季改善的态势较为明确,市场对经济最悲观的阶段已过。

政策:稳增长政策有望在年初密集落地。继中央经济工作会议之后,各部委密集发声明确2022年政策思路,总体方向仍然是稳增长。今年初稳增长政策有望密集落地,预计方向聚焦新基建、稳地产和促消费三个方面。基建方面,预计相关部委将加快项目落地节奏,创新投融资方式进一步拉动基建投资增长;地产领域,预计政策将持续发力支持房产市场合理需求,一季度有望出现销售拐点;消费方面,预计鼓励消费相关政策将继续实施并加大力度,包括家电下乡、扩大公积金使用范围等,进一步提高大宗商品支出规模。

4. 兴业(黄伟平) 1月5日

主要观点:

在全球美元流动性的影响因子中,美国货币政策的权重下降,中国基本面的权重上升,是值得投资者关注的趋势。

联储紧缩周期对在岸美元流动性的传导机制:与惯常认识相反,在联储taper阶段,美元在岸流动性或加速派生;美联储开启加息周期后,美元在岸流动性才会出现趋势性收紧。

联储紧缩周期对离岸美元流动性的传导机制:离岸美元流动性对taper更敏感,而加息阶段并不会造成离岸美元流动性收紧。本轮联储taper并未造成离岸美元流动性显著收紧,可能意味着当前联储紧缩对离岸美元流动性冲击最大的时点已过。

今年联储很可能开启货币紧缩周期,但难以造成全球美元流动性实质性收紧,全球美元流动性大概率处于“紧货币、宽信用”象限。

从全球视角看,国内利率债顺风窗口在上半年,A股顺风窗口在下半年。首先需要说明的是,A股和A债主要由国内基本面、流动性和市场情绪等因素定价,海外流动性只是影响因素之一,这里只考虑海外流动性的边际影响。国内利率债收益率与美元指数呈现负相关性,因此上半年美元走强阶段利好A债表现,下半年美元走弱后可能对A债影响偏利空。A股的逻辑与A债相反,上半年美元走强阶段对A股偏利空;下半年美元走弱后,从基本面和流动性两个方面都利多A股。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。