牛年转角 | 季度主题配置“现实与远方”

作者:叶松、张媛

我们曾在本次系列报告的首篇回顾了《辛丑牛年的十大投资主题》。在资产配置的思路上,我们会强调使用主题的方法来配置。主题投资是要抓住长期、结构性的趋势,不仅包括了不同的资产类别,比如股票、债券、商品、地产等,而且也不受地域、大小、风格的限制。作为一种很自由的投资方法,与行业投资的重要区别是,主题投资通常是跨越很多不同的行业。我们认为,主题指数投资具有3大优势:透明化、低成本、标准化,在金融市场全球化带来的波动性加剧的背景下,主题指数的配置需求必将愈发突出。

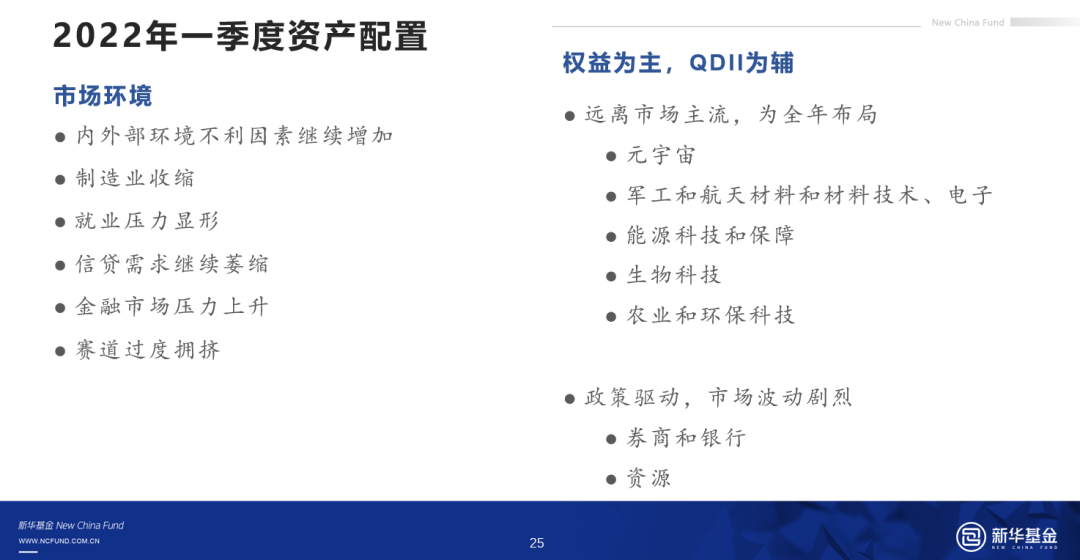

2022年首先要提及的是:QDII将成为今年全年配置的一部分,比如一季度可以考虑相对重配日经指数。原因是日本新政府已明确对华实施先进技术的出口管制,范围从AI到半导体等技术领域。一旦相关措施落地,日经指数的成分中有接近50%都归属制造业领域。因此配置日经是国内投资比较重要的一个均衡方式。

今年,我们还看是劳动生产率增长的大年,特别是美国。我们在一季度乃至全年选择用,生物科技和石油技术升级来代表科技发展的方向。因为纳斯达克中的众多社交媒体(如Facebook)并非我们看中的方向。另一个中意的领域是标普的油气板块,这里分配的权重不高不代表我们对其不重视,而是说对于国内的配置煤炭占比会更高些——把美股的油气、国内的煤炭配置加在一起,传统能源的转型是Q1整个配置里面最重的部分。一方面我们确信,资源价格会在全年获得支持;另一方面他们要完成转型的故事,未来ESG故事里面全球碳转型的故事最值得关注——碳管理能力也是在中国最值得期待的技术,还将催生一批中国的巨人企业,这会是非常有趣的。

然后还配置了金融,因为在国内整体经济非常困难的时候,转型的关键点是权益市场。其实与债市相比,政府对权益市场的管控相对来说更加有限,所以权益市场升级对于中国经济的整个转型升级有着重要意义。我们其余的配置也都尽量偏离市场的抱团领域,而且要体现中长期确定性的品质。比如半导体现在被杀,由于算力对于智能制造、智能服务、乃至整体经济转型升级都非常重要(还有进口替代的需求),所以我们选择继续留在半导体和AI这部分。

最后我们注意到,过去的烙印仍然刻在现有的指数构成里面,比如有色指数中都大量掺杂了黄金股,以及当时市场热度高、但并不相关的成分。所以我们还会继续开拓主题指数的投资路径,聚焦被市场忽视的“现实与远方”。这就是主题策略的配置思路了。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。