三大证据 2020年面板行业拐点将至

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

文|李沐遥

由于LCD价格下跌,以及全球供应过剩风险,LGD宣布于2020年底停止韩国本土LCD电视面板生产。

面对2017年三季度开启的LCD(液晶显示器)降价周期以及陆资厂商更高世代线的投产,面板大厂陆续开启了新一轮产线关停。面板行业如果想生存下去,就必须不断投入资本。要么扩大原有产能,规模化生产降低成本,增强产线能效,薄利多销;要么投资新产能替代原有旧产能,追求高利润。

LGD是全球最大的液晶面板制造商。由于韩国劳动力成本高且没有政府补贴,LGD生产成本远高于国内,退出生产LCD面板转而发力OLED技术,主要是看到OLED是未来技术趋势,与其亏损生产LCD电视面板,不如战略转型高新技术,争取高毛利。而韩国LGD在LCD产能的退出,就为国内厂商国产替代韩国LCD领域产能留足空间。

LCD价格已现超预期提前上涨

根据中国光学光电子行业协会液晶分会的数据,过去3年间,全球LCD显示器件(面板)均价呈斜线下滑,下跌幅度为38.13%。此前产业界预计2020年一季度末才会涨价。由于韩国厂商三星、LG等产能大幅退出及减产,行业供过于求的状况改善,大尺寸面板价格提前上涨。

2019年三季度三星SDC关闭部分G8.5产线;且日本松下也在同年宣布退出液晶面板业务,并将于2021年终止生产LCD面板。

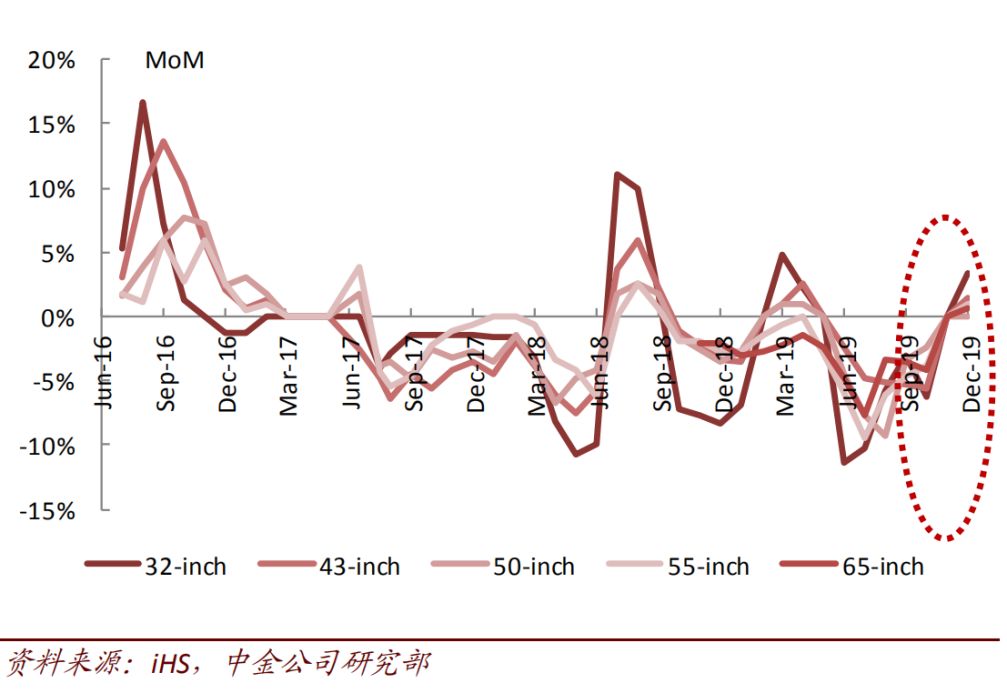

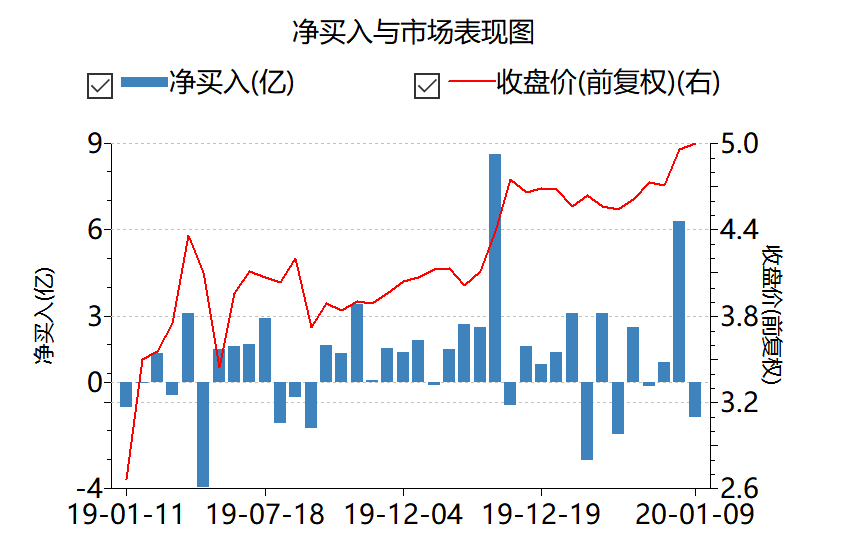

图1:12 月大尺寸面板单价开始止跌回升

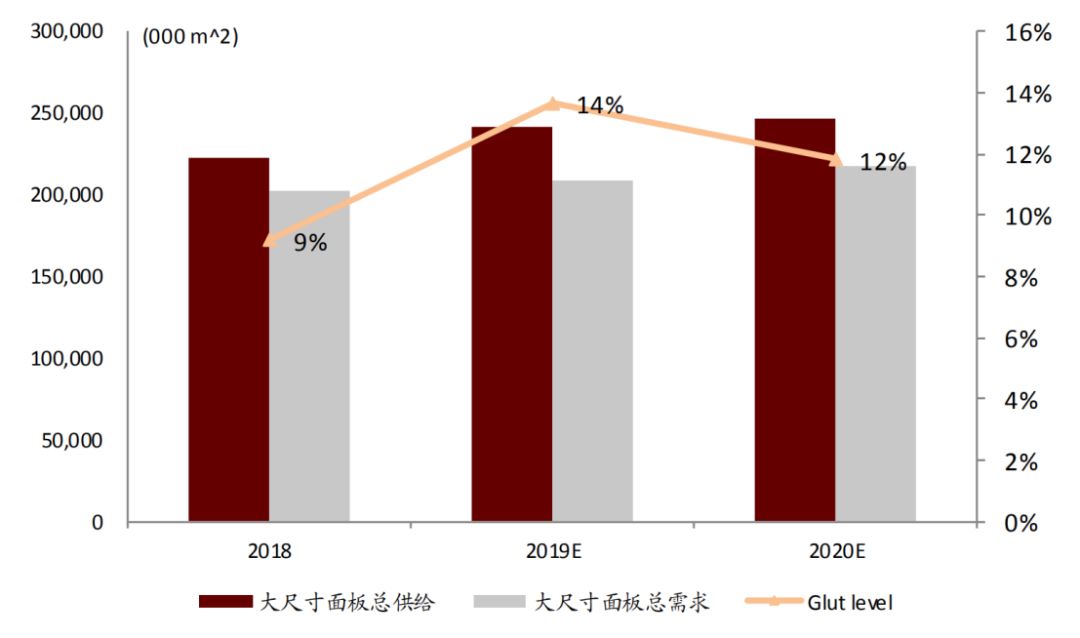

目前,LGD电视LCD面板出货面全球位列第一(占比20%),这轮产能退出,行业供需格局有望进一步好转,面板价格上涨确定性增强,有机构乐观预计大尺寸面板本轮涨价幅度15%-30%。(目前部分大尺寸面板涨幅10%)不过,也有机构预测,全球大尺寸面板2020年供需关系好转程度并不高,2020年LGD退出产能占当前全球大尺寸面板总供给的6%(按面积测算),行业总体依然处于供过于求的情况。

图2:全球大尺寸面板供需变化

赚不赚钱还得看国内面板龙头企业

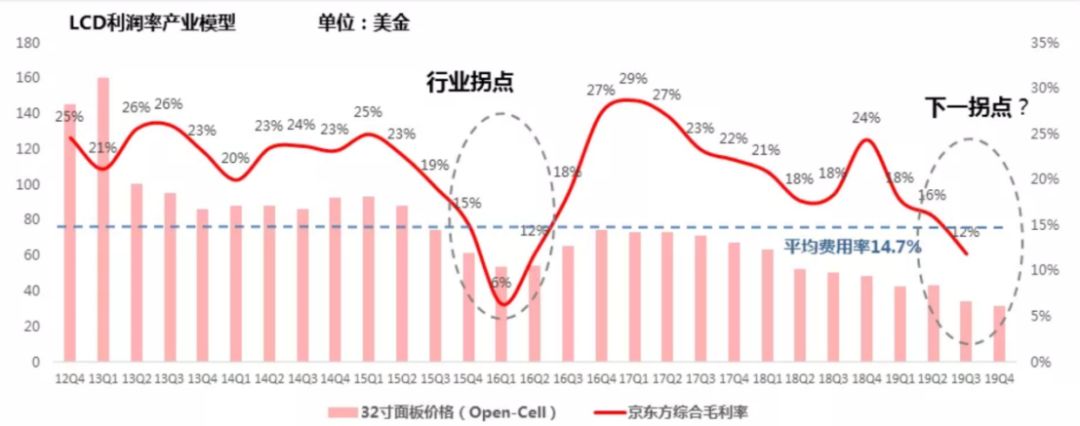

面板价格、盈利拐点与行业龙头厂商的利润率水平息息相关。从历史数据来看,当龙头企业发生经营性亏损,并且产品价格处于下行趋势,那么行业进入触底阶段;而当龙头企业经营毛利率开始回暖,且产品价格上行,行业有望进入上行周期。

下图中以32寸面板价格为例,可以看到京东方综合毛利率随面板价格波动,其中综合毛利率在2016年Q1下行到7年平均费用率14.7%以下,发生经营性亏损,行业拐点随之出现。面板价格的上升,导致京东方综合毛利率从低点6%升至29%。(2016 年行业产能退出11 条,这也成为16 年LCD 供需失衡、面板价格快速上涨的主要动因)。如今,京东方2019年Q3再次发生经营性亏损。目前,12月大尺寸面板价格已现上涨,而LGD大尺寸LCD面板加速退出的情况下,面板价格或持续回暖,从而导致龙头厂商毛利率上升,或引发行业拐点。

资料来源:方正证券(维权)

中线逻辑看面板行业

短线看题材,中线看逻辑。

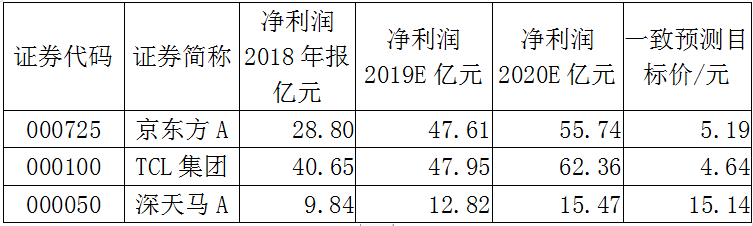

上文中,我们已经LCD面板行业基本情况有了一定了解。受减产消息影响,1月8日京东方A 、TCL集团 、 深天马A 三大国内LCD巨头盘中异动,最高分别上涨9.62%、8.10%、5.73%,逻辑与盘面发酵共振,利好见光而不死,说明逻辑获得市场认可,未来仍有持续发酵的预期。

两个猜想:一是业绩扭转。2019年京东方A三季报显示归母净利润1.83亿元,同比减少45.18%,净利润金额为三个3Q以来最低,但业绩增速相比2018年已有所转好。2020年面板价格上涨已落实锤,如果价格回暖趋势延续,面板行业龙头企业业绩向好指日可待。二是随着5G下游终端应用的普及,消费电子产品需求面板增量加大。

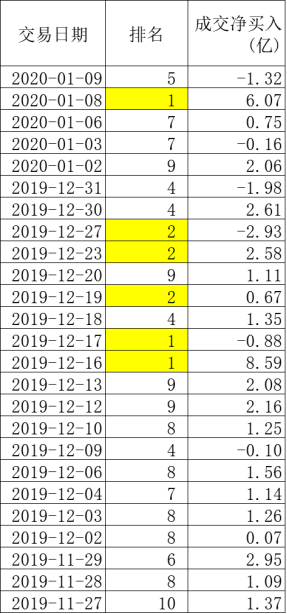

另外,从资金角度来看,因精准高抛低吸在2019年大显身手的北向资金近日频繁买入京东方,调研数据发现北向资金前十大活跃个股明细中,近几月京东方A排名愈加靠前,活跃度大增。成交净买入额度多为正数,意味着北向资金不断加仓买入。

行业重点公司看一看

京东方:国产及全球面板显示龙头。在LCD领域,手机、平板、显示器、电视等传统产品,面板出货量及出货面积全球第一。目前,已宣布面板产线总资本开支超过4500亿元,未来将拥有四条柔性OLED产线,柔性OLED供应能力与三星相当。京东方大尺寸面板收入占比约40%。

TCL集团:聚焦华星显示面板主业。目前已运营及在建产线共6条。华星光电自2012年投产后,7年来每年均实现盈利,平均净利率达11.3%,高于行业平均水平。TCL集团旗下华星光电大尺寸面板收入占比70%。

深天马A:国内小尺寸,LTPS显示面板龙头,手机及车载LTPS运营效率全球领先。

Ps:截至指定交易日,各机构对该证券目标价预测值的算术平均

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。