Fund Talk | 科技主题中的战斗机——芯片基金

来源:小5论基

要说今年以来涨得最欢的板块,我想大家哪怕用脚指头想想都能知道是半导体芯片板块。

半导体芯片被誉为现代工业的粮食,是信息技术产业最重要的基础性部件。在经过了超过半个世纪的发展之后,半导体芯片产业早已经深入了人类生活的各个方面,从手机、计算机、汽车,到高铁、电网、工业控制,再到物联网、大数据、云计算等等,这些领域产品的生产和更新换代都离不开芯片产业。

芯片行业的科技能力和创新水平,决定了一个国家的科技水准与创新想象力,并且会在关键时期成为国家间科技、经济、贸易角力的重要砝码。

我记得我在之前罗列所有科技主题ETF的文章中就提到过两个半导体主题的指数,分别是中证全指半导体指数和中华半导体指数,不过今天我要讲的是另一个之前没讲过的半导体主题指数——国证芯片指数。

国证芯片指数全称为国证半导体芯片指数,它从芯片产业中的材料、设备、设计、制造、封装和测试等A股上市公司中选取样本股,是一个综合反映半导体芯片行业表现的指数。

截至2020年1月31日,国证芯片指数的成份股个数为25只,总市值10867亿,个股平均市值435亿,这些个股基本涵盖了芯片行业市值最大的25只股票,其走势基本代表了芯片行业龙头企业的整体表现。

我们来看个图:

从上图中可以看出,对比国证芯片指数成分股的平均市值435亿,中华半导体指数的成份股平均市值只有231亿,而中证全指半导体指数成份股平均市值只有245亿。所以国证芯片指数可以说是三大半导体芯片指数中当之无愧的“芯片龙头”指数。

这一点在大基金(国家集成电路产业投资基金)对芯片行业企业的持股比例这个指标中也能得到印证。

从上图中我们可以看出,国证芯片指数中有40%的成份股被大基金作为前十大股东所持有(合计权重高达52.02%),比例远超全指半导体指数(28%)和中华半导体指数(26%),国证芯片的芯片龙头特征依然明显。

当然了,徒有一个龙头称号还是不够看的,我们还得看其内在的支撑逻辑,比如我们来看两个盈利预测指标的比较图:

这个图是未来两年各大半导体芯片指数的预估主营业务收入增长率,不管是单独年份的增长率还是复合年化增长率,国证芯片指数都是明显优于另外两个半导体指数的。

同理还有这个未来两年各大半导体芯片指数的预估净利润年化增长率,国证芯片指数依然明显占优。

有了上述这些业绩硬指标的支撑,国证芯片指数业绩表现好过其他两个半导体指数就是水到渠成的事情了:

这个图足够一目了然:不管以何种维度来比较,国证芯片指数都是三个半导体芯片指数中表现最好的。

讲到这里,我大概可以呼应一下今天的标题了:国证芯片指数不愧是半导体芯片ETF基金中的战斗机,所以要投半导体芯片板块的,国证芯片指数显然是首选。

在解决如何投资国证芯片指数这个问题之前,我觉得还需要解决几个问题:

第一个问题是:国证芯片指数是一个怎么样性状的指数?

就这一点,可能大家在之前的对比图中就简单感受过,不过可能还不够明显,所以我再用两个和其他指数的对比图让大家加深一下这种感受。

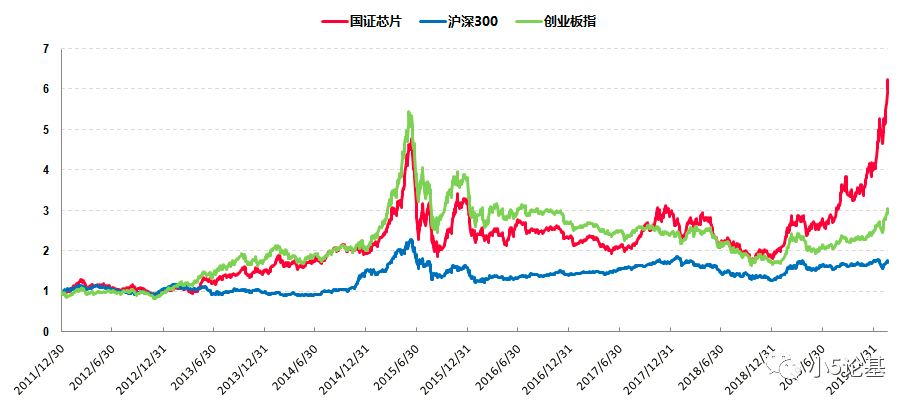

上图是国证芯片指数和沪深300以及创业板指的对比图。

沪深300在国证芯片指数面前简直就是一条平缓的曲线,倒是创业板指在某些时段和国证芯片指数还有的一拼,不过最近这段我们感触很深的创业板指大涨在国证芯片指数面前简直不值一晒。

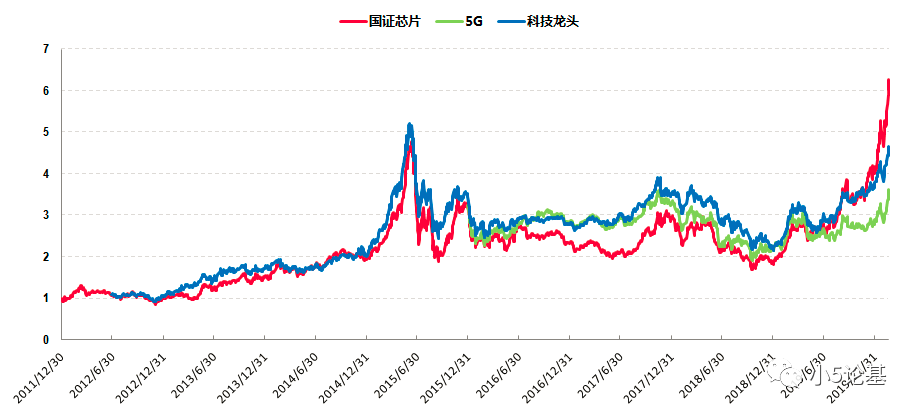

上图是国证芯片指数和两个典型科技主题指数的对比图。

同样是科技主题指数,在成长风格市场情况下,国证芯片指数的涨幅是明显强于科技龙头指数和5G指数的。

我们从专业的角度可以得到的结论就是:国证芯片指数与市场主要宽基指数和科技类主题指数对比,呈现出长期高收益、高波动、高夏普的特性。

显然这个特性是是非常适合一类投资方式的,那就是定投。

那就进入第二个问题:国证芯片指数是一个值得定投的指数么?

这个问题必须让诸葛亮来回答了,而且还得是事后的那个诸葛亮。

国证芯片指数的历史数据不算多,如上图大致能分成三轮基于趋势线的定投阶段(其实2和3合成一轮也没问题,这里就不多探讨了),我们分别来看下这些定投的收益率。

阶段1:从2012年3月1日定投到2015年6月,总共定投40期,最高绝对收益率237.49%(2015年6月12日),折合简单复合年化收益率为44.86%;

阶段2:从2016年12月1日定投到2017年12月,总共定投13期,最高绝对收益率34.68%(2017年12月13日),折合简单复合年化收益率为33.41%;

阶段3:从2018年5月2日定投到2020年2月至今,总共定投22期,最高绝对收益率145.04%(2020年2月21日),折合简单复合年化收益率为64.16%;请注意,这轮定投还没有结束,收益率还有可能会更高。

很多人经常看都没看清楚就来嘲笑我这种事后诸葛亮般的定投回测,但是这种回测并不是毫无意义的。

比如我们通过这样的回测,至少知道了定投这个指数的收益率是有概率非常高的,毫不夸张地说,这绝对又是一个可以定投十年翻十倍的指数。

所以回答问题,这当然是一个值得定投的指数,而且还不是一般的适合。

第三个问题:现在半导体指数的估值太贵了投不下手怎么破?

我知道有很多喜爱低估值(主要是低市盈率和低市净率)定投的小伙伴只爱投低估值的品种(比如最近就老有人问我基建能不能投),看到国证芯片指数这种估值“高得离谱”的品种估计吓得人都泰勒展开了,但是我想说成长股特别是科技类的成长股,根本就不是看静态估值的,只看静态估值的话那就永远都很高,永远都没法投,不信你们去看看那些推崇低估值定投的人什么时候投过科技类的板块指数。

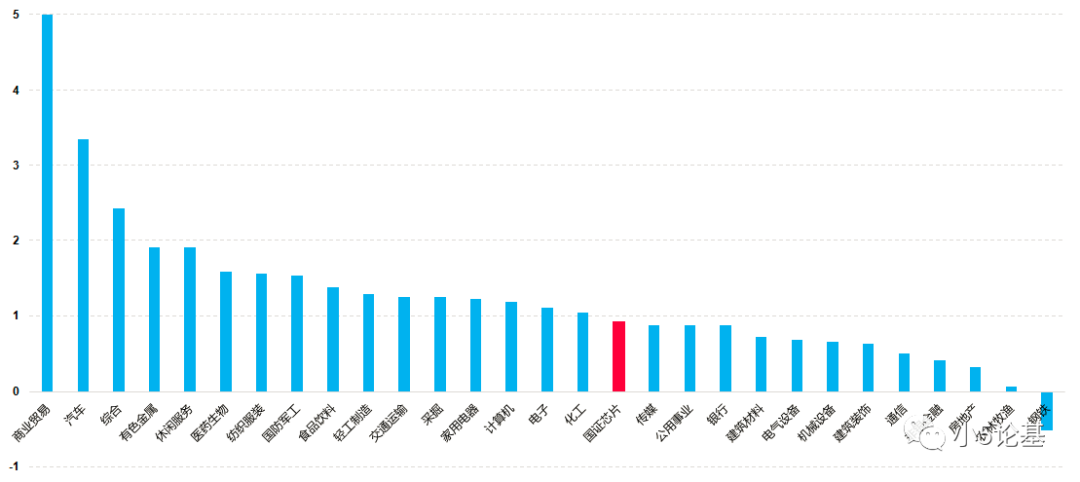

如果一定要看,倒是可以看看PEG这个指标,简单来说就是用常规的市盈率指标PE除以盈利增长速度G(Growth)。对于成长股特别是高速成长的科技类的成长股,如果未来业绩增长速度很高,高到足以匹配当前的高PE那就没有问题,所以我们来看个行业预测PEG的对比图:

根据Wind预期数据,截至2020年1月31日,国证芯片指数的预测PEG(以2020年每股收益增速计算)为0.94倍,和所有28个申万一级行业对比处于第17位,估值显然仍处于合理的范围。

讲到这里,我想我们就大致扫清了一些潜在的前置问题,接下去就可以较为安心的来讨论如何投资国证芯片指数这个问题了。

这个问题大概也能分成几个问题来解决。

第一个问题是:投资国证芯片指数有什么具体的基金标的?

这个问题很简单,成立于2020年1月20日的广发国证半导体芯片ETF(159801)就是跟踪这个国证芯片指数的场内ETF基金。

广发基金是我经常提及的一家基金公司,其在指数领域向来颇有建树,几乎是公募基金里面指数种类最多的公司之一,并且各个指数基金的运作情况也非常良好,这次发行的广发国证半导体芯片ETF就又是一次非常成功的前瞻布局。

因为以《中国制造2025》中对我国半导体产业的自给率在2020年达到40%,以及在2050年达到50%的目标,并且基于我国当前半导体产业的自给率才只有不到15%,半导体行业未来的发展空间巨大。

第二个问题是:投资国证芯片指数的正确姿势又是什么?

这个问题事实上我在前面就已经回答过了:对于这种高波动高弹性的品种,定投无疑是最佳的投资方式。

如果是长期投资的小伙伴,在目前半导体芯片正在高歌猛进的情况下,趁回调做一些分批买入也是比较合理的投资方式。

至于个别艺高人胆大的小伙伴,你一定要做波段,我也不拦着,做好风控即可。

讲到这里,今天的话题基本上就差不多了。

其实我个人还有个小小的请求,那就是对于我这种只做场外不做场内的人而言,我希望广发基金能够尽快推出场外版本的国证芯片基金。

以上。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。