上海证券:再融资新政利好创业板企业 借定增基金享红利

再融资新政落地——

上海证券资本市场政策解读系列之二

来源:上海证券基金评价研究中心 分析师 姚慧

主要观点

2020 年2 月14 日,证监会公布了根据征求意见修改后的《上市公司证券发行管理办法》、《上市公司非公开发行股票实施细则》、《创业板上市公司证券发行管理暂行办法》,自发布之日起施行。

本轮再融资新政松绑增强上市公司再融资功能;在2019年创业板开始再度发力的市场行情下,创业板企业将迎来来更大利好。

这次新规降低了非公开发行的定价下限,缩短了锁定期,增加了发行对象,特别是在当前结构性牛市的市场预期下,将显著提升对市场资金的吸引力,预计将会有大量的资金涌入一级市场。

对个人投资者而言,可以通过投资定增基金分享本次再融资政策松绑带来的可能受益。

2019 年11 月8 日,证监会就修改《上市公司证券发行管理办法》、《上市公司非公开发行股票实施细则》和《创业板上市公司证券发行管理暂行办法》的再融资规则公开征求意见。

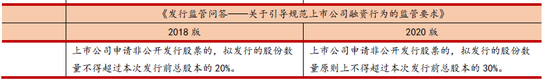

2020 年2 月14 日晚间,时隔3 个月,证监会公布了根据征求意见修改后的《上市公司证券发行管理办法》、《上市公司非公开发行股票实施细则》《创业板上市公司证券发行管理暂行办法》(以下简称《再融资规则》),自发布之日起施行。同日,证监会还发布了《发行监管问答——关于引导规范上市公司融资行为的监管要求(修订版)》。

一直备受市场高度关注的再融资新政正式落地,将为我国资本市场的供求双方带来怎样的变化?

一、2020 版再融资新规的主要内容

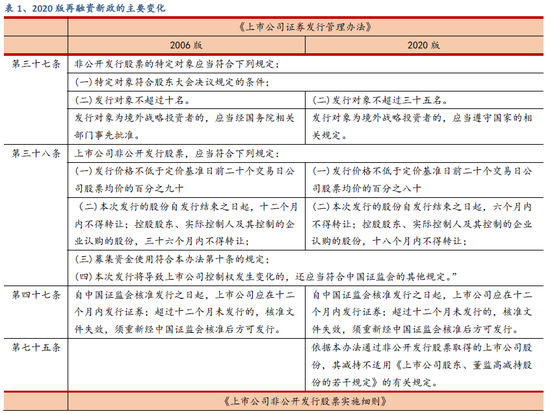

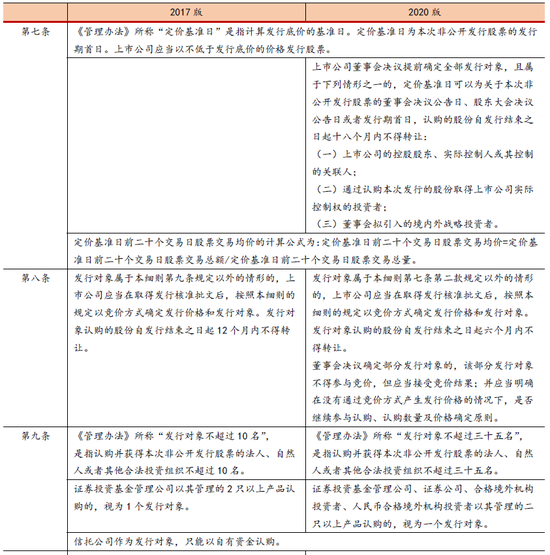

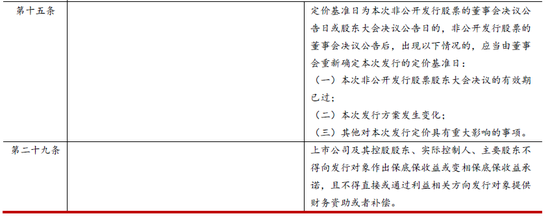

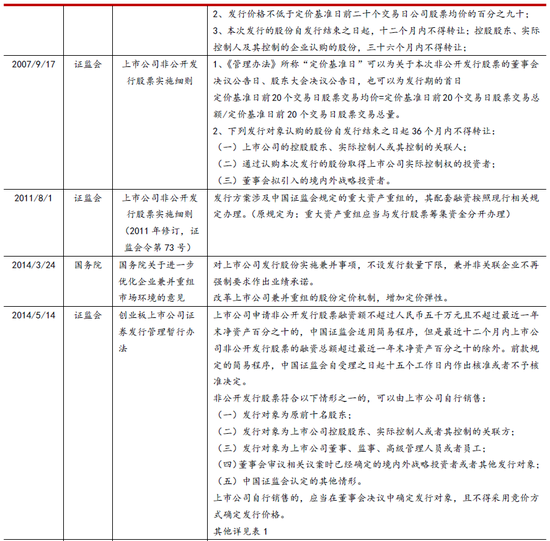

1、2020 版新政同原有政策的比较

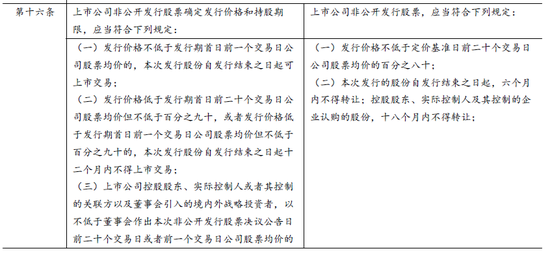

我们对比本次修改前后我国再融资政策的主要变化。

数据来源:各法律法规,上海证券基金评价研究中心

数据来源:各法律法规,上海证券基金评价研究中心同2019 年11 月发布的征求意见稿相比,正式稿的“新老划断”时点由核准批文印发时点调整为发行完成时点,即《再融资规则》施行后,再融资申请已经发行完毕的,适用修改之前的相关规则;在审或者已取得批文、尚未完成发行且批文仍在有效期内的,适用修改之后的新规则,其中已通过发审会审核的,不需重新提交发审会审议,已经取得核准批文预计无法在原批文有效期内完成发行的,可以向我会申请换发核准批文。

为加强对明股实债行为的监管,《上市公司非公开发行股票实施细则》征求意见稿中新增第二十九条:“…,且不得直接或间接向发行对象提供财务资助或者补偿。”在正式稿中修改为:“…,且不得直接或通过利益相关方向发行对象提供财务资助或者补偿。”

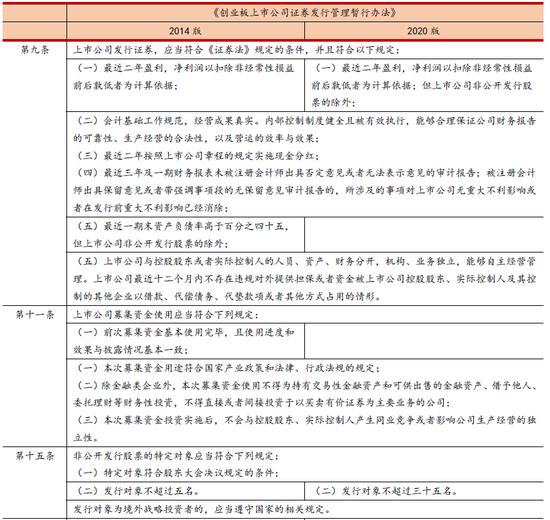

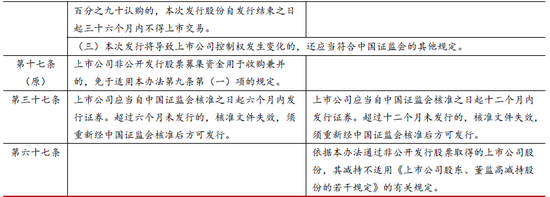

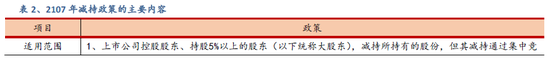

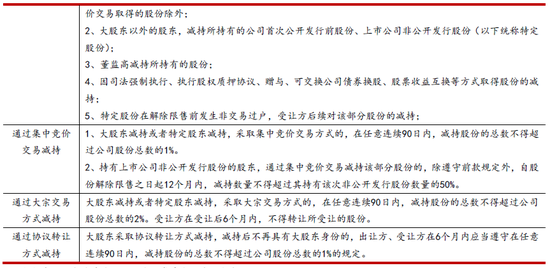

2、《上市公司股东、董监高减持股份的若干规定》的相关规定

《上市公司非公开发行股票实施细则》和《创业板上市公司证券发行管理暂行办法》中都提到“依据本办法通过非公开发行股票取得的上市公司股份,其减持不适用《上市公司股东、董监高减持股份的若干规定》的有关规定。”

因此,了解《上市公司股东、董监高减持股份的若干规定》的有关规定可以帮助我们理解本次再融资新政的相关变化。

2017 年5 月27 日,证监会发布实施《上市公司股东、董监高减持股份的若干规定》,同时沪深交易所发布《上市公司股东及董事、监事、高级管理人员减持股份实施细则》。

数据来源:各法律法规,上海证券基金评价研究中心

数据来源:各法律法规,上海证券基金评价研究中心根据再融资新规,通过非公开发行股票取得的上市公司股份的股东和董监

高将不再受到上述减持比例限制。

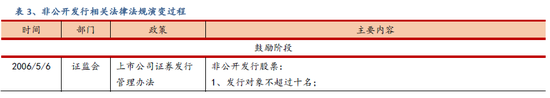

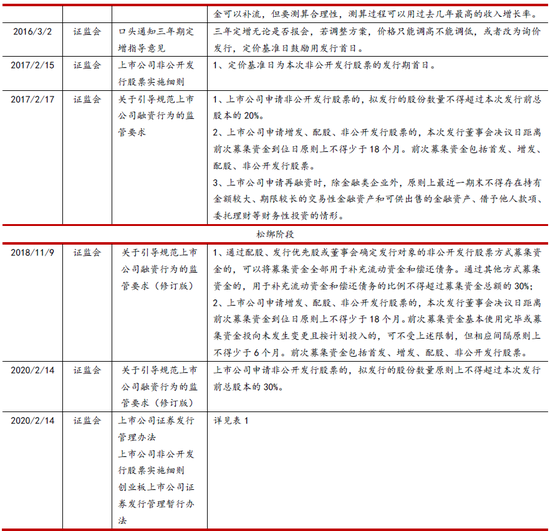

二、非公开发行股票政策的历史演变

本次再融资新政最大的亮点在于非公开发行股票条件的放松。迄今为止,我国非公开发行政策大致可分为鼓励、趋严和逐渐松绑三个阶段,目前正处于第三阶段进程中。

2006 年5 月,证监会颁布实施的《上市公司证券发行管理办法》首次明确给出了非公开发行股票的条件和程序,标志着A 股市场上市公司的再融资功能重新恢复。2006‐2014,上市公司非公开发行股票的各项政策逐步确立并完善,可被视为摸索与鼓励阶段。

2015‐2017 年,随着市场波动加剧和定增市场火爆,与之相关的问题和风险开始暴露,监管层的定增窗口指导不断升级,非公开发行股票的条件逐步收紧。

2018 年至今,在定增融资规模大幅下降的背景下,非公开发行政策出现松绑迹象。

数据来源:各法律法规,上海证券基金评价研究中心

数据来源:各法律法规,上海证券基金评价研究中心三、再融资新政对资本市场供需双方的影响

1、对资金需求方——上市公司的影响

我国股票定向增发最早出现在 2006 年,之后逐渐受到市场关注,成为上市公司再融资的主要方式之一。

根据2006‐2019 年中国股市定增数量和融资总额数据,我们认为定增的热度受到相关政策的较大影响。

2015 年的定增企业最多,超过600 家,2016 年的定增融资总额最高,超过18000 亿。随着2015 年再融资政策逐步收紧,定增项目从2016 年开始下降,在2017 年2 月17 日全面收缩的再融资规定出台后,定增融资总额在2017 年下跌超40%。

同时,中国A 股在2015 年中从最高点回落也在一定程度上加剧了再融资项目收缩。

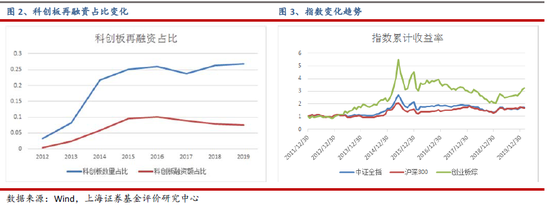

比较创业板股票再融资占比我们发现,2015‐2019 年间创业板融资总额占比小幅下行,我们认为是因为2015‐2018 期间创业板表现不如大盘。

2019 年1 月1 日至2020 年2 月28 日,14 个月内共有519 家上市公司公布定增预案,而2020 年2 月15 日至2 月28 日这半个月期间就有66 家公布预案,占比13%(1/28=3.6%),其中27 家公司为重新公布,占比41%。其中创业板公司29 家,占比44%,远高于2019 年27%的占比。

因此,我们认为本轮再融资新政松绑增强上市公司再融资功能;在2019年创业板开始再度发力的市场行情下,创业板企业将迎来来更大利好。

2、对资金供给方——投资者的影响

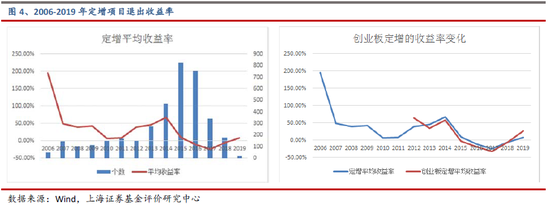

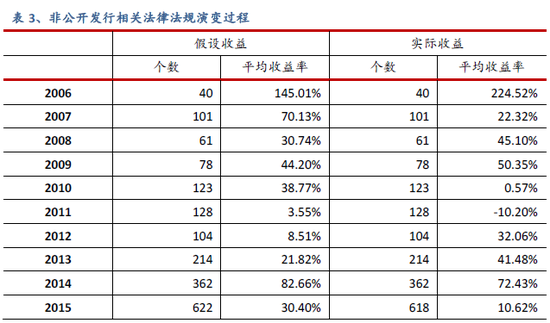

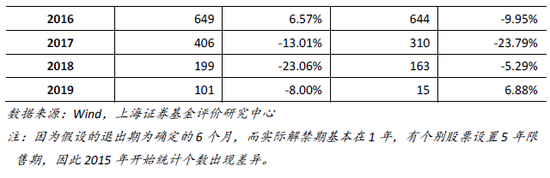

我们以定增发行日来划分定增所处年份,以定增解禁日的股价和发行价格来计算定增项目的退出收益率,根据wind 可获得数据,2006‐2015 年的定增平均退出收益率为正,2016‐2018 年平均收益率为负,2019 年现已解禁的18 只股票的平均收益率重新转正。

我们认为定增退出收益率受解禁时市场行情影响巨大。

我们对已经发行的、有机构投资者参与的定增股按最新的再融资规则进行假设:发行价*8/9,退出日期为上市日后6 个月(如果非交易日,则顺延至最近一个交易日),计算退出收益率,结果如下表:

通过模型测算再一次证明了投资定增股收益率同退出时间选择关系密切,即使发行价下浮,更短的禁售期也并不意味着收益率的提升,简单的买入持有策略并不能保证正收益,投资定增股票同样考验投资者的投资能力。

但是,本次新规降低了非公开发行的定价下限,缩短了锁定期,增加了发行对象,特别是在当前结构性牛市的市场预期下,无疑将显著提升对市场资金的吸引力,预计将会有大量资金涌入一级市场。

3、定增基金

对个人投资者而言,可以通过定增基金分享本次再融资政策松绑带来的可能收益。

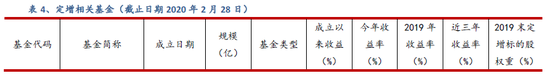

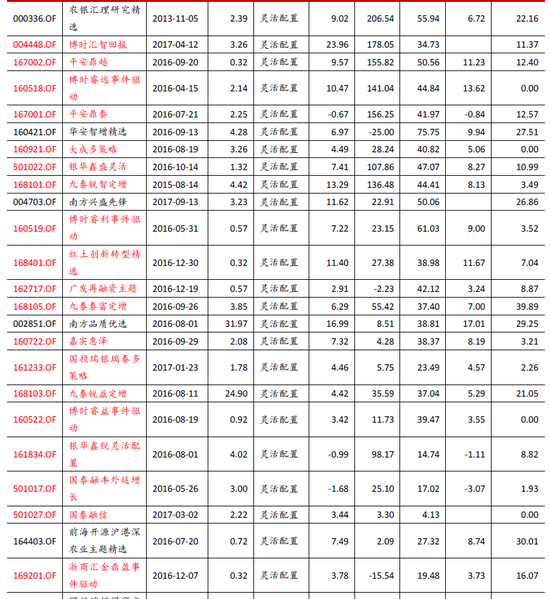

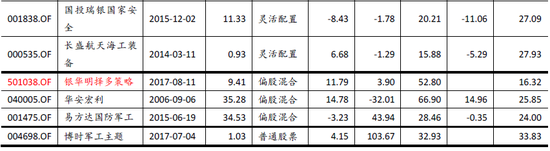

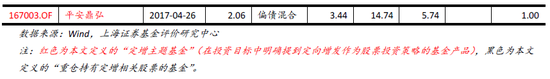

我们把“投资目标”中明确提到“定向增发”作为股票投资策略的基金定义为“定增主题基金”,根据Wind 可获得数据,截止2020 年3 月6 日 “定增主题基金”共21 只。

我们根据下述规则定义“重仓持有定增相关股票的基金”,根据Wind 可获得数据,截止2020 年3 月6 日“重仓持有定增相关股票的基金”共11 只,其中有1 只同“定增主题基金”重合。

规则如下:在2019 年每个季度末,我们把已经完成定向增发且限售解禁日未到的定增股票作为标的股;选择普通股票型、偏股混合型、平衡混合型和灵活配置型四类基金,获取其2019 年每个季度末前十大重仓股票及持仓权重(股票市值占基金资产净值的权重),计算前述标的股在前十大持仓中的权重,

2019 年每个季度末持有标的股票的总权重均大于20%的基金被定义为“重仓持有定增相关股票的基金”。

虽然短期业绩较难反映基金长期投资能力,但是我们挑选出的共31 只“定增主题基金”+“重仓持有定增相关股票的基金”中包括有成立未到3 年的产品,因此我们对相同类型的基金,选择截止2020 年2 月28 日的近1 年收益率、1 年波动率、1 年最大回撤和1 年夏普收益率为其打分排序(权重分别为1/3、1/6、1/6、1/3),仅做参考。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。