警惕可转债沦为“韭菜收割机”

文 | 陶丹

编辑 | 庞丹

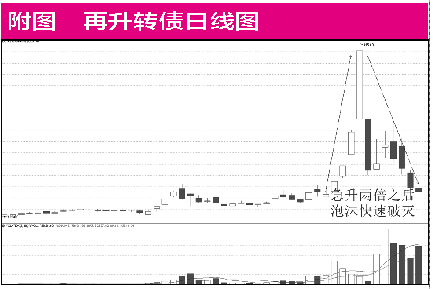

以往被视为表现稳健、风险较低的可转债,近期可谓是“妖气弥漫”,频繁出现大涨大跌,涨跌幅超过10%的“超越涨停”、“超越跌停”的现象频繁出现,单单在本周,就有模塑转债、新莱转债、新天转债、通光转债等多只转债出现当日涨跌幅超10%的走势,盘中的振幅更远超这一数字。而震荡最剧烈的则属再升转债(见附图),3月份还没过去,就从140元一线冲到415元,再被打回140元原形,接近200%的振幅是同期正股再生科技的3倍多。和暴涨暴跌相对应的,单日换手率超过1000%的转债也多次出现,“高振幅+高换手”显示目前转债市场的投机气氛十分浓烈,和目前相对低迷的A股市场显得“很不合拍”。如果暴涨暴跌的现象持续出现,投资者需要警惕可转债沦为“韭菜收割机”,重演早年权证市场的惨剧。

可转债作为金融衍生工具,本质上是对应正股的“影子”,如果正股价格暴涨,特别是无量涨停之后带来连续涨停的预期,那么没有涨跌幅限制的可转债率先反映正股这一波动,通过“超越涨停”的上涨实现价值发现,这是合理可解释的现象,本周新天转债和正股新天药业的互动,就是属于此类。此外,如果上市公司大幅下修转股价,提升转债的转股价值,那么转债价格出现跳涨也是合理的,这在以往跌破100元面值的转债中经常出现。但近期转债的大涨却存在较大的泡沫成分,上涨的幅度远超正股股价反映的价值,转股溢价率被大幅拉升,整个市场充斥着高溢价率的高价转债。这些转债价格远超100元面值,并没有“完全保本”的保障;而如果看好上市公司的话,直接买入正股也比通过持有转债“曲线救国”的效果要好。很明显,这些转债价格存在较大的泡沫成分,大涨之后必然实现价值回归,追高买入的风险较大。

笔者认为,四大原因导致了可转债被过度炒作。1,“T+0”机制、没有涨跌停限制;2,手续费低廉同时不用缴纳印花税;3,近期表现疯狂的转债普遍市值较小,炒作难度较低;4,可转债对所有投资者开放,没有资金、投资年限门槛。当然,以上这四大特点并非现在才出现,而是转债从诞生之日起就有的,为何近期会频繁出现超越正股的涨幅呢?

笔者认为,这和过去两年转债市场的快速发展,申购转债采用“货到付款”的信用申购机制有关。许多散户通过申购转债,对这一品种有所了解,并参与其中。但许多参与炒作的散户,对转债的条款、运行机制并没有比较深入的认识,而是停留在相对粗浅的“看图说话”阶段,比照股票进行炒作。这样的盲目跟风,很容易被大资金收割,出现难以挽回的损失。

以3月份暴涨暴跌的再升转债为例,临近强制赎回条款即将生效,转债的时间价值所剩无几,强行爆炒不具备转股价值的情况下,居然在高位还有不少投资者跟风买入。这些买入的投资者如果在被套之后出现“鸵鸟心态”继续持有,结果就是被上市公司以略超100元的强赎价买回,最大损失可能超过75%。即使是选择转股,也会面临较大的损失,这和早年不具备行权价值的“末日轮”权证有异曲同工之处。除了直接买入的投资者受损之外,投资可转债基金不断出现,特别是被动投资转债指数的ETF今年开始成立,未来也不排除因为复制指数成分转债被动按比例买入,而成为部分高溢价转债的“接盘侠”。这个被动投资带来的损失,虽然比较隐蔽,幅度也较小,但也在一定程度上造成基民收益的缩水,更成为一些炒家肆无忌惮拉抬价格的支持,需要基金管理人高度关注。

因此,投资者在可转债投资的时候需要理性面对,理解转债的本质,关注强制赎回条款,远离高溢价爆炒的品种,只有正股走势以及转股价下调空间,才是决定转债投资价值的关键。而管理层也需要加大对恶炒转债的监管,特别是正股无厘头大涨带动转债的“一石二鸟”、“声东击西”、“以小博大”式的炒作,减少对市场的负面影响。■

(本文已刊发于3月21日的《红周刊》)

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。