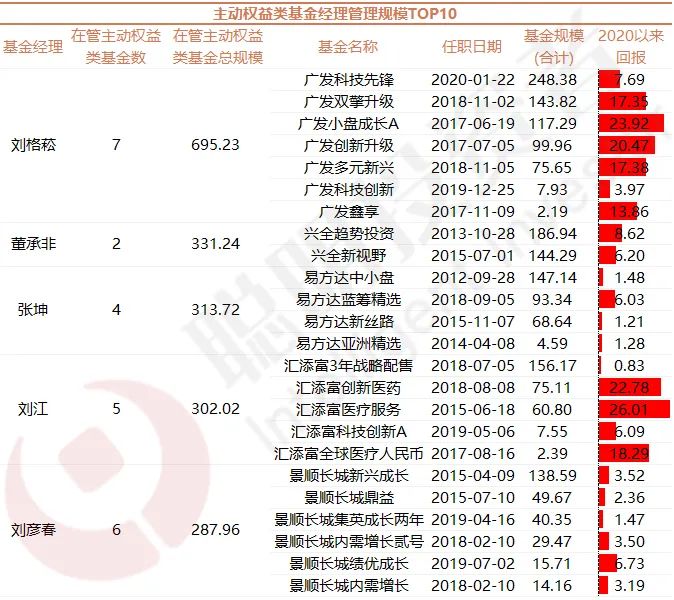

一季度基金大举进军港股 700亿刘格菘还能继续辉煌?

昨天聪明投资者已经发文分析了TOP30基金经理在一季度最新操作,今天再从一季报庞杂的数据中再挖掘一下,看看还有哪些有趣有用的亮点?

1、首先依旧聚焦主动管理型基金:今年一季报公布后,目前管理主动权益类基金的最大吨位落在了广发刘格菘身上,管理规模已经接近700亿。

“巨无霸”的体量对基金经理的选股和买入卖出,势必会造成影响,700亿资金买入10%就意味着70亿的巨量,不是一家中小盘公司能承接的;买入不易,要想不影响价格集中卖出更是难上加难。

而观察他旗下产品重仓股的情况,可以发现,重仓股重合度还是蛮高的,比如中兴通讯,旗下7只基金全部都持有,还有圣邦股份,有3只基金全部进入该股的前十大流通股行列,合计持股已经超过了5%的举牌线。

从常识和历史经验都可以得出结论,对于这种实在过于巨大的基金,投资者应该敬而远之,不仅仅是中长期难以超越市场平均水平,更在于有着被踩踏的可能。君子不立于危墙之下,有更多其他优秀的基金经理可以选择,没有必要扎堆于如此拥挤的通道中。

2、今年一季度基金大举进军港股。

截至今年一季度末,公募基金持有的港股,市值排名前十的个股有腾讯控股、美团点评、药明生物、融创中国、广汽,香港交易所、舜宇光学、碧桂园、安踏、金山软件。主要集中在互联网、医药、房地产和可选消费上。

而增持量前十大港股有:紫金矿业、中国建材、飞鹤、澳博控股、中海物业等。

Top30基金经理也在积极布局港股,腾讯、美团、赣锋锂业、紫金矿业、碧桂园、舜宇光学等都是重点加仓对象。其中,周应波旗下的中欧远见一季度增持的新东方在线,今年暴涨超103%。

3、6只QD基金踩雷。由于油价暴跌,导致全球最大的原油期货ETF—美国石油基金USO今年以来暴跌超80%,国内有6只QD基金重仓持有USO。

一、广发刘格菘以接近700亿管理规模登顶

持有圣邦股份总股份已超举牌比例,前十大基金经理管理规模均在270亿以上

资料来源:Wind;截至2020年4月23日

注:剔除了基金经理在管的债券类基金

聪明投资者统计了目前管理主动权益类产品规模前十的基金经理,除了刘格菘和个别管理战略基金的外,剩余基本都是聪投TOP30基金经理成员。

从今年以来的管理情况来看,一季度这些基金经理旗下的产品表现都还不错,回报最高的超26%,最差的也仅是微跌2.68%。

1、广发基金刘格菘以695.23亿的总管理规模坐稳“公募规模一哥”的宝座。

2019年,刘格菘旗下的广发双擎升级和广发多元新兴分别占据混合基和普通股票型基金的榜首,业绩回报均翻倍。

借着去年冠军基和科技股的春风,刘格菘连发了两只科技类的基金产品,其中,广发科技先锋发行的时候有超800亿的资金认购,虽然最终限购80亿。

但自1月22日成立以来,截至一季度末,有超过162.79亿份的认购份额增加,再加上基金一季度净值微涨2.68%,基金目前的规模已经达到了248.38亿了。

如果剔除战略配售基金,这只基金已经是主动管理型基金产品中规模NO.1了。

7只基金加起来,已有695.23亿的管理规模,这对刘格菘的后续管理能力是不小的考验。

一季度其业绩有着年初这波科技成长股行情的加成,后续这么宠大的资金量实在让人心惊胆战。

接下来看下旗下几只基金的一季度重仓股情况:

资料来源:Wind;截至2020年4月23日

可以看出,刘格菘目前管理的7只基金重仓股重合度还是比较高的,聪明投资者统计了重合次数在4次以上的股票,共有8只,这些股票基本都集中在通信、软件、半导体和医药板块。

刘格菘也在一季报中也写道“保持对科技及新兴成长行业的重点配置,继续关注自主创新、新能源、互联网等产业链的投资机会;配置景气度较高的科技成长行业和部分稳定类医药服务公司”。

A.中兴通讯是7只基金均重仓的股票,其中,光是广发科技先锋就持有了超10.6亿,7只基金总共的持有市值有36.27亿;从增减持情况来看,出了两只新成立的基金,其他5只基金全部都是增持和新进的操作,且增持的幅度不小,最高增持幅度有136.19%。中兴通讯今年以来表现不错,涨幅接近13%,当前市值1,698.98亿。

B. 康泰生物也是重合度比较高的股票。旗下广发双擎升级持有其市值也超过10亿,6只基金全部持有市值31.53亿。

其中,广发小盘成长和广发创新升级分别是康泰生物的第5、第8大流通股东。从一季度增减持情况来看,4只基金对其进行了增持,最高增持幅度接近55%。康泰生物的主营业务是研发人用疫苗,今年以来有接近54%的涨幅,目前市值871.05%。

C.此外,重合度较高的重仓股还有兆易创新、中国软件、健帆生物、三安光电、亿纬锂能和圣邦股份。

从上市公司的年报来看,刘格菘旗下各有3只基金进入了中国软件、亿纬锂能、健帆生物和圣邦股份的前十大流通股行列;

值得注意的是,刘格菘旗下的三只基金总计持有圣邦股份总股本的5.1%,已经超过了举牌比例。

此前,聪明投资者全面考察过刘格菘的管理情况,对于单一基金经理管理如此宠大规模所蕴藏的风险进行了提示,

2、聪明投资者注意到,管理规模前十名的基金经理中,还有4位是聪明投资者TOP30基金经理。

兴证全球董承非以331.24亿的管理规模排名第二,董承非目前仅管理2只基金,单只基金的规模均超过100亿,兴全趋势和兴全新视野今年以来各有超过8%和6%的涨幅。

董承非在定期报告中写道“基金基本上维持一个比较适中的仓位水平,坚持均衡配置,避免了净值的大幅度的波动。展望今年,基本上是“充足的流动性”+“较弱的基本面”的组合,所以可以预见市场今年的波动不会小。”

另外三位张坤、刘彦春和萧楠也各有313.72亿、287.96亿和272.71亿的总管理规模。

二、基金大举进军港股:腾讯、美团、紫金矿业、碧桂园受多位明星基金青睐

新东方在线一季度暴涨超100%

资料来源:Wind;截至2020年4月23日

从一季度持仓来看,公募加大布局港股也是一大趋势。 2020年以来,有超过2200亿的资金南下港股市场,其中公募基金也是一大主力。

1、目前,公募基金持有港股总市值排名前十的个股有腾讯控股、美团点评、药明生物、融创中国等,主要集中在互联网、医药、房地产和可选消费上。

表现最好的是金山软件,今年以来涨幅接近29%,公司是应用软件和互联网服务提供商,目前市值38.51 亿港币。

2、从一季度增持情况来看,加仓股数最大的是中国铁塔和紫金矿业,两者均有超过2.3亿股的加仓。

中国铁塔是全球规模最大的通信铁塔基础设施服务提供商,今年以来微涨1.16%,另一只紫金矿业主要是以金、铜、锌等金属矿产资源勘查和开发为主,今年一季度下跌超11%。

除了公募基金的整体情况,聪明投资者还整理了部分TOP30基金经理旗下基金对港股的操作的情况:

周应波、刘彦春、雷鸣、谢治宇等大幅加仓港股:

资料来源:Wind;截至2020年4月23日

1、总的来看,周应波和刘彦春新进港股个数较多,谢治宇增持港股力度较大。周应波的中欧远见前十大重仓股中有五只是港股,且有舜宇光学、腾讯、赣锋锂业等三只股票均为新进入前十大。

刘彦春的景顺长城集英前十大中新进了美团、药明生物、腾讯等三只港股,

谢治宇旗下的兴全合宜则大力度增持和新进港股,持有腾讯控股市值接近7亿,相比上期增持幅度超150%。前十大重仓中港股持有市值已达23.44亿。

只有雷鸣的汇添富经典成长对腾讯控股进行了减持,减持幅度为47.37%。

2、美团点评在中欧远见、兴全合宜和景顺长城集英的前十大重仓股中,其中,中欧远见和兴全合宜对其进行了增持,且增持幅度都不小,分别有131.8%和151.55%的增持幅度。

3、从表现情况来看,中欧远见一季度增持的新东方在线表现最好,一季度涨幅超103%,目前持有市值35.48亿港币。

新东方在线是在线教育服务供应商,一季度以来,受疫情影响,在线系列受到了巨大的推动,这可能也是新东方在线表现较好的原因之一。

三、原油基金份额暴增超130亿份,易方达、南方等多只基金“踩雷”USO

资料来源:Wind;截至2020年4月23日

注:采用合并规模数据

1、原油类基金因“抄底”迎来份额大增,仅华宝油气规模下降

今年一季度,QD基金也迎来了一大波热度,特别是原油类基金,由于全球油价暴跌,不少投资者入场“抄底”原油类QD。

前三个月,10只油气类基金份额合计增加130.76亿份,这也曾一度导致基金公司外汇储备不足而暂停申购。

具体来看,嘉实原油规模从0.81亿增至12.88亿,增长近15倍;华安石油的规模从2.07亿增长至18.37亿,规模增长接近9倍;此外,南方原油、易方达原油以及广发石油的规模均有不错的增长。

仅有华宝油气一季度规模下降,降幅接近50%,截至一季度末,规模为21.99亿。

2、从基金回报来看,今年以来,原油类QD跌幅较大,跌幅较大的南方原油一季度亏损高达68.75%,最少的是上投摩根全球天然资源,亏损也超过了25%。

资料来源:Wind;截至2020年4月23日

3、多只基金重仓的USO今年暴跌超80%

美国最大原油基金ETF——USO基金今年以来暴跌了超80%,即使在4月23日纽约油价强劲反弹22.42%的情况下,USO基金也只是小幅上涨了5.18%。

根据已披露的基金一季报,目前有6只基金在一季度持有USO。

其中,持有市值最大是南方原油,持有市值超4亿,占基金净值比例超18%;

持有市值较多的还有嘉实原油和易方达原油,持仓占净值比例也都超过了13%,持有USO的市值分别为1.7亿和1.49亿。

编辑:慧羊羊

主编:六 里

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。