环球股市下跌,受经济数据及业绩公布疲弱,以及油价暴跌拖累丨每周专讯

上周市场概况

4月份欧洲采购经理指数跌至历史新低

本周市场展望

本周举行的美国和欧元区央行政策会议将成焦点

市场变动

股票:环球股市下跌,受经济数据及业绩公布疲弱,以及油价暴跌拖累

债券:意大利和西班牙政府债券表现落后,欧盟讨论为一系列经济援助集资的方式

商品:市场忧虑原油储存问题,导致美国油价首次跌至负数

市场走势

市场走势及主要变动

货币(兑美元)

股票

债券(十年期息率)

上周市场概况

/ 宏观经济数据及市场事件 /

♦

欧洲采购经理指数在4月份跌至历史低位

♦

美国新增申领失业救济人数过去三周渐见放缓,但仍处于历史高位

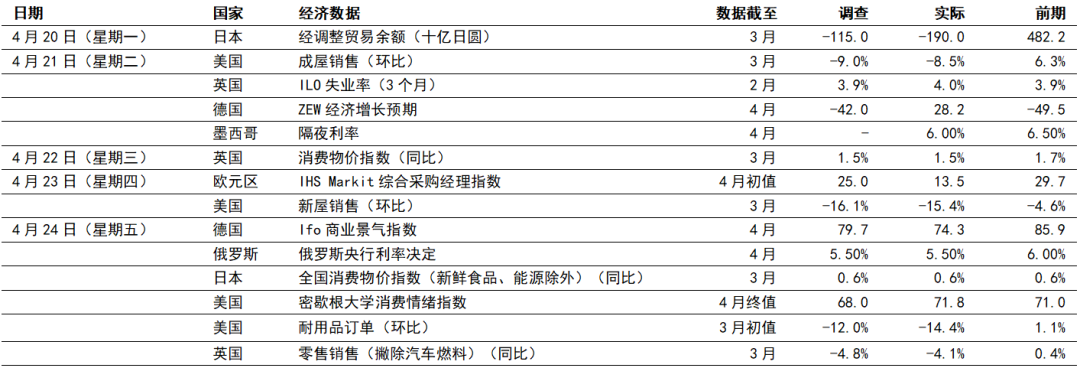

欧洲方面,4月份IHS Markit欧元区综合采购经理指数急跌至13.5,低于预期的25.0,较3月份历史低位29.7进一步下跌。制造业分项指数为33.6,远高于服务业(11.7),但交付时间缓慢可能使数字偏高(一般为利好指标,但在此情况下反映封锁措施的影响)。国家方面,法国综合采购经理指数低于德国,可能反映法国政府为遏止病毒传播推行的限制措施更为严格。

德国ZEW预期调查在4月份由-49.5反弹至28.2,远高于预期的-42.0。然而,数据向好可能反映封锁限制开始逐步解除后,受访者期望经济将由目前的产出水平低位复苏。现况指数与整体指数吻合,急跌至-91.5,略高于1993年11月创下的纪录低位-98.5。Ifo商业景气指数由3月份的85.9(经修订),跌11.6点至4月份的历史新低74.3,低于预期跌至79.7。这次跌幅是由预期分项指数急跌带动,市场忧虑COVID-19封锁措施会缓慢地解除,此将继续拖累德国经济和海外需求。

英国方面,截至2月止三个月,ILO失业率微升至4.0%,较1月份升0.1个百分点。但期内收集的数据未有纳入为应付COVID-19疫情而实施封锁措施对职位的影响。3月份消费物价指数通胀跌0.2个百分点至1.5%(同比),表现符合预期。近期油价下跌和消费需求疲弱,反映通胀风险在短期内倾向下行。3月份零售销售(撇除汽车燃料)跌4.1%(环比),预期为4.8%,而2月份为-0.4%。燃料需求下降代表整体零售销售指标录得史上最严重月度跌幅(跌环比5.1%)。3月份服装销售暴跌34.8%,而食品采购则急升10.4%,英国在3月23日实施封锁后,必需品商店仍然正常营业。

截至4月18日止一周的美国首次申领失业救济人数为4,427,000人,低于预期的4,500,000人。过去三周,新增失业申请有所减少,但仍处于前所未有水平。3月份耐用品订单跌14.4%(环比),跌幅较预期的12.0%(环比)更大,因商用飞机和汽车订单减少。利好消息方面,撇除国防和飞机的资本货品订单(核心商业开支指标)月内微升0.1%(环比),预期为跌6.7%(环比)。通讯和电动设备订单带来强劲贡献,抵销了多数类别的跌幅。

本周市场展望

/ 宏观经济数据及市场事件 /

♦

本周举行的美国和欧元区央行政策会议将成焦点

♦

预期美国和欧元区的本地生产总值将在第一季急剧收缩,但预期将较第二季的跌幅为佳

♦

欧洲央行可能在4月份政策会议上扩大支持措施的范围

♦

中国制造业采购经理指数在4月份可能略为放缓,但仍是在2月份大跌后连续第二个月有增长

美国

预期美国联邦储备局(联储局)官员将在本周把联邦基金目标范围维持在0.00%-0.25%。在连串大幅减息以减低COVID-19的影响后,政策官员表示有意维持目标利率不变,直至经济稳步复苏。当局亦推出资产购买和贷款计划「字母汤」,希望在近期市场大跌下支持信贷和融资市场。

房屋方面,新冠病毒感染加剧前, 预期2月份标普/Case-Shiller 20大城市综合楼价指数将升0.4%(环比)。全年增长率受2019年初价格偏低的基数效应支持,2月份可见高位。

在失业率急升下,预期4月份经济咨商会消费者信心指数将跌32.2点至87.8。个人开支为美国经济增长带来最大贡献,报告亦将提供家庭对劳动市场机会的评估,以及购买意欲所受打击的严重性。

预期第一季国内生产总值跌3.9%(环比年率化),受家庭开支和私人投资减少拖累,因3月份限制社交距离措施收紧。预期第二季收缩将更加明显。

通胀回落,政策官员专注于稳定经济活动,核心个人消费开支平减指数(联储局首选的物价指标)预期在3月份将下降0.2个百分点至1.6%(同比)。在同一份个人收入和开支报告,预期个人收入将跌1.3%(环比),而开支预期将跌4.2%(环比)。

供应管理协会制造业指数跟随地区制造业调查的跌势,预期4月份将跌12.4点至36.7。数字接近全球金融危机的最低位34.5。详细数据方面,或可从受访者的意见及观察分项数据,加深对受压尤其严重领域的了解。

欧洲

欧元区方面,预期第一季本地生产总值的预估将显示产出收缩3.7%(环比),为欧盟自1999年成立以来最大季度收缩。区内大部分国家在3月份公布严格限制措施及居家令,影响了大量非必要商业活动。由于封锁措施持续,加上COVID-19对需求造成的负面影响日增,第二季本地生产总值可能急剧收缩。

3月份欧元区失业率预期将升0.4个百分点至7.7%。我们将密切关注各个国家的详细情况,了解不同封锁策略怎样为劳动市场构成压力。

预期3月份欧元区整体消费物价指数估计将跌至0.1%。油价下跌可能降低能源成本。在消费需求减少下,核心通胀(撇除能源和其他波动性项目的物价)预期将跌0.3个百分点至0.7%。COVID-19造成的严重打击提高了欧元区出现通缩的可能性,使欧洲中央银行有空间采取更为宽松的货币政策措施。

预期欧洲央行将在周四把存款信贷利率维持在-0.50%。自3月12日举行上次正式会议以来,欧洲央行已宣布一项大规模债券购买计划和相关措施,以缓和政府、公司和银行的财务状况,应付COVID-19的经济打击。虽然如此,欧元区成员国之间为应付大流行采取的联合财政措施出现政治分歧,分析师将寻找有否迹象显示欧洲央行将愿意采取进一步行动降低融资成本,尤其是非核心欧元区政府。

新兴市场及日本

中国制造业采购经理指数可能由3月份的52.0,跌至4月份的51.0,在2月份COVID-19引发跌市后,连续第二个月保持增长。高频数据(如发电厂的煤炭消耗量)、工业公司复工率及高速公路交通流量,均反映自放宽封锁措施以来,经济活动已部分恢复。另一方面,非制造业采购经理指数有望由52.3略升至52.8。

全球病毒持续爆发,预期墨西哥第一季国内生产总值将收缩。家庭开支及私人投资减少将使本季的活动受压,但政府的财政响应措施较大部分拉美国家更为谨慎。

预期日本央行将维持政策利率于-0.1%,且市场价格反映减息可能性不大。官员正密切监察财务状况,尤其是中小企的财务状况,并可能动用3月份政策会议上推出的政策工具,直接扩大支持。

预期日本失业率将由2月份的2.4%,升至3月份的2.5%,但部分调查表示升幅可能更大。除制造业放缓外,限制流动亦可能影响服务业,尤其是旅游业。预期事求人比率将由1.45跌至1.40。

市场变动

股票:环球股市下跌,受经济数据及业绩公布疲弱,以及油价暴跌拖累

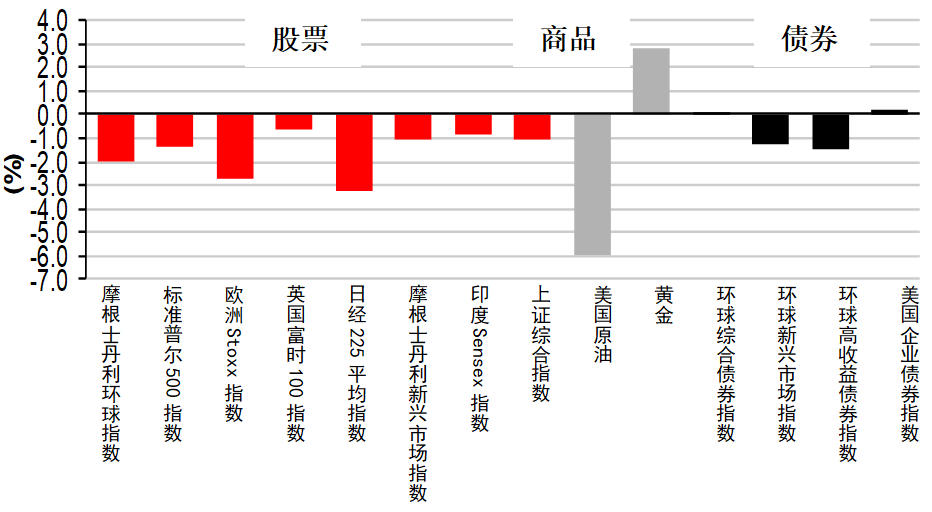

美股上周报跌,乃因油价再创新低,且企业业绩大跌削弱了风险情绪。股市其后在周三受支持,受惠于油价稍见回稳,加上美国财政部长姆钦表示,美国经济大致将在8月份重启。众议院通过一项4,840亿美元的援助方案,但股市周五仍略跌。整体而言,标普500指数上周跌1.3%。

欧洲股市下跌,业绩报告表现参差,且油价急跌引发市场忧虑全球经济稳健。欧元区成员国就COVID-19采取的联合财政措施有分歧,令市场气氛受压。道琼斯欧洲50指数跌2.7%。国家方面,上周德国DAX指数跌2.7%,而法国CAC 40指数跌2.3%。英国富时100指数表现领先(跌0.6%),油价在上周后期回升推高能源股。

亚洲股市缺乏明确方向,上周收市普遍报跌,投资者面对油价波动,同时评估为应付全球再次担忧增长前景所推行的更大规模刺激措施。区内焦点为泰国SET指数(升1.6%),市场憧憬封锁措施将会放宽,其他主要市场则遭抛售。日本日经225指数跌3.2%,中国上证综合指数则跌1.1%。韩国KOSPI指数跌1.3%,而印度SENSEX指数跌0.8%。

债券:意大利和西班牙政府债券表现落后,欧盟讨论为一系列经济援助集资的方式

长期美国国库券息率略跌,使上周息率曲线趋平。长期美国政府债券需求增加,受油价大跌,以及环球股市下行令投资者风险情绪恶化带动。整体而言,十年期国库券息率跌4个基点至0.60%,而五年期和两年期息率分别持平于0.37%和0.22%。

核心欧洲债券上周相对持平,COVID-19疫情爆发造成经济影响,令市场预期新债发行将会增加,抵销了来自油价大跌和风险情绪恶化的支持。德国十年期政府债券息率保持在-0.48%。另一方面,非核心债券息差扩大,4月23日欧盟领袖举行紧急会议前夕,意大利和西班牙呼吁发行共同责任欧洲债券。意大利和西班牙十年期政府债券息率分别升5个和14个基点至1.84%和0.95%。

商品:市场忧虑原油储存问题,导致美国油价首次跌至负数

油价上周急跌,主要基准油价之一美国西得克萨斯中质原油(U.S. West Texas Intermediate)在周一晚首次历史性跌至负数。在担心储存空间短缺下,虽然负油价只限于5月份交付的即期合约,但其他主要基准也下跌。油价在上周后期稍为反弹,油组第四大成员国科威特宣布,在5月1日前已开始减产,而油组及其盟友协议由5月1日起,在5月和6月集体减产970万桶。整体而言,欧洲油价跌21.8%至22.0美元。金价略升2.8%至每盎司1,730美元,市场预期将进一步推出全球政策刺激措施,且风险胃纳不振。

✦✦✦✦

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。