【红包】基建火了!有些坑,不要入

【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

疫情重创一季度国内经济,发力基建投资稳经济成为共识。

新基建还是传统基建?

网上争论不休。

昨日(5月7日),融通基金权益投资总监、融通行业景气等基金的基金经理邹曦做客线上财经节目,就最近大火的“基建的新旧之辩”分享了自己的观点,并回答了网友提问。

今天,我们总结了邹曦和网友的精彩互动,供参考:

Q

新基建在最近尤其火热,能不能分享一些投资心得?

邹曦:

我们对新基建的理解不要仅仅停留在“新”,这个“新”要看它的内涵,看它的表现形式。

我自己理解,只要不带来过剩产能、不形成副作用的,就可以定义为“新基建”;而实际上能够顺应产业趋势的基建,基本也不会形成过剩产能,也就是“新基建”。

如果说1998年到2000年顺应的产业趋势是重化工业化和出口导向产业,当时的“铁公机”就是那时的“新基建”。

如果说目前顺应产业趋势的基建是中心城市化和内需相关的基建,只要顺应这个方向,不管它的表现形式是什么,都可以叫“新基建”。

所以“新”要新在内涵上,不要被表现形式所困惑,要回归投资的本质。这样可能更有利于大家把握住新老基建相关的一些投资机会。因为赚钱是硬道理,企业赚钱、企业盈利的持续性是硬道理。

Q

受疫情影响,同时也是趋势所在,新基建今年非常火热。通过你的长期研究,你觉得具备什么特质的企业,能够更好地在这一轮新基建规模中生存和发展呢?

邹曦:

在新基建方面,大家讲得比较多的有几个大方向:轨道交通、特高压、IDC(互联网数据中心)、5G等一系列。

相对来说我比较看好IDC相关行业,因为它确实是信息基础设施,而且它的行业竞争格局和商业模式也是不错的,里面相关的一些服务提供商,提供硬件的一些厂商,包括服务器、信息基础设施等方面的企业值得关注。而且这个行业本身无论在国内还是国外,包括疫情改变了大家的消费习惯和使用习惯,对互联网办公、沟通交流的消费习惯也是一个促进,所以它具有中长期的产业趋势。

去年四季度我就开始关注IDC行业了,因为去年四季度这个行业的景气本身也在复苏过程中,包括服务器的采购、IDC的投资都在提升,比如云计算这个方向。

新基建另外的几个大方向上,特高压可能具有阶段性的投资机会,因为短期景气,投资力度比较大,但可能不具有持续性,可能只是一个主题投资或短期景气的炒作机会。

轨道交通长期比较弱,推动幅度或许有限。

5G的相关投资也许可以放两三个月再看看,届时可能还可以;放一年看有可能会被证伪,或许会发现5G进度不如大家想的那么快,所以我比较谨慎。

Q

基建行业目前处于较为健康和平稳发展的状态吗?

邹曦:

阶段性看,假如我们的城市化推进还没有到驱动新兴产业和消费保持持续、高速增长的状态时,基建可能阶段性地、不时地拿出来救救急、救救火,就像今年一样。

最近关于中心城市化,土地管理制度改革,已渐成气候。长期来看,跟中心城市化相关的基建基本不会形成过剩产能,包括轨道交通、教育医疗和环保等改进民生的基建,都具有很强的持续性。所以我觉得这应该是一个不错的方向,要用新的眼光来对待基建行业。

Q

怎么看待新基建赋能行业的转型?

邹曦:

新基建赋能行业的转型,可以说赋能效应为零,也就是很可能没什么赋能效应。

因为这些行业本身都是一些商业企业在运作,它要符合这个行业本身的商业规律,包括这些行业不可能因为我们超前建设,就导致它们加速变化。

比如作为IDC的企业或云计算服务的提供商。

这些行业必须根据下游需求的进度、使用者使用习惯培养的进度,来有序推进这个行业的建设。如果建快了,会导致现金流出问题、导致折旧占比提高,反而会加大成本。

所以这个行业必须遵循这个行业的基本规律,按产业经济学里的基本规律,就是“报酬递增规律”来推进。如果超前建设这些新基建的话,反而可能出现一些负面影响。

新基建跟我们讲到的一些传统基建相比,它的特点在于,超前建设可能只会有副作用。而传统基建超前建设,如果它和产业周期方向能够匹配上,超前建设或会有正面作用。

所以,所谓的“赋能”一定要谨慎看待。

Q

怎样理解核心资产和周期投资?

邹曦:

过去三年核心资产是市场上比较热的一个词,大家对它的理解各有不同。根据我的理解,中国经济进入存量经济阶段,是核心资产兴起的前提。

依据这个前提,我对核心资产做了一个界定,提出四个标准。两个跟行业相关,两个跟企业相关:

行业增长要比较平稳,波幅相对具有比较强的持续性。

行业竞争格局逐渐优化。什么叫行业竞争格局优化?就是这个行业竞争不再以规模扩张或数量标准作为竞争的主要要素,而是以质量性标准作为主要竞争要素,包括品牌、渠道、成本控制、技术进步等内生质量因素作为企业竞争的主要要素。

核心资产要取得行业的领先地位,而且优势能持续保持并扩大,即便你是行业龙头公司,但你受到后发企业的竞争,你的优势地位在削弱,那你也不能作为核心资产。实际上我们过去几年在消费行业看到的很多行业,比如纺服、零售等龙头公司,可能就并不具备核心资产的特点。

现金流、财务状况等指标。

核心资产是一个跨行业的概念,因为过去几年,大家往往简单地把它停留在消费行业的龙头公司。

而根据我的理解,简单以行业划分作为投资依据是比较简单易懂的做法,但也是比较偷懒的做法,我们一定要回归投资的本质去看资产根本的属性,而不要以简单的行业类比来定义资产或给资产打标签。

如果回归资产本身的属性,用核心资产这四个标准来看,实际上很多行业,甚至包括大家一直比较低估的、觉得没什么机会的周期行业里,很多龙头公司也具备核心资产的属性。

基于市场普遍容易形成的认识和歧视性眼光,往往周期股里的核心资产和行业估值比较接近,处于比较低的状态,这里面就存在错误定价的明显投资机会,这样它不仅存在景气的上升,同时也有可能带来估值的推动。

Q

为什么水泥、重卡、工程机械恢复那么快?背后有什么逻辑?

邹曦:

今年新冠疫情冲击给周期行业提供了提高能见度的契机。

实际上我们可以看到,相关行业在3月份下游行业开工率尚不充足的情况下,率先复苏。工程机械行业量价齐升,重卡行业价稳量升,水泥价格稳中向上,体现了周期核心资产的稳定性。

在疫情冲击下,有些行业是受益的、或者率先复苏的,它们有一定增长不奇怪。但是,一些周期行业的复苏,远远超过消费和科技行业,而且这种复苏幅度和强度已无法用周期景气来解释了,因为3、4月份的时候,行业的下游需求还没有完全复苏。

在这背后,就是一些结构性产业因素在起作用。

包括更新需求占比大幅提升,包括挖掘机里机器替代人的产业趋势,包括重卡大马力化以及环保产业趋势的驱动,包括水泥行业里通过区域垄断形成的、全国协同产业趋势的驱动。这种结构性产业趋势的驱动,就是估值提升的前提。

作为一个产业趋势投资的分析框架,结构性的产业趋势是一个慢变量、长变量,它一旦形成,是不容易短期内发生改变的,而且它会提升相关企业盈利增长的持续性和稳定性。

周期核心资产跟基建相关的行业,在今年大概率会受益,会带来景气提升盈利大幅超预期的机会。同时从核心资产的角度、用产业趋势投资的分析框架来理解,它们今年同样存在估值大幅提升的机会,有可能重演2017年白酒和家电在盈利和估值双轮驱动下戴维斯双击的投资机会。

从这个角度来把握,我们可以更好地找到基建相关的投资机会,而不是简单用一个景气波动来获得股价上涨。

Q

对于近段时间受整个疫情影响的投资者,有什么建议吗?

邹曦:

从长期来看,今年也许是中国新的黄金十年的开启,或许我们可以乐观一些。

从中短期来看,疫情的考验、极端冲击可能已经过去了。后续即便海外还有一些扰动,但对A股的节奏可能不会有根本改变,A股或进入慢牛状态。

讲得通俗一点,如果真进入慢牛,慢牛就是“逢缺必补”,大家可以基于这个来把握一下节奏。

但慢牛的格局既不会因为海外出现一些扰动而跌破、而改变,也不会因为大家情绪阶段性高亢而加速,这种慢牛状态是可持续的。

在这个过程中要更好地做好结构。

而今年的结构,周期、特别是跟基建相关的周期,或很有机会。

实际上,今年1到4月份整个科技、消费也有表现,不过大家要小心5到6月消费有可能被证伪需求的持续性。7到8月份海外进入后疫情阶段,科技盈利的持续性能不能持续,大家也可以观察。

今年亮点,或许就是跟基建相关的周期投资品,尤其是周期核心资产。

未来5到6个季度,每个季度它的盈利都有望持续加速增长,如果再伴随着一些估值提升的话,这个方向可关注。而且长期来看,大家对这个方向有一些歧视,里面或隐含了很多价值投资的机会,真正的价值投资者今年会高度重视周期的机会。

邹曦:19年证券/基金从业经验、13年投资管理经验,融通基金权益投资总监。

在管的融通行业景气基金获银河证券三年期、五年期★★★★★评级(截至2020年4月30日)。

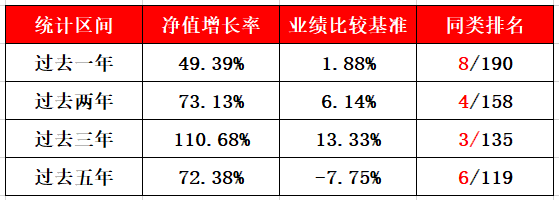

融通行业景气基金表现

过去一年、过去两年、过去三年、过去五年统计时间段分别为:2019/4/30-2020/4/30、2018/4/30-2020/4/30、2017/4/29-2020/4/30、2015/4/30-2020/4/30

数据来源:Wind,基金分类、评级来源:银河证券。分类标准:2.1.3 混合基金-偏股型基金-普通偏股型基金(A类)

#####filter3#####

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。