210家房企破产!1000亿级房企巨头现金"告急",冲击IPO

寻找“救命钱”!中国最后一家未上市的千亿房企:祥生控股,正式冲击IPO。

日前,总部位于上海的祥生控股(集团)有限公司(简称“祥生控股”)向港交所递交了招股书,祥生控股旗下的核心资产为祥生地产集团。

意味着,中国TOP30房企中,唯一 一家未上市的巨头也正式开启IPO征程。

据中指院的数据显示,2019年祥生地产集团的销售金额超过1225亿元,排在中国房企的第25位,这也将成为2020年香港交易所最大规模的房地产IPO。

其实,自2020年2月新冠疫情以来,中国内地房地产企业开启了赴港上市潮,截止目前,包含祥生控股在内已有11家内地房企向港交所提交了上市申请,拼命寻找“救命钱”。

而有一部分中小房企没能熬过寒冬。据人民法院公告网的数据显示,截至6月8日,2020年房地产企业的破产数量已经达210家,平均每天都有1.3家房企申请破产,主要以三四线的中小型房企为主。

中国地产界最大的"黑马":祥生控股祥生控股的招股书,似乎就是这家房地产巨头的“蒙眼狂奔”成长史。

上世纪90年代,时任浙江绍兴诸暨金鸡坞村村支书的陈国祥,因村子的旧房拆迁、改造工作,误打误撞走入房地产行业,祥生地产由此诞生。

1999年,祥生地产在浙江绍兴开发了第一个真正意义上的住宅项目。尝到甜头的陈国祥,带领祥生地产一路高歌猛进,短短5年时间便将业务拓展至浙江全省,涵盖了杭州、温州、宁波、绍兴、衢州及湖州。

据招股书显示,2004年、2007年,祥生地产高调进军江苏、上海房地产市场,包括南京、合肥、苏州、南通等城市。

截止2020年一季度末,祥生地产的土地储备已遍布了全国,涵盖了上海、浙江、江苏、山东、安徽、江西、湖北、湖南、内蒙古、福建、辽宁,总土地储备量达到2143.4万平方米。

其中,浙江省仍然是祥生地产的核心阵地,其所有土地储备的50.2%都位于浙江省内。

业务版图凶猛扩张的同时,祥生地产的销售规模亦扶摇直上,堪称中国地产界最大的“黑马”,从100亿向1000亿跨越仅仅用了3年。

据中指研究院的数据显示,2016年,祥生地产的销售额仅有180亿元,排在中国房企第90位;短短2年后,其销售额首次突破1000亿大关,达到1071亿元,首次跻身中国房企TOP30;2019年,祥生地产的销售金额达到1225亿元,排名继续升至第25位。

短短3年时间,销售规模增长幅度超过580%,在中国房地产“黄金时代”落幕之后,只此一家。

祥生地产的创始人陈国祥,身家亦水涨船高,据胡润百富榜数据显示,2019年陈国祥财富超过130亿元,位列榜单的291位。

如此凶猛的扩张速度,刚刚披露的招股书也有所反映。

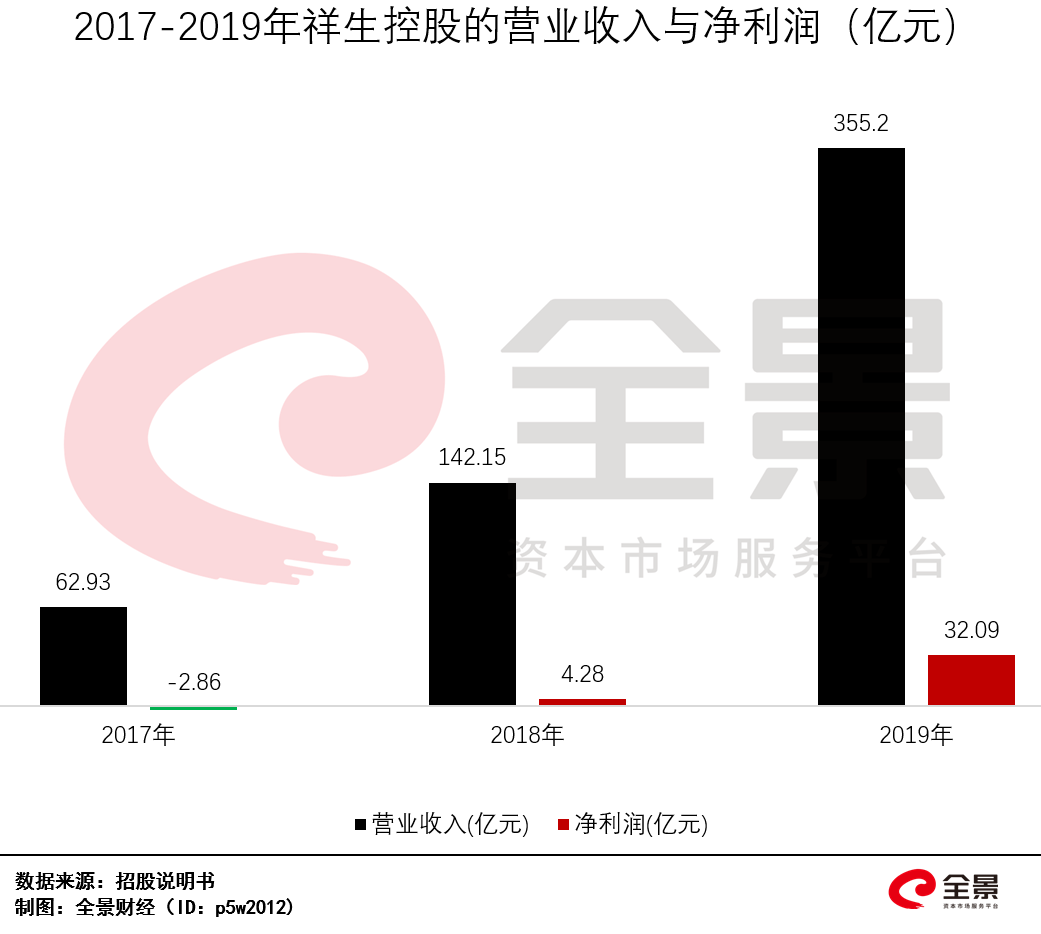

2017-2019年,祥生地产的营收分别为62.9亿元、142.2亿元、355.2亿元,年复合增长率高达137.6%;净利润分别为-2.86亿元、4.28亿元、32.1亿元,2019年同比激增650%。

简单计算,祥生地产的净利润率分别为3.01%、9.03%。而据克而瑞的数据显示,2019年50家典型上市房企的加权净利率为10.9%。

由此可见,祥生地产的盈利能力明显弱于同等规模的房企,而背后的原因或许是“成也三四线,败也三四线”。

其招股书披露的土地储备数据显示,除了小部分土地位于上海、杭州、宁波、苏州、武汉等一二线城市外,其余土储都分布在三四线城市。

而2016-2018年期间,恰逢中国大规模推进棚改,直接给予货币安置政策,使得祥生地产在三四线城市的销售规模迅速崛起。

在扩张期间,祥生地产显然最看重的是规模,以至于有选择性地减少了三、四线项目的利润,与此同时,祥生地产的信托融资成本高企,也拉低了净利润水平。

中国城市房地产研究院院长谢逸枫表示,近5年以来,多房企都是“成也三四线,败也三四线”,未来棚改政策退潮的风险,需要密切关注。

现金"告急",千亿房企账面现金仅剩24亿任何一家迅速崛起的房企,都离不开融资支持,祥生地产也不例外。

全景财经(ID:p5w2012)通过招股书发现,祥生地产通过银行借款、信托融资、ABS等融资渠道,将融资发挥到极致。其中,公司通过信托渠道融资获得资金更为显眼,且融资成本明显高出银行贷款。

2019年底和2020年4月末,公司未偿还的信托融资借款分别为180.07亿元、152.70亿元,分别占当期借款总额的比例高达63%、48.4%。

截至2019年末,祥生控股有51笔信托融资借款未偿,其年利率在8%-19.6%区间,导致祥生的整体融资成本高达9.28%,显著超出中国主流房企6%的平均融资水平,个别优质房企的融资成本甚至低于5%。

极度依赖信托融资的祥生地产,在2019年非常难过。2019年7月,监管层突然收紧了房企信托融资政策,据据澎湃新闻报道,当时,监管部门对房地产信托进行“窗口指导”,地产公司并购类信托,全部暂停;未备案的房地产信托项目一律暂停。

业内人士表示,房企信托融资政策日渐收紧,对信托融资占比较大的祥生而言,开拓更为多元的低成本融资渠道至关重要。

据招股书显示,截止2019年末,祥生控股手上的现金及现金等价物仅有24.2亿元。但与此同时,一年以内到期的银行及其他借款超过100亿元。

拿地需要花钱、扩张需要花钱、还债需要花钱……但最重要的融资渠道被砍,最终这家1000亿级房企向现实低头,向港交所提交上市申请。

启动上市计划的同时,祥生地产仍在豪赌拿地。据中指研究院的数据显示,2020年前5个月,祥生地产的拿地金额高达128亿元,占比已经超过2019年全年的70%。

其在杭州拿地堪称大手笔。3月,以总价44.98亿元竞得杭州钱塘新区下沙大学城北单元两幅住宅用地。在招股书中,祥生地产便直接表示,拟将部分IPO募资用于这2幅地块的建设及开发。

中小房企,都在寻找“救命钱”年销售额突破1000亿体量的祥生地产,都在努力寻找“救命钱”,其他中小房企的资金链更是岌岌可危。

在A股关闭房企IPO大门的背景下,诸多内地房企纷纷奔赴香港,2020年2月以来,包含祥生控股在内已有11家内地房企向港交所提交了上市申请,即使是房企融资艰难的2019年全年也仅有13家。

除祥生控股以外,其他10家内地房企主要是中小房企,或多或少都面临着负债率过高、融资成本高、融资渠道受限等问题。

以5月20日提交IPO申请的实地地产为例,其2017-2019年的负债总额分别为353.5亿元、431.2亿元、465.1亿元,净资产负债比率分别高达3909%、533%、225%,超过百强上市房企的平均水平2倍之多。

“持续将近2年的融资收紧、疫情的突袭、断档2个多月的销售、境外融资被暂停,到期债务压顶……每一道槛,对尚未上市的中小房企来说,都是致命的,越来越多的中小房企都想尽快上市,拿到‘救命钱’。”易居研究院智库中心研究总监严跃进表示,一旦资金链断裂,便要面临破产的风险。

据人民法院公告网的数据显示,截至6月8日,2020年房地产企业的破产数量已经达210家,平均每天都有1.3家房企申请破产,主要以三四线的中小型房企为主。

210家房企破产,其实并不夸张。

毕竟,目前全国房地产企业总量高达9.7万个,200多家房企破产,相比总量可谓九牛一毛。

2019年7月,重庆原市长、中国国际经济交流中心副理事长黄奇帆在世界华人不动产学会暨房地产业高质量转型发展国际研讨会上表示,今后十几年,中国房企数量会减少三分之二以上。这意味着,未来,或将有数万家房企消失。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。