Fund Talk | 银华基金贾鹏:投资中的攻守平衡之道

2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

来源:小5论基

投资之中,进攻,亦我所欲也;防守,亦我所欲也。二者不可得兼,that's a question。

上述这段话改编自孟子的《鱼我所欲也》,讲的是投资之中,收益和风险不可兼得,我们必须在两者之间做出取舍。

因此就像霍华德•马克斯在《周期》中讲到的,基金经理一般就会分成两种:

一种注重进攻,特点是市场下跌时,他的下跌跟市场一样,但市场上涨时,他则比市场涨得多,长期下来超额收益也很多。另一种注重防守,特点是市场跌的时候,他跌的比市场少,市场上涨时,他能跟得上市场的表现;

而今天我要给大家介绍的这位基金经理不属于上面的任何一种,而是在风险和收益之中找了一个平衡,这位基金经理就是银华基金的贾鹏。

照例先来看些综合自网络的基金经理公开信息。

从工作履历来看,贾鹏,拥有北京大学经济学和香港大学金融学双硕士学位,2008年3月至2011年3月期间任职于银华基金,历任宏观策略、行业研究员等职务;2011年3月至2012年4月期间任职于瑞银证券,担任行业研究组长职务;2012年4月至2014年6月期间任职于建信基金,担任基金经理助理(股票投资)。2014年6月加入银华基金,并于2014年8月开始担任基金经理,有超过11年的证券从业经验和6年的公募基金管理经验。

现任银华基金A股投委会委员、固定收益投委会委员、投资管理三部股债混合团队负责人,以及银华多元视野、银华多元动力等多只公募基金的基金经理,同时担任社保投资经理。

作为业内少数股债双通的基金经理,贾鹏的投资风格属于平衡风格,追求风险和收益的平衡,投资的目标是在承担合理风险的前提下,尽量获得好的收益。这种风格既源于他站在基民角度上看问题的换位思考,也和他最早管理保本基金的以及目前管理社保基本养老组合的经历和实践有关。

得益于他的投研背景和投资实践,贾鹏既有自上而下的宏观思维,也发展出了自下而上的微观思维。

从整体的投资策略来看,一方面他通过自上而下判断相关资产风险收益特征,积极寻求各细分市场的投资机会,合理确定股票、债券等投资工具的配置比例。

另一方面他会根据不同的市场环境和市场阶段,采取与之相匹配的最优投资策略,从不同维度发掘个股个券的投资机会。在行业的具体配置上,他长期以消费行业作为基础配置,并根据行业景气度变化情况配置科技行业,以及在大周期向上时配置周期行业。

对这个基金经理有了些许概念之后,我们再来看下他管理的基金的情况。

我以他管理的最为典型的两只基金为例来说明,这两只基金分别是银华多元视野和银华多元动力。

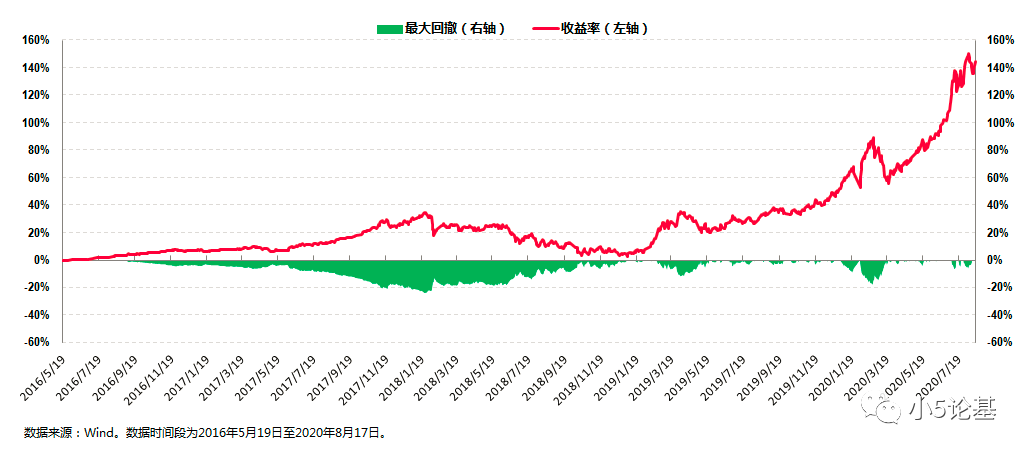

我们先来看下第一只的银华多元视野(005251):

银华多元视野是一只灵活配置型基金,股票资产占基金资产的比例为0%-95%。这只基金成立于2016年5月19日,是一只一直由贾鹏独立管理的基金。

从收益率的角度,这只基金在贾鹏独立管理的4年多的时间内(2016年5月19日至2020年8月17日),总收益率为144.40%,折合年化收益率为23.40%;

从回撤控制的角度,这只基金在贾鹏独立管理期间的历史最大回撤为-23.65%,这个最大回撤发生在2017年底至2018年期间。

这个期间收益率和最大回撤还是很能体现贾鹏的平衡风格特点的,八个字总结就是:回撤不大,收益不差。

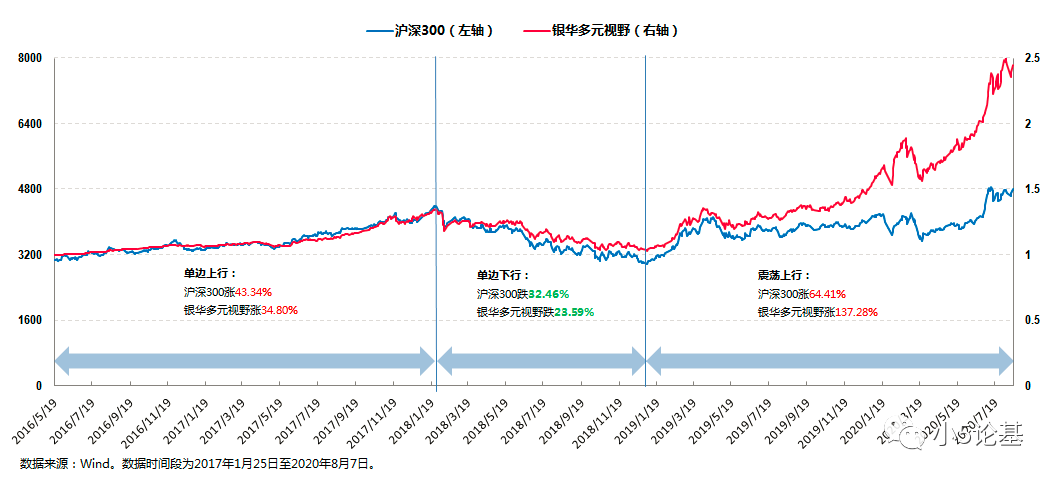

为了说明问题我还是放一个银华多元视野和沪深300指数的同时期对比图,以便让大家能够清楚地看出这只基金在各种行情下的表现:

从图中大致可以看出沪深300指数在这段时期内经历了三个阶段,分别是:2016年到2018年初的单边上行行情,2018年初到2019年初的震荡下跌行情,以及2019年初至今的震荡上行行情。

我们来对照看下:

第一阶段的白马蓝筹价值股行情下,沪深300的涨幅为43.34%,银华多元视野同期的涨幅为34.80%。

第二阶段全市场下跌行情下,沪深300的跌幅为32.46%,银华多元视野同期的跌幅“仅”为23.59%;

第三阶段市场成长风略起的行情下,沪深300的涨幅为62.41%,银华多元视野同期的涨幅为137.28%;

我认为银华多元视野在这三段典型行情下的表现是很能体现贾鹏的平衡风格的:

在市场行情结构化比较明显的第一段,银华多元视野基本跟上了市场平均水平的收益,在这段时期的收益率并没有落后作为市场基准的沪深300很多;

在市场不好的第二段行情下,银华多元视野的跌幅则明显要比市场的平均水平要低不少。如果大家还有印象的话,即便是我之前写到过的优质基金也很少有在这段时期的跌幅小于25%的;

在市场行情全面上涨的第三段行情下,银华多元视野则跑出了远超市场平均水平的收益率。

综合来看,银华多元视野通过对波动回撤(风险)和净值(收益)的平衡,得以让净值保持着一种相对较为平稳的(上涨)态势。

当然,作为一只灵活配置型基金,银华多元视野的业绩比较基准为“沪深300指数收益率×50%+中债综合指数收益率×50%”,所以我再放一个银华多元视野和业绩比较基准的对比图给大家看下并结束这部分的内容:

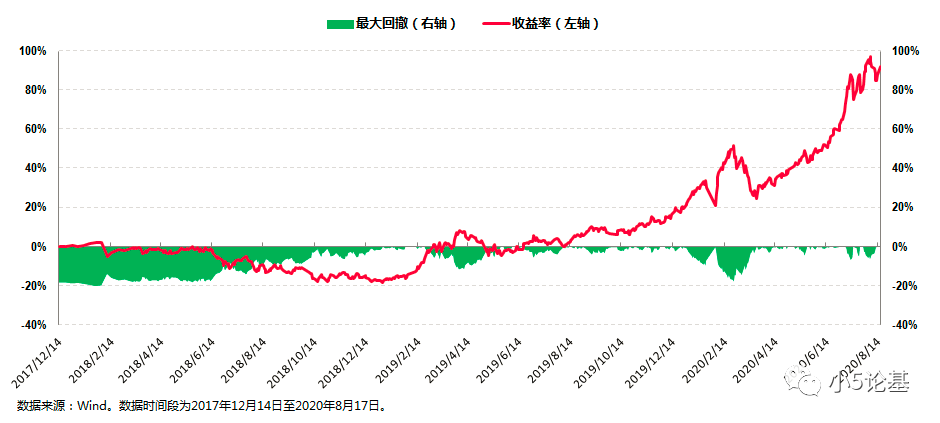

接下去我们再来看他管理的另一只基金——银华多元动力(005251):

银华多元动力同样是一只灵活配置型基金,股票资产占基金资产的比例同样为0%-95%。这只基金成立于2017年12月14日,同样是一只由贾鹏独立管理至今的基金。

从收益率的角度,这只基金在贾鹏管理的2年多时间内(2017年12月14日至2020年8月17日),总收益率为91.89%,折合年化收益率为27.57%;

从风险控制的角度,这只基金在贾鹏管理期间的历史最大回撤为-20.24%,这个历史最大回撤同样发生在2018年。

这只基金同样秉承了贾鹏收益与风险平衡的投资理念,其“中等风险,中等收益”的定位是非常明确的;基金的最终投资目标也同样是“追求合理的年化复合收益,实现净值的长期稳健上涨”。

事实上我们从上述收益和回撤情况就可以看出,这只基金比之银华多元视野也是“不逞多让”,这某种程度上也反映出贾鹏投资理念和投资策略的有效性和可复制性。

说了这么一大堆的我估计很多人对这类中风险中收益的基金可能会无感,也确实,这类基金无论是在常规年度的业绩排名中还是在日常短期的业绩排名中一般都很难“现身”,不过在比较长时期的维度中这类基金反而可能以某种方式脱颖而出。

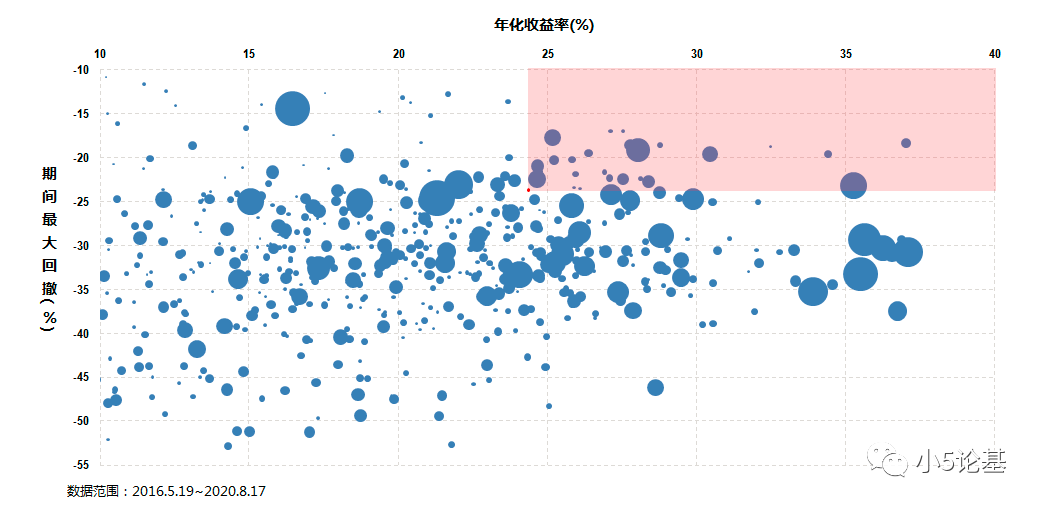

我以银华多元视野成立至今的这个时间段(2016年5月19日至2020年8月17日)为例,限定三个条件:

1) 基金成立大于4年

2) 基金经理年限超过5年

3) 基金规模大于1亿元

基于此计算市场上所有主动型基金(包括股票型和混合型)的年化收益率和期间最大回撤。

为了显示方便和清楚,我又简单截取了在这段4年多的时期内年化收益率大于10%且最大回撤在-50%到-10%之间的所有基金。

请看图:

上图中万蓝丛中那点小小红就是贾鹏的银华多元视野,淡红色部分则是以银华多元视野为原点的一个区域。

简单来说,在这段时期内,仅有这个区域内的寥寥可数的十几二十只基金的收益回撤情况好于银华多元视野。

中风险中收益长期下来的收益回撤效果还是相当惊人的!

比较细心的小伙伴可能已经发现了,上述两只基金的名称中都含有“多元”两个字,事实上这又隐含着贾鹏的两大“多元化”投资策略,分别是大类资产的配置结构多元化和各类资产内部的应对策略多元化。

这里我必须要多说一句,贾鹏的多元系列即将于9月1日重磅推出一只升级版的产品——银华多元机遇(009960)。

具体来说,银华多元机遇在保持和银华多元视野为代表的多元系列产品具有同样的投资目标、同样的投资策略以及同样的基金经理的基础上,又升级了投资范围。

简单来说就是银华多元机遇还可以投港股(按照基金合同投资于港股通标的股票占股票资产的比例不超过50%)。

我认为贾鹏的整个多元系列产品(银华多元机遇,银华多元视野,银华多元动力)都是值得大家去关注的。

事实上机构们早就先我们一步“动手”了:

上图是银华多元视野的投资人结构图。最新一期(2019年年报)的机构占比高达69.96%,足见机构对基金经理的认可。

讲到这里今天的文章就差不多可以结束了。

最后分享一段基金经理贾鹏的投资感悟,我认为对我们做基金投资具有很好的借鉴意义:

“很多人说,投资是认知的变现。我想加一句,投资还是性格的变现。净值曲线是一个结果,它像一面镜子,能照出投资者的认知水平、价值取向、包括个性特征。这并不是夸张的说法,只要你愿意正视它,投资过程中能够看到自己的各种优势和劣势,当然前提是你要有勇气对自己诚实......人生的目标,不是成为更好的人,而是做真实的自己。投资也是一样,要走适合自己的路。”

扫二维码 3分钟开户 紧抓创业板2.0大机会!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。