“久期”溢价:茅台为何贵,周期为啥便宜

95%的股票都在涨!百亿资金抢筹,牛市来了你还在等什么?【点击立即开户,别错过下一波大行情!】

来源:券商中国

摘要

1、周期:低估值可能是常态。如果我们将2014-2016年间周期股估值的提升,看成是特殊大背景下的特例的话,周期股的“便宜”并不是这两年才开始的,而是从2011年以后就开始了。而且从历史情况看,“贵”不是周期股的常态,“便宜”或许才是常态。在估值长期维持在低位的情况下,主导周期股价格波动的因素,更多是盈利的变化,而不是估值的变化,所以典型的周期龙头股其实更像是类固收的资产。

2、估值的分化:“久期”的视角。从盈利贴现模型来看,一种资产的估值是预期寿命的增函数,即寿命越长,估值越高。白菜的“寿命”很短,所以很难享受高估值;而黄金的寿命很长,估值无限大。如果大家都预期一种盈利模式不能长期持续,尽管短期利润很高,也很难享受到高估值,这就是周期股整体面临的困境。而相反的,如果一种盈利模式能够长期持续,对应的资产就能够享受到高估值,消费、科技、医药行业中的优秀公司估值比较高,就是这样的逻辑。这种久期的配置思路,也可以推广到房地产等其它大类资产。

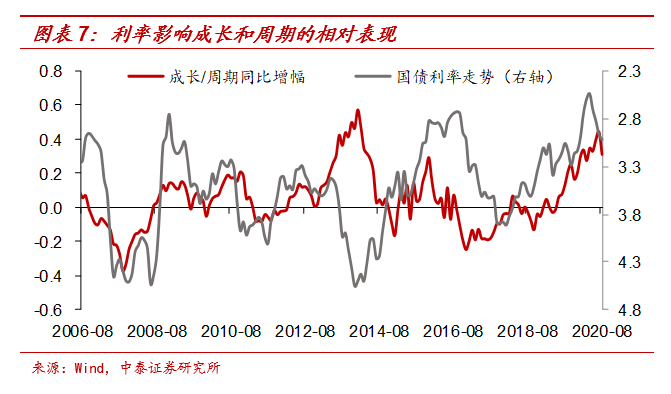

3、风格要切换?关键在于利率。和债券市场类似,久期越长,价格对于利率的变动就越敏感。长久期资产对于利率的变动更敏感,所以从现实情况来看,在利率下行的时候,成长股的表现要优于周期股,而利率上行的时候,成长股的表现要差于周期股。往前看,成长和周期的风格会不会切换,关键还是要看利率的走势,而利率的背后是经济基本面的变化。我们认为经济后续会先上后下,所以成长、消费等长久期资产如果出现明显调整的话,反而提供配置的好机会,因为这些依然是经济下行周期中配置的大方向。

1

周期:低估值可能是常态

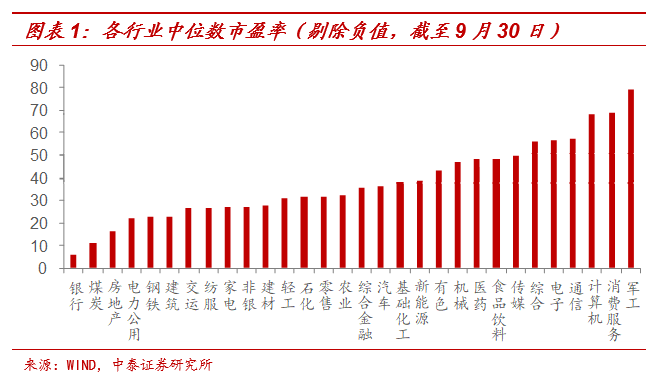

最近两年,我国股市的结构性特征很明显:周期类行业估值普遍较低,而科技、医药、消费类行业估值较高。例如,银行业中位数市盈率只有6倍左右,煤炭、钢铁、房地产、建筑等行业的中位数市盈率都在25倍以内。可以说,估值最低的行业几乎全部是周期性行业。

而估值最高的行业主要集中在科技、医药、消费等领域。例如,电子、通信行业中位数市盈率都在57倍附近,计算机行业市盈率达到68倍,消费者服务行业有69倍,食品饮料、医药行业都在49倍附近。

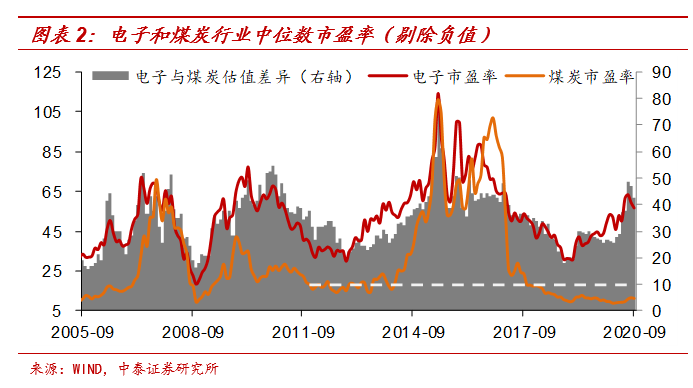

而如果我们拉长时间来看,传统周期行业的“便宜”并不是最近两年才发生的事情。例如在2010-2014年,煤炭行业的平均估值基本维持在20倍附近,也就是说在历史低位区间维持了将近4年时间,钢铁、房地产、建筑等行业也是类似的情况。

但在2014-2016年间,这些周期行业的估值有了非常明显的提升,背后最主要的原因恐怕来自于超级宽松的货币环境,整个A股迎来了史无前例的大牛市行情,绝大部分股票也在2015年创下了历史最高点。

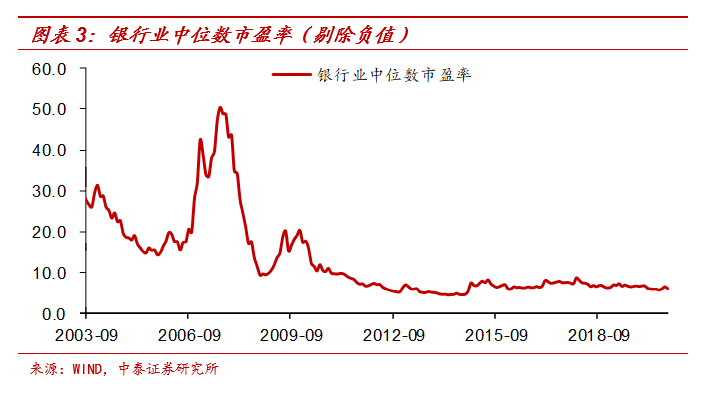

此外,周期行业的供给侧改革,整合行业内部结构,也对估值起到了提振作用。例如尽管大多数供改行业的估值有明显提升,但供改因素较少的银行业市盈率从2011年以后,基本都维持在8倍以下,即使在2014-2015年行情最火热的时候,估值也没有突破8倍。

如果我们将2014-2016年间估值的提升,看成是特殊大背景下的特例的话,周期股的“便宜”并不是这两年开始的,而是从2011年以后就已经开始了。而且从历史情况看,“贵”不是周期股的常态,“便宜”或许才是常态。

在估值长期维持在低位的情况下,主导周期股价格波动的因素,更多是盈利的变化,而不是估值的变化。类似的,债券价格的走势和基本面也高度相关,所以典型的周期龙头股其实更像是类固收的资产。

2

估值的分化:“久期”的视角

解释周期行业估值低、消费成长估值高的原因有很多,比如企业盈利的成长性,但我们本篇专题主要从一个“久期”的视角来做一些初步讨论。

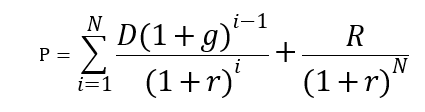

假定一种资产能够存活N年,预期第一年能够创造的现金回报是D,预期每年现金回报的平均增长率是g,预期长期利率为r,在第N年该资产清算时的残值为R,那么这种资产的价格为

这种资产的估值为

如果我们进行简单的数学求导和假设处理,就会发现资产的估值水平是利率的减函数,即利率越低,估值越高;是预期现金回报增长率的增函数,即增长率越高,估值越高;是预期资产寿命的增函数,即寿命越长,估值越高。

这里我们重点讨论资产寿命对估值的影响,不妨举两个比较极端的例子。例如,菜市场买的一棵大白菜,寿命是很短的,因为几天不吃掉就会腐烂掉。所以白菜的价格就是当前的“残值”,P=R,估值水平是非常低的。

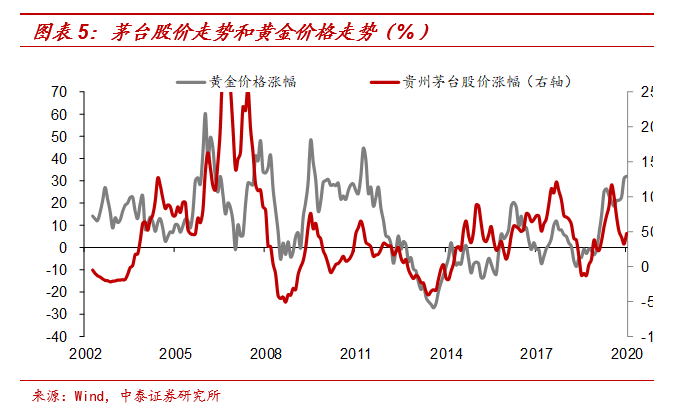

再例如,黄金是一种久期最长的资产。持有黄金是不产生现金收益的,所以从现金流估值的角度看,黄金的估值是无穷大的。为什么呢?这很大程度上是因为黄金的寿命是无限长的,黄金耐腐蚀,开采出来的黄金几乎可以在地球上永久存在,能够长期承担价值储藏的功能。从某种程度上来说,黄金就类似于一种零息的、永续的美国国债,所以黄金价格的走势和美债利率的走势是高度相关的。

而对应到股票市场,如果大家都预期一种盈利模式不能长期持续,尽管短期利润很高,但也很难享受到高估值,这就是周期股整体面临的困境。就像过去十多年,虽然房价一路上涨,但很少有人会认为这种发展模式能够持续很久。所以周期股要想提升估值其实很困难,和“白菜”的道理很类似,周期股的价格主要决定于短期盈利的高低。

而相反的,如果一种盈利模式能够长期持续,对应的资产就能够享受到高估值,消费、科技、医药行业中的优秀公司估值比较高,就是这样的逻辑。储藏一棵大白菜可能很快就腐烂掉了,但是白酒可以储藏几十年,而且酒文化要发生大的转变需要的时间也会比较久。所以我们在5月份的时候提出来“买茅台=买黄金”,二者的共性其实就是,它们都是“长久期”的资产。

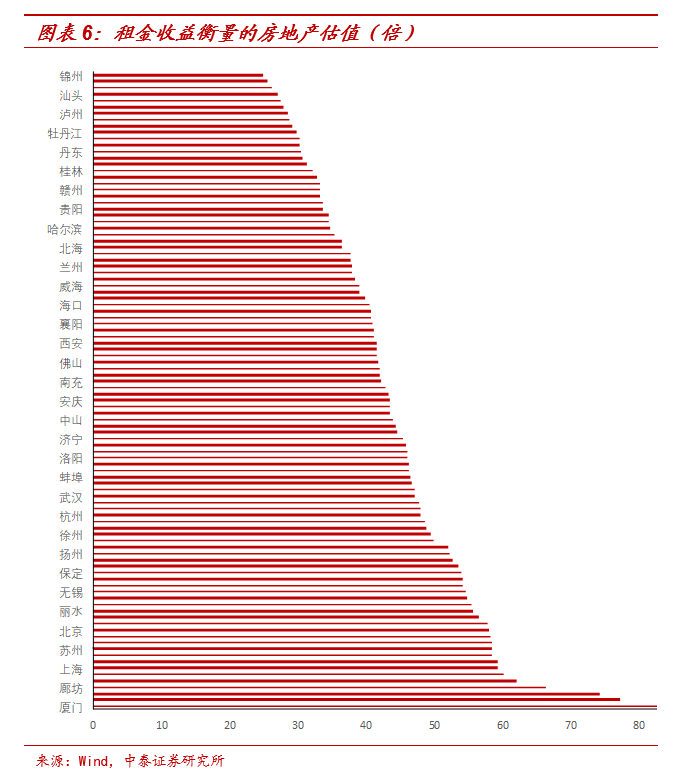

推广到其它大类资产也是类似的道理,例如房地产市场。核心大城市的房地产,有人口流入支撑,资产会活得更久。而人口净流出的小城市,长期需求缺乏支撑,资产的市场寿命会更短。所以从理论上来说,大城市房地产的估值就是会明显高于小城市,事实上也是如此。而人口流出的中小城市估值过高,那就需要警惕了。

3

风格要切换?关键在于利率

和债券市场类似,久期越长,价格对于利率的变动就越敏感。长久期资产对于利率的变动更敏感,所以当利率上行时,长久期资产的表现会比较差;而当利率下行时,长久期资产表现会更好。所以从现实情况来看,在利率下行的时候,成长股的表现要优于周期股,而利率上行的时候,成长股的表现要差于周期股,除了2013年“钱荒”前后有所例外。

往前看,成长和周期的风格会不会切换,关键还是要看利率的走势,而利率的背后是经济基本面的变化。我们认为经济后续会先上后下,所以成长、消费等长久期资产如果出现明显调整的话,反而提供配置的好机会,因为这些依然是经济下行周期中配置的大方向。

扫二维码 3分钟开户 紧抓股市暴涨行情!

扫二维码 3分钟开户 紧抓股市暴涨行情!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。