最贵发行价:新东方发行价最高1399港元每股 股价受多家机构看好

各大指数强势翻红,白酒概念延续强势【立即开户,领取福利!】

中国基金报张雪

官宣了,老牌教育机构新东方“出海”14年终于“回家”。

继10月23日披露二次上市聆讯后资料集后,10月28日,新东方教育科技集团正式宣布启动全球发售。这也意味着新东方成为“回港潮”中首家成功回归的中概教育企业。

新东方宣布二次回港上市

发行价最高1399港元每股

10月28日傍晚,新东方在媒体沟通会上宣布启动全球发售,并于10月29日至11月3日正式开始香港公开发行,11月3日完成定价,预计11月9号正式在联交所主板挂牌上市,股票代码为9901。

招股书显示,本次发行公司拟全球发售851万股股份,由香港公开发售51.06万股新发股份和供国际认购的799.94万股新发股份组成,分别占本次发售股份约6%及94%,另有15%超额配股权。

公司预计发行价将不超过每股1399港元,约合180美元左右,较新东方美股10月28日收盘价的165.90美元约溢价9%左右。每手买卖单位10股,入场费约为14130.98港元。瑞士信贷(香港)有限公司、BofA Securities及UBS为新东方本次发行的联席保荐人及联席全球协调人。

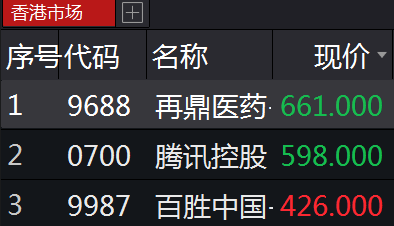

尽管新东方表示将综合考虑于纽交所交易的美国存托股在2020年11月2日或之前作为最后交易日的收市价以及路演过程中投资者需求等因素后,于香港时间2020年11月3日或前后确定国际发售价,但新东方还是极有可能成为港股第一支发行价破千元的股票,大幅超越当前港股单价排名前三的再鼎医药、腾讯控股和百胜中国。

值得一提的是,代表新东方普通股的美国存托股将继续在纽交所上市交易,每一股美国存托股代表一股普通股。在本次发行中,投资者将只能购买普通股而非美国存托股。完成本次香港上市后,新东方在香港上市的股份将与纽交所上市的美国存托股完全可转换。

粗略计算,本次新东方二次归港上市募资最多15.4亿美元,公司计划将募集资金40%用于通过持续创新及技术投资、改善OMO系统的功能效率、以及其他学习平台来增强学生的学习体验;30%用于业务增长、地区扩张;20%用于潜在的战略投资和收购;而剩余10%则用于一般企业目的及营运资金需求。

国内最大民办教育服务机构

创始人俞敏洪持股12.3%

新东方可以称得上是国内知名度最高的民办教育服务机构之一。

公开资料显示,新东方创立于1993年,其创始人兼执行主席俞敏洪在北京开设了第一所学校,主要为大学生提供托福等备考课程。随后以来27年,根据弗若斯特沙利文数据,按所提供的服务及产品统计,新东方已成为中国最全面的民办教育服务提供商;按总计净营收以及学校及学习中心网络排名,公司也已成为中国最大的民办教育服务提供商。

经过多年发展,目前,新东方业务范围包括k12课后辅导,海外及国内考试备考,成人语言培训,学前及中小学教育,教研、教材研发及分销、在线教育以及其他服务。

据招股书显示,截至2020年5月31日,新东方已在全国91个城市建立了104所学校、1361个学习中心及12家书店,自成立以来已累计为超过5540万人次学生提供服务。同时还以 “新东方在线”、“东方优播”及“多纳”等在线学习平台提供教育服务。

其创始人俞敏洪和公司的知名程度不相上下,除了在教育行业的成绩外,其犀利的言辞也时常引起公众的广泛讨论。

本次二次归港上市前,新东方创始人兼董事会主席俞敏洪持有12.3%的股份;此外,前新东方CFO、前蔚来汽车CFO谢东萤担任董事,包括百度创始人李彦宏、前网易CFO李廷斌等人则担任独立董事。

2019年胡润百富榜显示,俞敏洪以200亿元人民币的身价位居第172位,在教育界排名第三。新东方二次归港上市后,或有望超过排名在他之前的好未来创始人张邦鑫。

上市14年市值增长46倍

股价受多家机构看好

在新东方发展的里程碑中,不得不提到的是2006年在美股上市,和2019年其旗下子公司新东方在线登陆港股市场。

自2006年在美股上市以来,14年来新东方在美国资本市场上可谓是起起伏伏。经历了前十年的平稳增长期后,新东方于2016年迎来了快速发展,尽管2018年全年,新东方股价一度腰斩至50元美元左右,但随后又走出低谷,再度高歌猛进。

截至10月28日美股收盘,上市14年,新东方已实现超46倍涨幅,股价至165美元,最新市值达264亿美元(约合1770元人民币)。

其旗下子公司新东方在线自2019年3月底上市以来也一度大涨300%,虽然近两月来股价下跌了30%,但目前公司股价仍较发行时翻了1.5倍至25.85港元,市值也突破240亿港元。

多家分析机构仍持续看好新东方的股价。

Wind数据显示,10月以来,已有11份关于新东方美股的分析报告新鲜出炉,且均给出了正面评价。目标价为180美元至209美元不等,按照最新收盘价计算,分析机构认为新东方美股还有5%-22%的上涨空间。

一季度营收净利下滑

在线教育赛道竞争加剧

新东方选择在此时二次上市,除了中概股“归港潮”影响外,疫情和教育行业自身也是重要原因。

尽管疫情给线上教育带来了发展机遇,但线下教育却受到了巨大冲击,作为教培机构龙头企业的新东方也不例外。

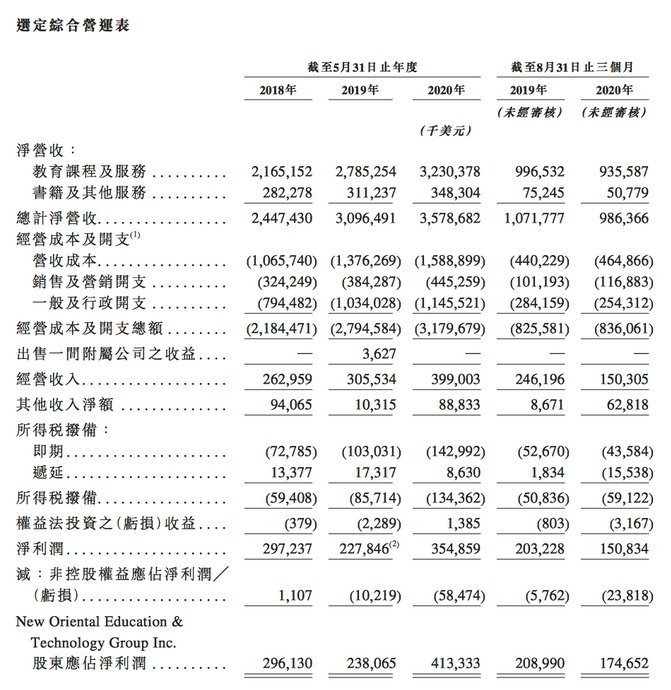

新东方披露的2021财年一季度(6月1日-8月31日)财务报告数据显示,新东方一季度的营收为9.86亿美元,相较于去年同期的10.72亿美元,同比下滑8%;净利润为1.75亿美元,同比下降16.4%。由于海外考试取消、出国受到限制等因素,新东方的海外考试准备业务和海外咨询与游学业务分别下降了51%和31%左右,损失惨重。

对于新东方而言,公司目前占比最高的线下学校业务和海外业务受到较大影响,亟待扫除疫情带来的阴霾,因此公司将发力点转向线上教育,逐步加快OMO(线上线下融合)的步伐。然而该业务竞争激烈,但相比在疫情期间用户呈现爆发增长的在线教育公司作业帮和猿辅导等,新东方着实有些逊色了。

再加上近期一级市场上,猿辅导和作业帮先后完成新一轮融资,投后估值分别在155 亿美元和110 亿美元左右,新东方更需要二次上市筹集资金扩大公司业务发展,以及巩固其在国内教育行业的领先地位。

编辑:舰长

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。