【鑫元宏观数据点评】消费品价格回落 “以我为主”的货币政策

双十一消费后查看“回血指南”,开启“生钱计划” !【立即开户,领取福利】

事件

2020年11月10日,国家统计局发布了全国居民消费价格指数(CPI)和工业生产者出厂价格指数(PPI),2020年10月CPI同比上涨0.5%,大幅低于上月的1.7%的涨幅,环比下跌0.3%,亦低于上月的0.2%的涨幅,连续第三个月回落;PPI同比下降-2.1%,降幅与上月持平,环比持平于上月。

01

食品价格回落拖累CPI表现。

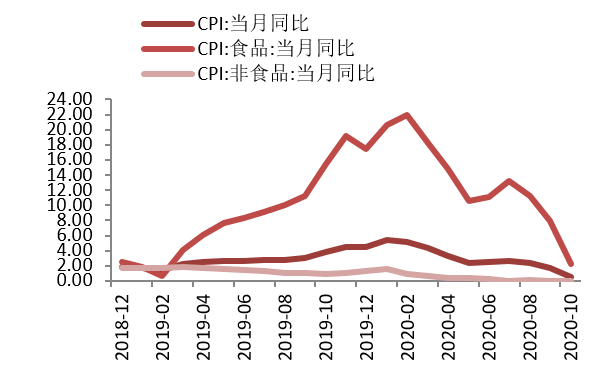

图1:消费品价格涨幅回落

*数据来源:wind,鑫元基金整理

2020年10月份,全国居民消费价格同比上涨0.5%,大幅低于前值的1.7%。其中食品价格上涨2.2%,非食品价格持平。从环比看,本月消费者物价较前面下跌0.3%,连续第三个月回落并首次跌入负值区间。其中,食品烟酒类价格环比下降1.2%,影响CPI下降约0.39个百分点。食品中,畜肉类价格下降4.5%,影响CPI下降约0.34个百分点,其中猪肉价格下降7.0%,影响CPI下降约0.34个百分点,生猪产能持续回升猪肉价格大幅回落;鲜菜价格下降2.1%,影响CPI下降约0.06个百分点,运输类干扰因素消退;蛋类价格下降1.9%,影响CPI下降约0.01个百分点;水产品价格下降1.2%,影响CPI下降约0.02个百分点;鲜果价格上涨1.8%,影响CPI上涨约0.03个百分点。非食品价格上涨0.1%,涨幅比上月回落0.1个百分点,影响CPI上涨约0.08个百分点。统计局报告显示,国庆中秋假期居民出行增多,飞机票、宾馆住宿和旅游价格分别上涨9.4%、4.1%和2.8%。另外受国际原油价格波动影响,汽油和柴油价格分别下降2.3%和2.6%。整体而言,消费者物价表现温和,物价因素依然不构成货币政策操作的主要依据。

02

工业品出厂价格水平持平于上月。

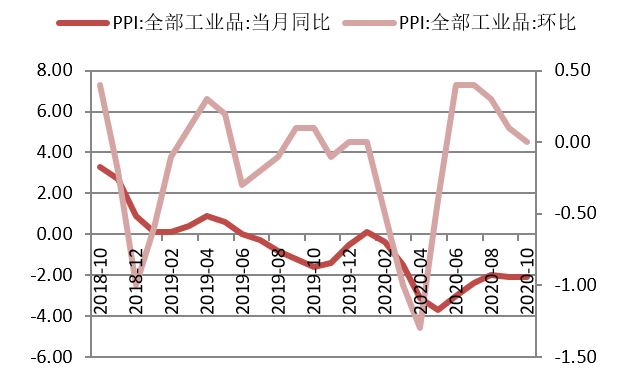

图2:工业品出厂价格持平于上月

*数据来源:wind,鑫元基金整理

2020年10月份,本月工业生产者出厂价格水平与上月基本持平,同比下降2.1%,跌幅与前月持平。工业生产者购进价格同比下降2.4%,环比上涨0.2%。从环比来看,工业生产者出厂价格中的生产资料价格上涨0.1%,涨幅比上月回落0.1个百分点,影响工业生产者出厂价格总水平上涨约0.06个百分点。其中,采掘工业价格下降0.1%,原材料工业价格上涨0.2%,加工工业价格持平。生活资料价格下降0.1%,降幅与上月相同,影响工业生产者出厂价格总水平下降约0.03个百分点。其中,食品价格下降0.2%,衣着和一般日用品价格均下降0.1%,耐用消费品价格持平。从主要行业出厂价格来看,煤炭开采和洗选业同比上涨2.1%,煤炭产能限产影响依然明显。石油和天然气开采业环比下跌4.9%,欧美疫情再起拖累石油市场表现。黑色金属矿采选业环比上涨0.7%,铁矿石价格依然在高位水平。从进口数据表现来看,铁矿进口数据继续维持在高位,石油进口则有所回落,依然是与经济结构密切相关。

03

“以我为主”的货币政策。

在上一篇物价点评报告中,我们指出了投资者需要警惕中央银行控杠杆努力对于债券市场和股票市场的潜在负面冲击,从上个月中下旬表现来看,股票市场高位回落,而债券市场无风险收益率则明显呈震荡向上态势。从我们对于当前经济环境和政策基调的理解来看,我们依然倾向于参考2017年下半年的历史经验,即在宏观杠杆率大幅提高后,整体经济呈现繁荣景象而资产价格泡沫化程度明显提高后,政策开始有意识控制信用膨胀。

从最新的《金融稳定报告》中人民银行的表态来看,“面对国内外经济金融运行的复杂局面,中国经济潜力足、韧性强、回旋空间大、政策工具多的基本特点没有变,坚定不移深化改革、扩大开放的决心没有变。要坚持用全面、辩证、长远的眼光看待当前的困难、风险、挑战,发挥好改革的突破和先导作用,推动金融体系更好服务经济社会发展大局”,货币当局对于经济基本面依然是持一种较为乐观的态度,对于目前经济及金融体系内在的问题,货币当局希望更多“发挥好改革的突破和先导作用”,也就是总量宽松政策的支持力度有所下降,而改革政策要发挥更大作用。

从我们对于中国经济结构以及信用创造机制的理解来看,我们依然倾向于将目前的政策基调理解为稳杠杆,而这种稳杠杆努力将带来事实上的“紧信用”效果。至于那些认为中国央行政策不可能独立海外宽松货币政策的观点则是明显既不明白货币政策“不可能三角”,也不明白信用创造机制。前央行行长讲过,中国货币政策是“以我为主”,即主要参考国内的经济发展状况,而这一点的实现是通过减少资本流动来实现的。从历史经验来看,在2010年下半年美国开始实施QE2的时候,中国人民银行就开始着手提高准备金率控制信贷膨胀,而当2014年美联储扩张不再时,中国央行政策已经进入新一轮宽松周期。至于海外宽松货币政策能否继续产生实质效果,则需要密切留意海外财政刺激能否落地,这一点在当前海外政治立场“极化”和社会撕裂的情况下尤其需要重点考察。

简而言之,我们预期利率债市场需要最后一跌才能砸出配置价值,在这个过程中如果出现地产和金融领域部分高杠杆主体的出清,将更加能够确证我们的判断。至于股票市场,从自上而下的角度来看,我们认为依然可以参考2017年年末至2018年年初的历史经验,即整体市场可能会在以银行地产为代表的周期股躁动中进一步调整,价值投资或引领趋势。

免责声明

本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。

在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资建议,仅供参考,使用前务请核实,风险自负。

本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权,任何人不得对本报告进行任何形式的发布、复制。

XINYUAN

微信号|xinyuanfund01

官网 | www.xyamc.com

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。