走向“紧信用紧货币”时,市场会发生什么?

市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:好买财富

来源:思想钢印

历史总有相似之处

如果要在A股的历史中寻找与今年最相似的一段时间,那非2008年下半年到2010年年初这一段时间莫属,相似之处至少包括三点:

一、危机来临之前,经济都处于比较好的状态。

2008年开年,经济政策的主基调还是“双防”,防过热防通胀;今年1月份,各项经济指标都摆脱了去年的颓势,所以股市也处于高位或趋势向上。

不同之处在于,2008年初经济是过热的倾向,而今年年初的经济更多是复苏。

二、都是外部危机

无论是金融危机,还是新冠疫情,都是外部意外冲击导致的下跌,很容易出现V型或倒V型反转。

不同之处在于,2008年的下跌叠加了自身结构调整的内在危机,而今年之前,经济已经经过了几轮调整。

三、出现了天量货币和信用的投放导致资本市场暴涨

2008年有“四万亿计划”,今年有特别国债。2009年和今年,都出现了股市先涨几个月后再出现经济向上拐点的现象,这并非是股市的先行指标作用,而是流动导致的上涨。

政策上看,2008年有十大产业振兴政策和家电下乡、汽车下乡,今年也有“新基建”“双循环”政策。

不同之处在于,2009年处于“加杠杆”的时期,政策空间大,而今年处于“去杠杆”的时期,导致今年的货币与信贷投入的积极程度都不如2009年,经济刺激政策也偏重于保障而非增长。

所有的政府逆向调整政策导致的上涨,到了一定程度,投资者都会担心一个问题,货币流失性收回的过程,会给资本市场造成什么样的冲击?

回顾2009~2010这一段“政策后”的历史,有助于理解货币、信用与资本市场的对应关系,对市场可能到来的剧烈波动有心理准备。

“政策后”行情的前半段

在空前的经济刺激政策下,股市2009年上半年,指数走出了几乎翻倍的行情,并在6、7月份出现了加速。而指数的第一波下跌发生在8月,上证从3478点下跌20%到了2800点左右。

如果说这一波下跌可以解释为之前上升的速度过快,那之后的几个月,指数无法突破前期的高点,说明基本面或者资金面出现了一些变化,而GDP的数据,三季度已经恢复到10%以上的增长了,所以问题还是出在资金面上。

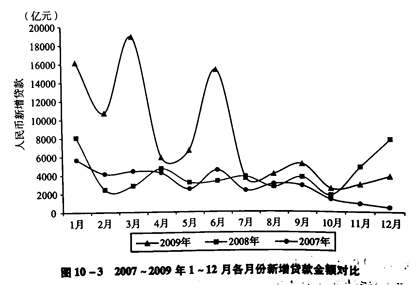

从信用上看,7月份开始,企业新增贷款已经下降到往年的正常状态,这个数据相当于现在的社融数据,而信用对于指数的刺激作用比货币更直接。

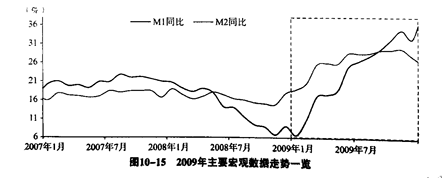

从货币上看,从7月份开始,m2高位持平,而m1增速超过m2继续上升。m1是现金和单位活期存款,是积极参与经济活动的“活钱”,而m2比m1多了一个居民储蓄存款和单位定期存款一类的不太活跃的“死钱”。

m1增速上升幅度高于m2,是强货币政策导致热钱汹涌的体现,既可以理解为企业准备大规模扩大经营,也有可能是投机资金在经济体外空转(后来证明是后者为主),都有过热的危机。

另外,PPI和CPI的数据也在7月份出现了走平的迹象,虽然,对于是不是拐点,当时(2009年三季度)还无法确认其趋势,但政府已经开始对通胀回升有所警惕。

这种基本面的好转与政策面的担忧,体现在2009年下半年的市场上,就是在2800~3400点左右宽幅震荡,非常类似今年7月份之后指数的走势。

不同的是,有了2009年的经验,今天大家都明白,接下来不是要不要退出的问题,而是如何退出的问题。

流动性不会忽然消失

再回到2010年。

凡是担心的,总会出现,2010年一开年就是上调准备金率,还有一系列针对房地产的调控政策,还有一项影响深远的股指期货政策,导致1月份股市大跌。

接下来,年初的各种经济指标纷纷创新高,经济过热的证据已经不需要找了,政策的转向已不可逆转。但2009年上涨的巨大惯性还是让股指又坚持了三个月。其间欧债危机爆发,全球股市二次探底,也没能让A股的指数跌下来。

其中很重要的一个原因是漂亮的一季报。A股的利润同比增速超过60%,导致PE从28倍跌破20倍,要知道当时银行股的PE也有15~20倍,所以非银行股的估值水平是低于现在的,导致投资者沉浸在“经济繁荣”的幻象中。

最终,把股指打下来的反而是针对楼市的政策,为了遏制房价暴涨,2到4月,房地产调控政策以十五道金牌的形式密集出台,结果率先跳水的是股市,4月开始新一轮的下跌,三个月下跌25%。虽然2010年下半年,股指又反弹到3000点左右,但宏观调控的大基调已确认,股市正式进入A股最熊的三年熊市。

从2009年下半年到2010年4月的十个月里,股市经历了“怀疑→心存侥幸→希望破灭”的复杂过程。

流动性不会忽然消失,但会坚定地慢慢退出。政府不希望看到经济过热,但真的掉下来,又会担心,又要踩刹车,为了避免伤害实体经济,流动性几经反复,结果就是拉长了调整周期,直到2013年才见底,可谓一曝三寒。

宏观的因素,在大部分年份,跟个股的走势没什么关系,但在少量年份,则完全主导了大部分个股的走势,比如2008、2009、2015、2018年,还有今年,不是涨到无法理解,就是跌到生无可恋。宏观的因素没有用的时候,一点都不用看,有用的时候,几乎所有的个股都逃不开它的魔掌。

当然,现在跟2010年相比,有一个最大的变数——外资。

A股不再是一个封闭孤立的市场。封闭很容易放大经济政策的影响,如果是一个开放的市场,过度的高估和低估都会改变外部资金的进出,最终降低货币政策流动性变化对股市的影响,过去十几年,其他国家资本市场开放后的走势都证明了这一点。

相比指数的涨跌,2009~2010年的行情,更重要的是板块结构性的变化,这是一次影响深远的变化,它将21世纪A股的20年分为前十年和后十年两个风格迥异的decade。

一个时代的谢幕表演

2009年上涨前四名的板块是“煤飞色舞”和家电汽车,是不是有一种似曾相识的感觉?所以近期的行情只是2009年记忆的残留片段。

不过这四个行业上涨的逻辑不太一样,前两者受益于投资大幅增加,后两者是政策推动消费。所以“煤飞色舞”的行情主要爆发在上半年,下半年则是高位震荡,而家电和汽车因为确实再来了一波消费而涨了整整一年。

“煤飞色舞”是此前十年的投资主线,出现了一堆大牛股,老股民至今还有牛市行情看看有色的习惯,但如果把时间再拉长到后十年看,2010年的行情其实是这些板块最后的绝唱,7月份的高点是大部分公司之后的历史最高点。

“煤飞色舞”告别“成长”进入“周期”,在逻辑上完全合理,2010年后,我国的固定资产投资急剧下降到工业化基本完成后的正常水平,影响最大的行业就是煤炭、电力、有色、港口、航运这些与固定资产投资的关系最为直接的行业。

而汽车则从成长股变成了带周期性的可选消费行业,在震荡中上涨,出现了吉利比亚迪这样的民企龙头。

而家电因为内部竞争更充分,行业更早的进入集中度和利润双提升的阶段,作为中国最早获得比较优势的工业产业,家电是少数20年行情一直唱主角的行业。

2009年真正值得注意的是当年涨幅第五、第二年涨幅第一的电子行业,是这个行业走向经济舞台最中央的元年。

这个行业之前一直默默无闻,当年也没有政策面的逻辑,但整个2009和2010年一直在上涨,在经过了2011~2012年的调整后,此后8年一直是大资金重点配置的板块。

背后的原因不难发现,2010年是智能手机代替功能机的井喷之年,更是电子产业链向大陆转移的开始,也是立讯、海康威视等一批电子行业大牛股上市的时间。

第二个重要的板块是当年涨幅靠前,2010年涨幅第三的机械设备行业,它反映的是中国在工业化完成之后,中游制造业类似三一重工、恒立液压等企业的崛起。

第三个重要的板块是生物医药,2009年涨幅一般,但2010年涨幅第二,它反映的是从09年开始,国家加大医保覆盖范围,导致药企利润大增,虽然此时的主角还是中药类企业,但像恒瑞、华东等一批真正的仿制药、创新药研究企业也开始出现,爱尔眼科更是在2010年登陆创业板。

还有食品饮料行业,这几年没有一年能进入行业涨幅前五,但每年都是稳居前列,坚持的是长期主义,更是近十年的牛股集中营。

从今天这个时点回顾2009年7月到2010年4月这十个月,可以说是A股近20年的分界线,它代表了中国经济的转型。

中国经济从投资驱动转向创新驱动和消费驱动,成长性在整个产业链的分布,从上游的材料向中游的制造环节转移,而利润在整个产业链的分配,是从上游的材料金融向下游的消费环节转移。体现在行业和牛股上,则是过去的成长股变成周期股,过去默默无闻的行业成为成长行业。

那么,2020年的行情中,有什么板块代表着未来呢?

给未来的垃圾高估值

我觉得A股21世纪的第二个十年,更像是美股的七十年代,这十年是美股原地踏步的十年,还经历了战后最长的衰退期,其间常常有不成熟的炒作。

但实际上,这是美国从投资驱动转向消费驱动和科技驱动的关键十年,日后的行情都在这十年有过预演:前期的“漂亮50”的泡沫行情,则是80年代消费股行情的预演,后期的科技股小票行情,实际上是九十年代科技股行情的预演。

那么中国的这十年,最具有价值的行业是什么呢?

我认为是唯一能够跟美国站在同一个起跑线上的那些“新经济”——互联网平台、造车新势力、金融科技、手游、新形态消费品牌,等等。

上周大家最津津乐道的是某天美股成交量前十的公司,中概股占了五家,全部是新经济公司。

以前我们老是觉得A股的高估值公司是瞎炒,没想到周四在美国上市的完美日记,营收是珀莱雅的1.4倍,市值是它的2.25倍,估值高了整整60%。那PE呢?对不起,人家是亏损的,没有PE。

造车新势力市值暴涨赶超宝马、通用等,有没有泡沫?肯定有,但泡沫破裂后能活下来的那一个,市值可能几倍于传统车企。

总结一句话,也许美股是在给未来的垃圾高估值,但A股是在给过去的垃圾高估值。

蚂蚁金服虽然上市受阻,遭遇监管危机,但作为代表中国金融创新的名片,相信会以更高的市值再次上市。

还有像瑞幸这样的公司,经历了造假和退市这么大的风波,居然还能神奇的活着,据说还快要盈利了,归根到底说明,造假的是公司,而不是这种新消费形态。

为什么资本市场这么多反常的现象出现在今年?因为泛滥的流动性从来都是新经济的温床,唯有太多的热钱才会有足够的风险偏好去投向那些前途未卜的新经济企业。

就像第一次互联网泡沫支持了BAT这样的第一代互联网企业,2009年全球流动性泛滥支持了拼多多、美团、造车新势力等目前如日中天的新经济企业,相信这一次的全球大放水,同样能够“灌”出某个目前尚不知道名字的未来新经济代表企业。

给过去的平常的公司以合理的估值,我们只能生活在过去,只有敢给未来的垃圾高估值,我们才有可能进入未来。

*风险提示:投资有风险,决策需谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。

扫二维码 领开户福利!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。