财富科技赛道的新趋势

来源:鹏华资产

2020年发生了太多事情,让人忍不住想要赶紧送走这波澜不断的一年。

然而,事情都有它的两面性,从被迫居家办公开始,人类对于新兴办公模式与科技的探索便揭开了新的篇章,前几年一直迅猛发展的各种科技概念与实践更是在今年迎来了突飞猛进的增长。

今天,想和大家聊一聊在未来,关于财富科技、金融科技的行业趋势,看看来自国际、行业专家对未来发展的看法。

01. 科技支出将增加

重点在于「跟上」,而不是「领先」

调查结果显示,有81%的公司希望将其技术投资在2021年增加5%以上。在COVID-19之后,不少董事会均承诺将在技术研发上投入更多资金,但董事会的这一决定显然是令人惊讶的。

许多公司表示,其技术支出增长的核心驱动力,主要基于需要与竞争者和客户期望保持一致,而不是超越它们并实现业绩增长。

说白了,就是通过技术应用跟上客户的期望,不落后于竞争公司,但也不会盲目追求发展先机。此外,技术发展的主要重点是改善体验,包括改善数字化、无摩擦的客户/顾问体验、集成平台,并确保可扩展性与增长支持。

与以往不同的是,在未来一年,增加技术投资对于公司的生存至关重要。公司必须理智的使用这笔支出,并确保有优秀顾问来维持公司整体业务的流转。

随着疫情导致的数字化转型提速,根据调查机构Celent的结果显示,到2020年底,财富管理行业预计将在技术上花费214亿美元,并且这一数字将以每年5%的复合年增长率(CAGR)增长,直到2023年,达到约240亿美元。

译:新冠疫情重新定义技术投资重心

由于疫情导致线上接触需求激增,如数字开户、RPA流程自动化、网络安全等项目的投资,均有显著加速。

02. API与自动化的业务应用将成为必选项

目前,多数公司都采用云技术来保持连续一致的业务体验。应用程序编程接口(API)是建立规模经济的关键。将传统的基础架构更改为微服务,API将帮助组织减少数据孤岛并提供更佳的协作体验。同样,API将帮助组织将耗散的应用程序转换为数据集市的庞然大物,从而帮助制定关键的业务决策,并提高总体投资回报率。

当大多数金融机构担心COVID-19后,经济中的贷款损失和收入减少的可能性时,对自动化和机器人技术的关注似乎是个必然。机器人流程自动化(RPA)作为一个以提升成本效益的解决方案,替代企业传统人工劳动力,从而提高生产率。

尽管RPA的发展仍处于早期阶段,但它具有降低成本,提高熟练度、精准度,改善客户体验以及始终如一的灵活优势。就像云计算的发展一样,这种模式正在加速发展,原因是外部供应商大量涌现,这些供应商已经利用了随着时间的推移而习得的联系,从而以合理的成本为大小型组织提供了可扩展的解决方案。

03. 产品模式将走向超个性化

根据凯捷(Capgemini)对于高净值人群的报告结果显示,高净值人群(HNWI)在投资时希望从咨询公司获取更多信息与服务,作为他们所支付费用的回报。

接受调查的高净值人群中约有1/3表示,他们对在2019年所支付的费用「感到不适」,这是在疫情爆发之前支付的费用。该报告推测,由于高净值人群对服务的期望与现实之间的差距越来越大,2020年疫情所造成的经济波动,可能给咨询费用方面带来巨大压力。

这意味着投资顾问无法依靠投资业绩来证明其收费合理,高净值客户群体势必将会寻找更能让自己满意的机构与服务。另外,报告中也提到,咨询公司可以提供以技术驱动的、具有个性化的建议和报告,更好的满足高净值人群的服务期望,并锁定未来的增长。

智能投顾的出现撕裂了传统财富咨询机构与财富科技公司之间的差距,然而,对高净值客户来说,高度个性化的定制服务,将是科技发展的趋势,因此财富机构应当将勇敢面对科技转型的需求。

人工智能与大数据分析能够帮助财富机构创造更定制化的客户档案,针对不同客户的具体风险状况,给出个性化的投资组合架构与建议,另外还能生成专属客户报告,显著提高客户体验感。同时,顾问的工作流程也能通过科技应用得到改善和提升。

04. Open Banking将会获得更多发展

大多数金融机构将开放式银行视为一项技术,它允许用户访问多个组织的数据,从而通过开放的API打开创新服务大门。根据Juniper Research的研究,开放银行用户的数量预计将从2019年的1800万增加一倍,到2021年将超过4000万。

除了开放式银行的常见观点外,还有可能带来具有收入机会的令人兴奋的新服务。新的银行解决方案提供「在前端具有无缝的客户体验,在后台具有多个互连的提供商」,将在不久的将来常态化,一些机构已经在这些新模型上取得成功。

而对于传统银行业来说,如果不向第三方开放业务,则可能遭遇非中介化、供应链破坏的风险。但是,如果银行选择开设自己的业务,则即使特定服务的最佳服务不再是自己的服务,它们也可以保留客户访问权限。瑞银宣布将与金融平台Financescout24合作,说明它们正朝着开放银行发展。

有行业专家认为,开放式银行正在创造一种双赢局面:缺乏建立自己的客户群资源的金融科技公司,将获准进入成熟的市场;而银行可以应用难以依靠自身发展的技术和数字化服务。

05. 隐私与安全性的投资持续增加中

尽管几乎所有金融机构都表示改善客户体验是头等大事,但与其他技术相比,他们在隐私和安全解决方案方面的投资却更多。这项投资的原因很明确:随着科技发展与监管制度的完善,不仅违规风险增加,同时客户对机构错误的容忍度也大大降低了。

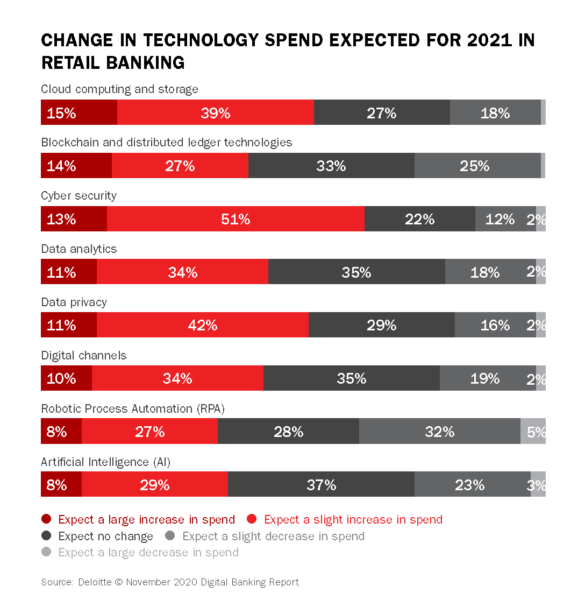

译:零售银行行业2021年技术应用投资比例

可以看到,51%的机构在网络安全方面,以及42%的机构在数据隐私方面,都选择了将会增加大幅投资,以保障业务与客户信息安全。

网络安全和数据隐私将成为许多金融机构和大型科技组织的核心业务竞争力。在接受《银行业转型》的采访中,戴维·伯奇(David Birch,TED演讲家,电子货币领域专家)认为,客户将是其身份的最终所有者,但金融机构将是客户身份被维护的地方。

在这种情况下,客户将管理对他们驻留在应用程序、Web和其他数字渠道上的数据访问能力,而遵守日益严格的法规则是金融机构方的责任。尽管欧盟已经通过《通用数据保护法规(GDPR)》建立了围绕隐私和安全性的法规,但这仅仅是个开始。

06. 可持续发展与金融科技

一些专家认为,在未来,金融科技和可持续投资是发展趋势,并且这两者可以轻松完美的结合成一体,即绿色金融科技(Green FinTech)。在瑞士,绿色金融科技已经成为一种潮流风向标和金融市场策略的基础。2020年11月,瑞典政府启动了绿色金融科技网络(Green FinTech Network),将企业、协会、风险资本、大学、咨询公司和律师事务所等多个行业纳入其中。

由瑞士投资机构Yova所提供的应用程序,就是绿色金融技术的典范,客户可以在其中进行影响力投资。总部位于苏黎世的Globalance Bank通过显示投资组合的排放量和能源使用量,帮助客户了解绿色投资的来龙去脉。

07. 重新定义未来的工作模式

放眼银行业的生态系统,金融机构正在重新思考工作的完成方式、在哪里完成,以及今后开展工作所需的技能。最初,由于全球爆发的疫情,远程协作出现强烈需求,而随着COVID-19疫情从几周延长到几个月,甚至更长,这种情况变得更加常态化了。

在疫情爆发期间,机构比以往任何时候都更能意识到灵活性、适应性、自给自足,以及团队合作的重要。失去了面对面交流的优势,金融机构仍然需要以前所未有的速度来创建、创新和协作,以实现业务的推进。在很大程度上,今年以来的转变取得了令人惊讶的结果。

而在疫情爆发前,提高技术是大多数金融机构的首要任务,但随着企业认识到客户的参与性出现了向数字渠道的爆炸性转变造成的巨大差距,反而让提高科技应用成为一项必备的业务能力。根据Udemy for Business的一份报告显示,到2020年,已经有38%的劳动力获得了技能提升,而在2019年仅为14%。

除了提升技术外,多数业内专家都认为在不久的将来,金融行业的办公模式并不会回归传统。COVID-19所带来的变革不仅不会消退,反而使得许多机构将远程工作视为未来的一部分,他们试图找到降低成本的方法,以便更好地与数字化机构竞争。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。