国盛策略:美国共同基金发展史 繁荣和被动化

基金红人节|金麒麟基金大V评选 百位大咖入围→【投票】

原标题:国盛策略:美国共同基金发展史 繁荣和被动化 来源:尧望后势

报告正文

前言:以共同基金为核心的资产管理行业是美国资本市场最深度的参与者。自1924年美国首只现代意义的共同基金成立以来,近百年间美国共同基金业已成长为占据全球基金业半壁江山、规模近30万亿美元的庞大市场。美国共同基金行业是如何演进的?对比美国,中国基金业发展又处在什么阶段?美国的历史经验对中国基金业发展有什么借鉴意义?本篇为系列报告第二篇,回顾了80年代至今美国共同基金行业走上繁荣,以及90年代以来逐步被动化的历程。详见报告。

一、80、90年代:机构化推进,共同基金强势崛起

70年代末80年代初,美国资本市场和基金业迎来了发展过程中又一个关键性节点,即美国养老体系改革,带来了源源不断的沉淀性资金。

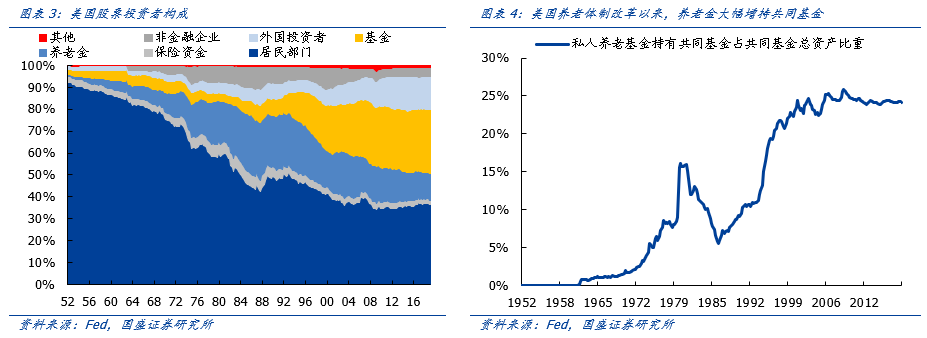

事实上,养老金体系一直都是美国资本市场重要的参与者。早在20世纪30年代,通用汽车首任总裁查尔斯·爱德华·威尔逊便筑涨鼓励工人用养老金来购买股票。战后,美国经济发展进入“黄金时代”,企业数量迅速增加并导致企业对劳动力的需求持续膨胀。激烈的人才竞争下,企业对员工的福利也明显提升,带动养老体系第二支柱企业年金中的雇主养老金计划(基本都是DB计划)快速发展,并逐渐为股票市场注入大量资金。

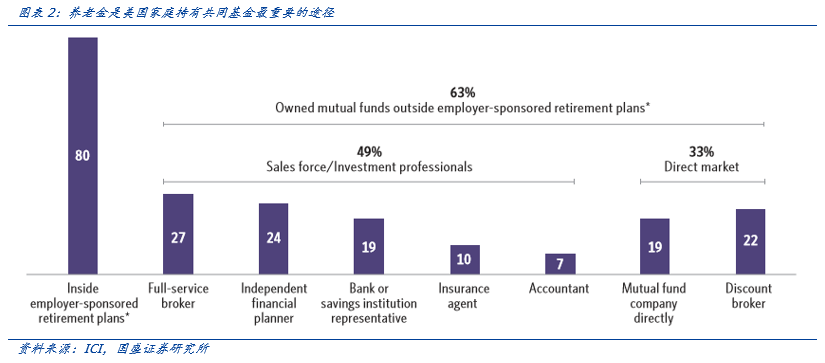

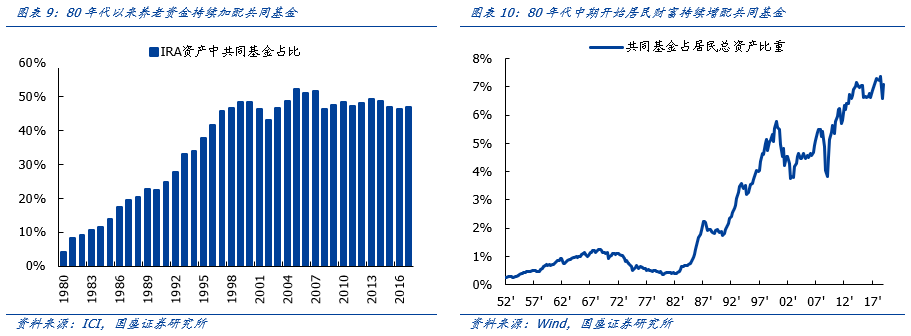

至70年代,美国开始养老体制改革。1974年《雇员退休收入保障法案》(ERISA) 开始实施,为不享受雇主养老计划的工人提供个人退休账户(IRA),并于1981年的经济恢复法案后扩大到全体雇员;1978年《国内税收法》401(K)、403(B)及457条款,规定政府机构、企业及非营利组织等不同类型雇主,需为员工建立积累制养老金帐户,并可以享受税收优惠。1981年又追加了实施规则。此后,雇主养老金计划特别是DC计划规模实现了快速的增长,并通过直接投资或通过共同基金间接投资,带动大量沉淀资金持续流入美国资本市场。

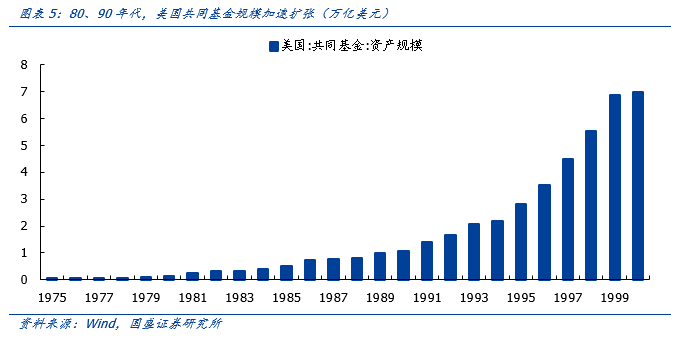

随着资金的持续流入,整个80年代美国共同基金行业实现了跨越式的发展,至1990年完成了万亿规模的突破。

另一方面,落实到共同基金行业内部,不同类型的基金产品发展扩容仍有先后。

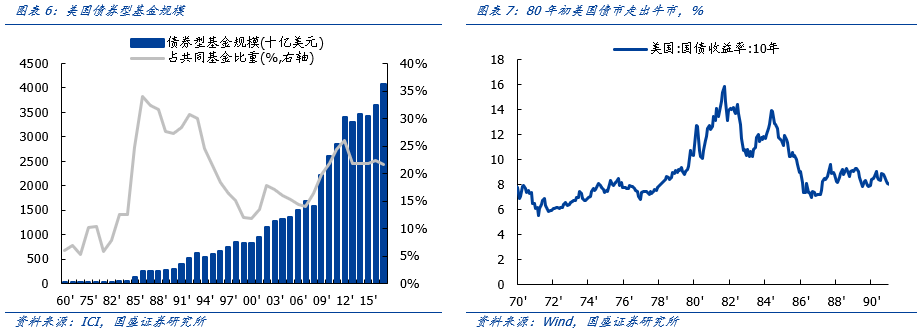

在80年代初到80年代中期美国利率市场化后期,美国债券型基金率先扩容。1979年第二次石油危机爆发,为对抗恶性通胀,随着沃尔克开启货币主义实验,采用鹰派的高利率政策控制物价,困扰美国长达15年的通胀问题开始得到解决,美国利率水平持续回落,带动美债市场进入牛市,也令美国债券型基金率先扩容。

1983年10月,“存款机构放松管制委员会”取消了31天以上的定期存款以及最小余额为2500美元以上的极短期存款利率上限。并于1986年1月,取消了所有存款形式对最小余额的要求,同时取消了支付性存款的利率限制。1986年4月,取消了存折储蓄账户的利率上限。对于贷款利率,除住宅贷款、汽车贷款等极少数例外,也一律不加限制。至此,Q条例完全终结,利率市场化得以全面实现。

与此同时,83年后政府管制放松,企业恢复活力,随着前期经济改革的效果逐渐显现,美国经济的结构也开始转变,由于传统制造业逐渐实现自动化,劳动力开始从低端向高端制造业转移,而人口老龄化也刺激了服务类行业发展,服务业对劳动力的吸纳能力上升,经济重心完成由传统制造业向高端制造业和服务业的转移,美国经济进入新的发展期。

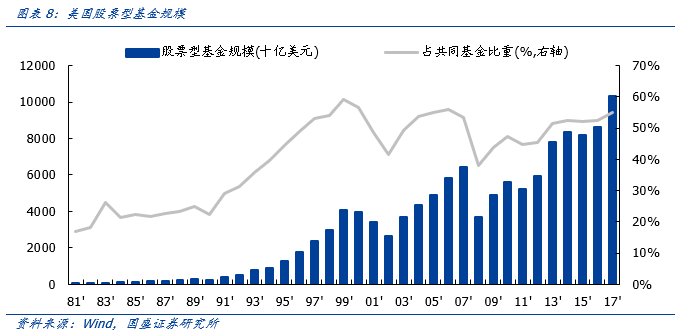

随着美国利率实现自由化,叠加美国经济回暖,利率水平有所抬升,债券市场陷入震荡,1986年后债券型基金比重逐步回落。同时,美股牛市持续展开,美国共同基金业最终进入股票基金时代。

90年代,美股市场迎来机构投资者崛起的时代,共同基金也迎来进一步的繁荣。随着80年代美国养老体制改革,养老资金为共同基金行业注入了源源不断的长期资金,并且这一趋势在90年代后更为明显,1992年DC计划和IRA分别持有共同基金资产1840亿和2410亿美元,占彼时共同基金规模的38.8%,至2000年,DC计划和IRA持有的共同基金资产已分别上升至12850亿和12650亿美元,同时占共同基金规模比重也上升至49.8%。这些共同基金持有股票资产长期在6成以上,成为推动当时美股牛市行情持续的最大底层增量资金来源。

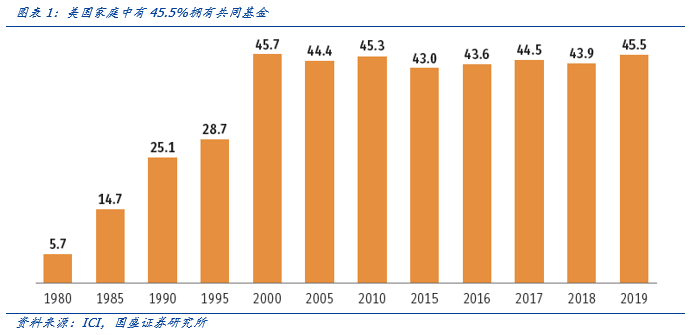

此外,80年代中期开始,随着计算机技术的发展,各类复杂的投资工具和衍生产品大量出现,股票投资的专业性不断提升,与此同时美股结束66-82年的大熊市,共同促成社会财富持续向共同基金转移。1989 年至1999年,持有基金的家庭占美国家庭总数的比例由25%升至47.4%。

二、90年以来,被动产品席卷美国资本市场

近20多年里,美国资本市场另一个最显著的变化,就是被动力量的崛起。

1971年,约翰·麦奎恩利用美国富国银行的信托投资平台建立了第一个定量投资系统,并向机构投资者发行了世界上第一支被动管理的指数基金。

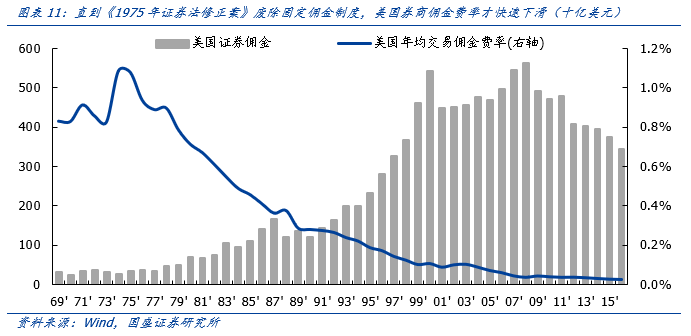

然而,在70年代管理一只指数基金,在没有功能强大的计算机程序下,要平衡一个数百种股票的组合和每日进进出出的投资现金流,再加上固定比例的交易佣金、高达8%的销售折扣,以及6%的管理费率,先天便决定了早期指数基金很难成功。全球第一支指数基金最终也不出意外的夭折了。

1974年,著名经济学家、诺奖获得者萨缪尔森在时发表了一篇影响深远的文章,用数据质疑了当时对主动投资者的长期回报是稳定的主流观点。

受萨缪尔森启发,约翰博格于1974年9月26日,以英国海将纳尔逊在尼罗河战役使用的船只HMS Vanguard为名,成立了先锋领航集团(The Vanguard Group)。次年,全球第一只以复制、追踪标普500为架构的指数型公募基金——“第一指数投资信托”(First Index Investment Trust)也就是现在的Vanguard 500获批设立。

但先锋500早期发展同样不顺,直到1976年8月31日才募集到1140万美元宣告正式成立,远低于预计的1.5亿美元、甚至离 5000万美元的底线都差很多。由于资金太少无法完全复制标普500指数的500只成分股,只能先把市值最大的200只股票买齐,剩余的300只股票采用抽样复制的方式予以覆盖。

80年代,指数基金发展仍然缓慢。正如理查德-费里在《指数基金》(All About Index Funds)中所提到的,“当时的大基金公司对指数基金不屑一顾,如果客户问到指数基金,应该回答,‘平均收益是给普通投资者的,我们认为我们的客户并不普通。’”

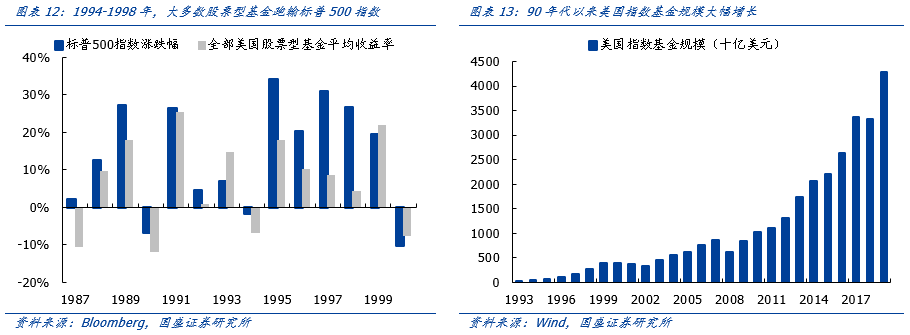

直到90年代以后,指数基金才真正走入投资者视野,并取得了巨大发展。其中,1994年到1998年更成为美国指数基金发展关键性的五年。1994年标普500指数微跌1.5%,超过了市场上78%的股票基金的表现;1995年标普500指数上涨34%,跑赢市场91%的股票基金;1996年标普500指数上涨20%,又一次跑赢88%的股票基金。1997年,标普500指数再次大涨31%,更是只剩不到5%的股票基金能够跑赢指数。1998年,标普500指数再涨27%,再次跑赢90%的股票基金。连续5年的优异表现,让指数基金在投资者的心中树立了良好的形象,也获得了基金业的广泛注意,指数化投资策略的优势开始明显地显现出来。

90年代,在指数基金发展走上正轨的同时,另一种被动产品即交易所交易基金,也悄然兴起并快速壮大。

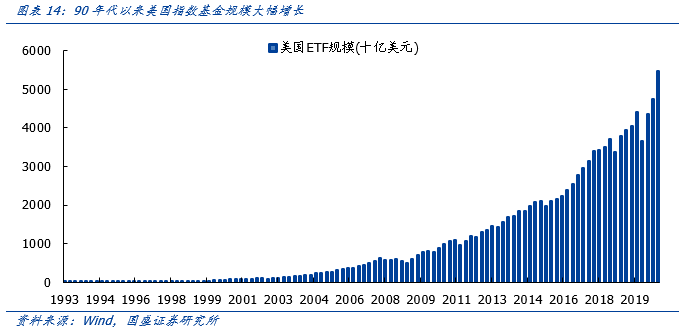

世界上第一只ETF,是加拿大多伦多证券交易所于1991年推出的指数参与份额(TIPs)。不久之后的1993年1月22日,美国证券交易所(AMEX)联合道富环球投资公司(SSGA)推出了美国第一只ETF,即标准普尔存托凭证(SPDRs)。该产品上市第一天便录得天量成交,1993年2月份平均日交易量超过30万单位。发展至今,SPDRs仍是全球规模最大、交易最活跃的ETF品种。截至2020年底,SPDRs总市值达3276亿美元,占美国全部ETF规模的6%。SPDRs上市后,美国ETF快速发展,截至2020年底规模已形成一个5.45万亿的大市场。

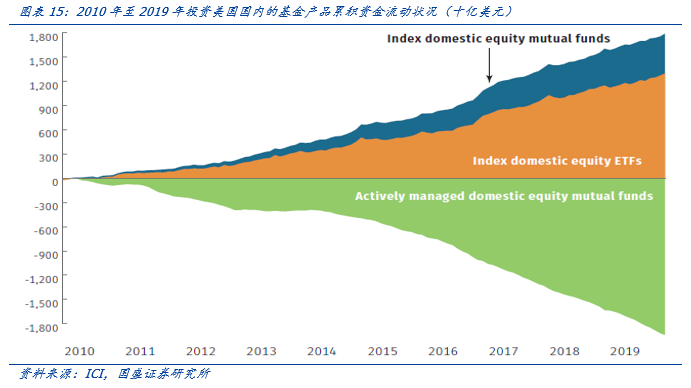

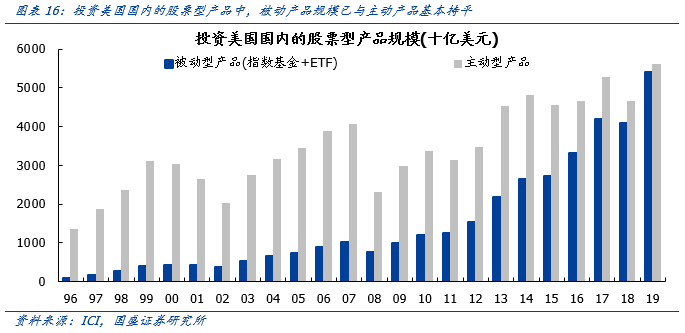

2008年金融危机后,美国被动型产品加速扩容并开启了对主动产品的替代。根据ICI的数据显示,2010年至2019年期间,投资美国国内的主动型股票基金遭遇了累计1.7万亿美元的资金净流出,与此同时投资美国国内的指数型股票基金和指数型股票ETF却合计获得了1.8万亿美元规模的资金净流入。至2019年底,投资美国国内的股票型基金产品中,包括指数基金和ETF在内的被动型产品合计已达5.4万亿美元,规模基本追平主动型产品。

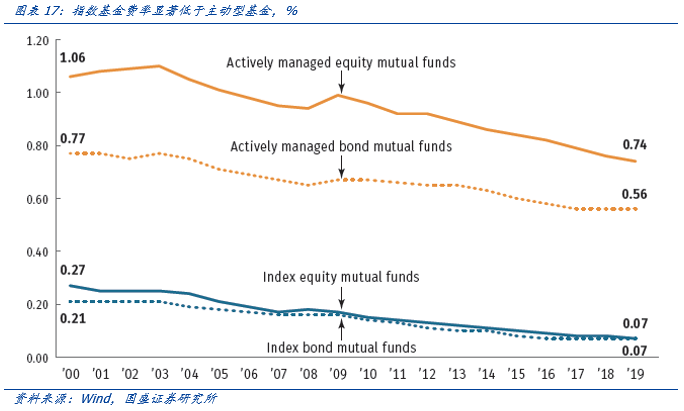

整体来看,90年代开始被动型基金占比不断提升的背后,主要原因有三:1)资管行业市场竞争加剧,产品费率成为竞争的重点之一,而被动基金较主动基金在费率上存在明显的优势;2)机构化程度提升,市场有效性加强,主动管理类基金跑赢指数的难度加剧;3)金融科技水平提升,令指数类产品成为可能。

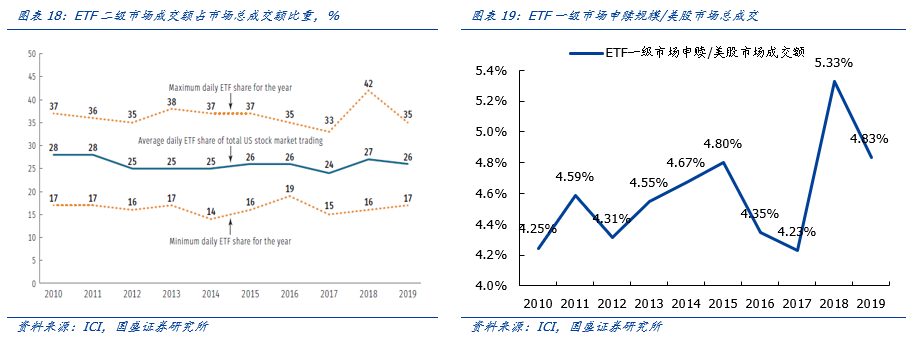

此外,需要提示是,市场普遍对ETF存在一个误解,即在市场大幅下跌时投资者会赎回ETF从而加剧调整的烈度。比如2020年3月全球流动性危机、美股市场大跌之际,部分投资者一度将ETF赎回归为市场下跌的重要原因。然而,根据ICI的数据,美国国内股票ETF二级市场成交额占美股市场总成交额的比重常年保持在26%左右。而即使在股市大幅波动的2018年,美国国内股票ETF申赎规模也仅美股市场65.7万亿美元总成交额的5.3%,远低于二级市场交易规模。显示当市场大幅波动之际,ETF投资者主要通过二级市场交易实现对持仓的调整和风险的出清,而不是一级市场赎回。

风险提示

1、美国基金业的发展历程,基于其特有的经济、时代背景和人文、法律环境,其经验不一定符合国内基金行业发展需求。

2、美国基金行业以公司型为主,不同于我国以契约型为主,也将导致基金业在发展过程中的偏差。

(文章来源:尧望后势)

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。