在充满不确定性的市场中,我们依靠的是投资的常识性

小泰曾经说过,无论是大类资产还是A股动态,市场都宛如“轮动电风扇”,具有轮动效应。大类资产周期轮动,热点板块快速切换,各类投资品种轮流登上媒体头条……在如此快速切换的行情下,相信有不少投资者每天慌慌张张地杀进杀出,甚至连连站岗、频频割肉。

我们今天就来分析一下:面对飘忽不定的市场,投资者为何经常不淡定?

以下两大经典的投资理论或许可以给以解释:

1.损失厌恶

“损失厌恶”是指人们面对同样金额的收益和损失时,损失更令人难以接受,并且损失带来的负效应是同样收益带来正效应的N倍(N大于1)。诺贝尔奖获得者、美国普林斯顿大学教授卡尼曼与其合作者沃特斯基提出并论证了这一经典的行为金融学理论。

厌恶损失是人的天性,但是投资却是理性且逆人性的行为。在实际投资中,厌恶损失可以说是每个人都存在的投资心理,毕竟很少有人可以做到面对亏损时内心毫无波动。比如在近来的行情中,投资者甲跟风买了某只股票,刚一买入便开始亏损,但是甲不愿意止损,甚至通过多次补仓来期待有朝一日可以加速挽回损失,但最终却在越加反而亏越多的被动局面中,割肉离场。这就是典型的“损失厌恶”的表现。

2.控制错觉

哈佛大学的心理学教授Ellen Langer早在1970年代就观察到人们可能会出现“控制错觉”,即认为我们能够影响一些我们实际上控制不了的事情。

换句话说, 我们倾向于把外面世界看成有组织的、有序的、可控的,然后高估自己对局面的控制能力——就算你的理性知道这不可能,但仍然会下意识地这么做。比如等电梯时狂按按钮,好像这样就能更快一点;打游戏时猛击键盘,好像这样更能提高力度。其实,这都是我们的错觉。

这种“控制错觉”作用于投资会带来什么问题呢?

Ellen Langer说:“人们会认为,做点什么,总比什么都不做好。”

Doing something is better than doing nothing, so people believe.

但对投资者来说,如果他们认为自己采取的行动会影响事情的结果,那他们可能会频繁地进行交易,一看到某则新闻或者利好就想要进行买卖。事实上,这对投资者来说并非一件好事。

就像指数投资之父约翰·博格所说的那样:我们必须牢记,自己处于一个不确定的金融环境中,我们应该依靠的是常识性原则。

博格的常识性原则主要有三。

第一是尊重客观知识,例如常查阅基金年报,了解基本信息,消除信息不对称。

第二是根据自身情况设计投资方案,构建符合自身风险承受能力和财务目标的组合。

第三是适时动态调整资产配置比例。

那么具体到投资过程中,除了以上“常识性原则”外,我们还能额外做什么呢?

对于普通投资者来说,想要成为长期的赢家,就需要专注于制定长期的目标,不畏市场短期的波动,谨慎对待每一次的投资决策,做到自律、耐心、坚持到底,并最终实现投资目标。

“

正如巴菲特在“打卡理论”中说的那样:如果你的投资生涯有一张卡片,只能打20个洞,每投资一次就打一个洞,20次满了投资生涯就结束了,相信你的投资业绩会好很多。

”

在这里小泰有个可供参考的小建议和您分享:投资过程中,特别是基金投资过程中,一旦根据自身的风险承受能力,确定了投资标的及投资周期之后,最好不要过于频繁地关注投资账户的收益情况哦,这样做的目的很简单,它可以使我们更好地摒弃市场短期波动的影响,避免“损失厌恶”导致的追涨杀跌,从而更从容地分享时间玫瑰的芬芳。

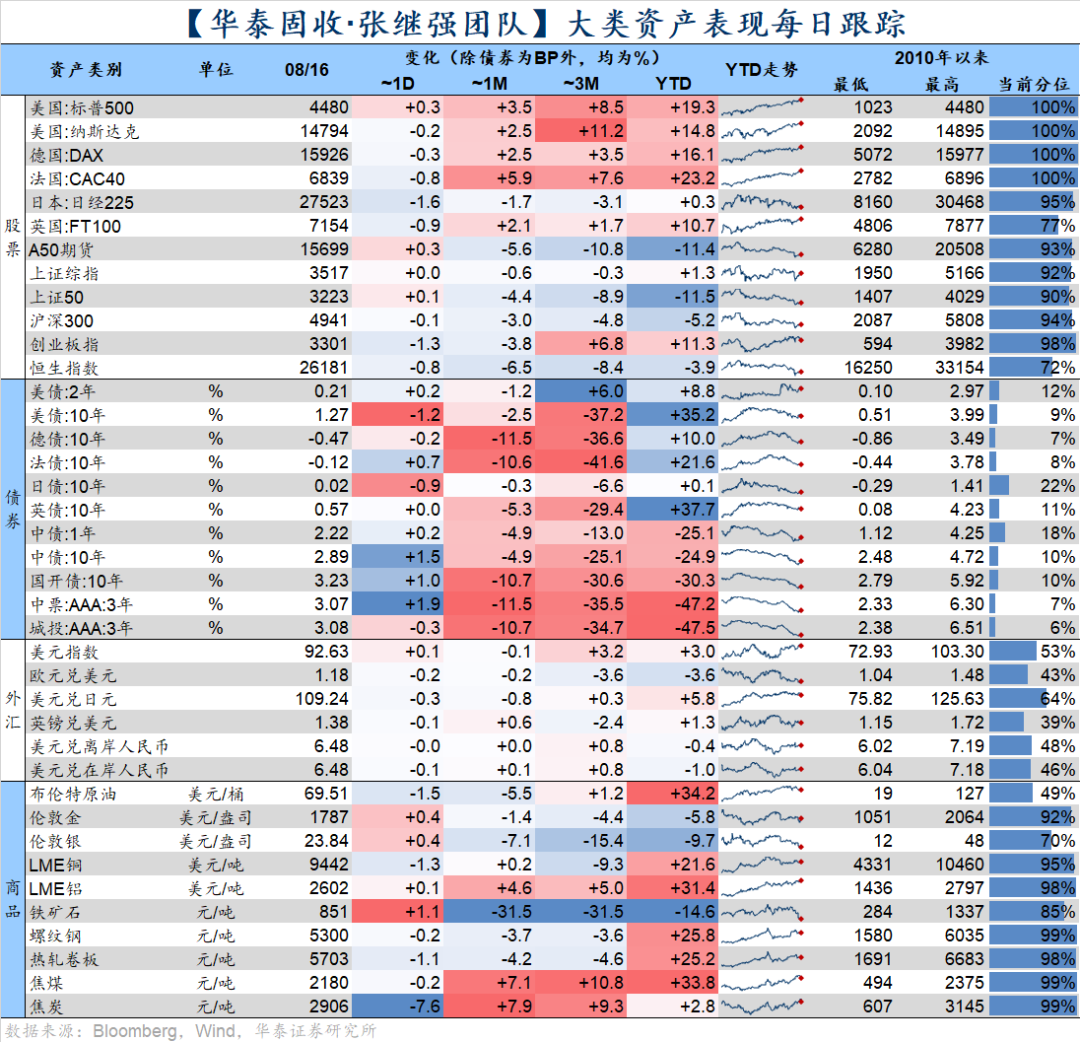

举个例子,以华泰证券研究所张继强团队整理的截至8月16日的大类资产表现看,虽然各板块有轮动,但是各国股票、商品市场市值均基本处在2010年以来的高位,这意味着仅从指数表现而言,在以十年为维度的长期投资角度看,坚定持有该类核心资产的投资者较短期投资者更易获利。

注意,这里小泰的措辞是:从长期看、坚定持有。

看到这里,或许还会有投资者疑惑:长期投资的道理谁都懂,但是当遭遇连续亏损后,财力和精力都备受打击,此时有何补救办法吗?

凡事无绝对,针对这种情况,小泰的建议是,当投资标的出现连续下跌时,最好不要妄图通过逢跌加仓的方式来试图挽回败局,扭转损失。特别是当你的交易越做越糟时,更加不要通过频繁地操作来寻求心理平衡。

小泰建议:

1.纪律加仓

这里的纪律加仓指的是设置波动的目标,比如每下跌5%时再加仓,而不是逢跌就加,这样会更有利于我们的投资操作回归正确,同时也尽可能地在不过多浪费“子弹”的情况下,待行情向好时,快速回血。

2.设置止损点

当交易越做越糟糕,自信心和本金都备受打击之时,还有一个较好的办法就是设置止损点,比如20%,一旦触及止损点,毫不犹豫的执行卖出操作,然后使自己暂时休息一段时间,待冷静下来并重新保持客观之后,再仔细复盘本次投资失误,以期在未来的投资过程中得以避免。

最后,为大家分享著名投资家杰克·施瓦格的一句话:从长期看,你是交易赢家还是输家,取决于个人的技能,而非一时的运气。同时,也希望大家不断修炼自身的投资技能,并融会贯通形成自己特有的打法,从而在风云多变地市场中,笑看云卷云舒。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。