张奥平:2021年下半年中国资本市场有八大确定性趋势

全民买基金的时代来临,如何破解“基金赚钱,基民不赚钱”怪圈?如何助力广大投资者玩转基金?7月17日(周六)新浪财经2021基金嘉年华在深圳举行,大佬教你“搞钱”,劲爆盲盒大奖,有趣有料游戏,等你来!【名额有限,报名入口】

原标题:张奥平:2021年下半年中国资本市场有八大确定性趋势

中证网讯(记者 胡雨)6月7日,知名经济学家、创投专家,增量研究院院长张奥平在接受中国证券报记者专访时表示,这两年,伴随着科创板注册制试点、新证券法落地、创业板存量市场注册制改革、退市新规落地、中小板与深市主板合并等一系列的改革,2021年中国资本市场全面注册制改革已进入攻坚期。

张奥平认为,2021年下半年,中国资本市场也将迎来八大确定性趋势,包括下半年上市企业数量将回升及IPO将维持常态化、退市持续严格化、上市公司资本价值将从"二八分化"走向"一九分化"等。这八大趋势会使得市场的参与主体更加理解什么是资本市场注册制,也会使得中国资本市场向着更加市场化、法制化、国际化的方向发展。

趋势一:下半年上市企业数量将回升 IPO将维持常态化

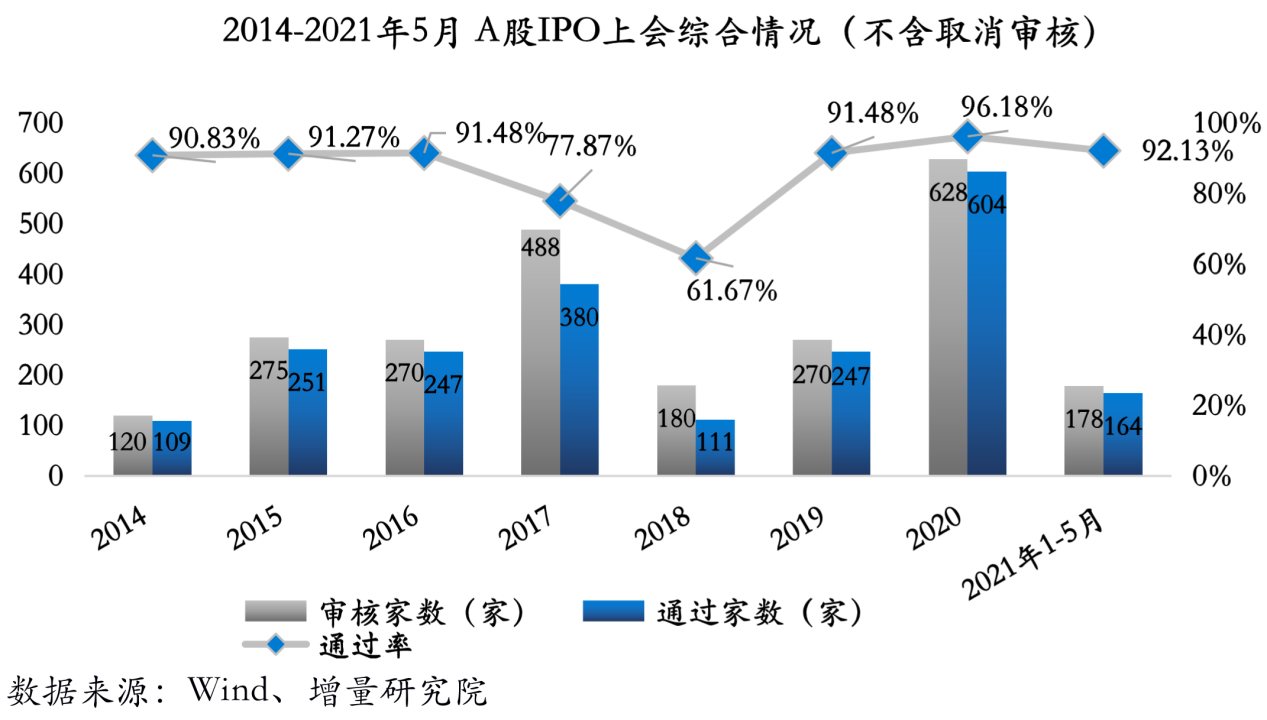

张奥平认为,资本市场的核心功能之一是帮助优秀的企业实现融资发展。自2019年7月22日科创板试点注册制正式落地,资本市场开启全面注册制改革后,企业上市“开口”得以打开,A股IPO企业数量持续回升。就IPO审核而言,预计从2021年往后,审核及过会数量会相对2020年低一些,但并不会出现大幅下降,同时过会率不会有明显的回落。

趋势二:全年“被退市”企业数量预计在50家左右退市持续严格化

张奥平认为,在严格的退市制度下,留下的公司是相对更好的公司,优秀的公司对资本市场产生了长期正向拉动作用。在注册制时代下,资本市场的监管制度与退市机制一定会更加完善。

今年A股市场已有11家上市公司退市,70余家上市公司发布退市或终止上市的风险提示。由此可见,2021年中国的资本市场,不仅是IPO大年,也将是不良企业加速出清的退市大年,下半年将会有更多企业被退市,全年“被退市”企业数量预计在50家左右。

趋势三:上市公司资本价值将从“二八分化”走向“一九分化”

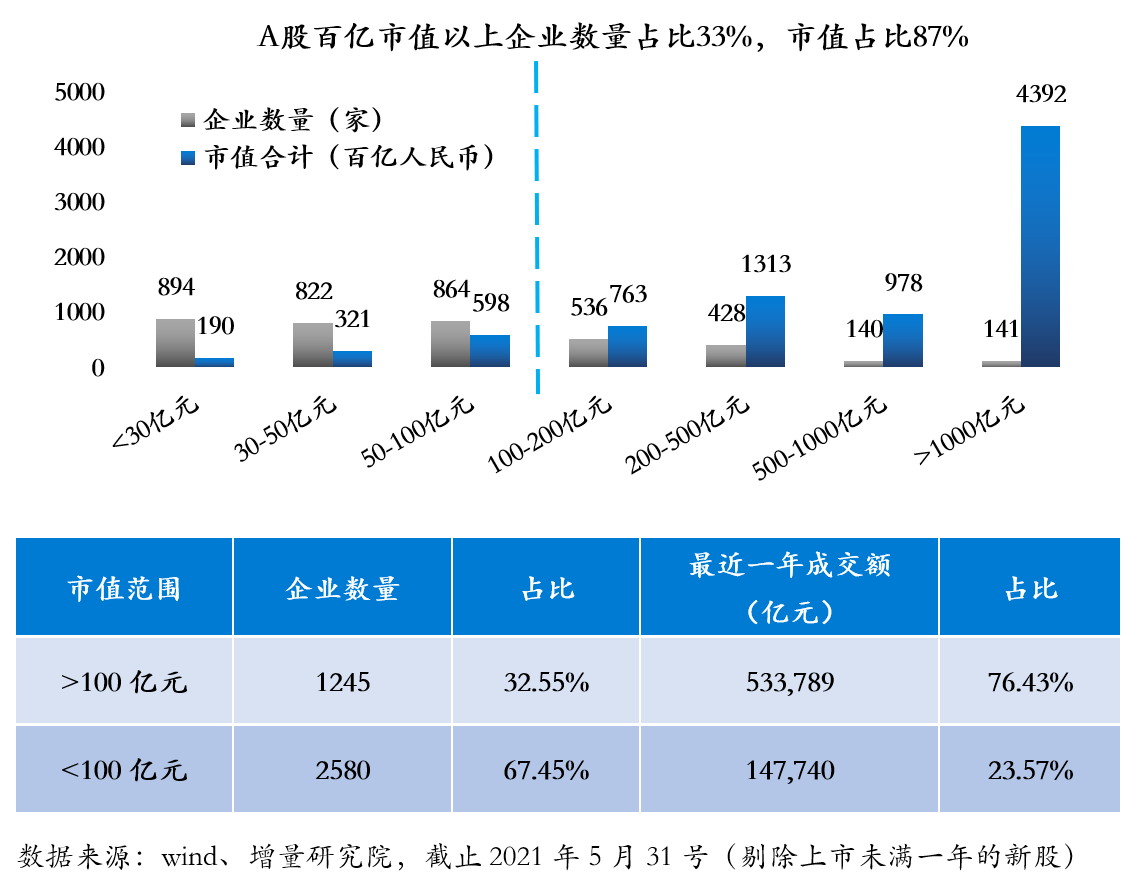

张奥平认为,纵观全球范围内,任何运行注册制、成熟的资本市场中都是行业的头部公司占据着市场主流的大量资金、市值与交易量。就中国资本市场而言,目前A股百亿市值以上的企业占到33%,这些企业占据着A股市场87%的市值以及76%的近一年成交量。今后的A股将持续向“一九分化”演变,资金将会重点流向行业头部企业。

趋势四:破发将成为常态化

张奥平认为,注册制打开上市“开口”后,上市企业资源将不再稀缺,在核准制下的一二级市场估值价差也将不复存在,只有真正具备持续成长能力的企业,市值才能持续提升;而缺乏核心价值、此前融资估值过高的企业,上市首日便可能出现破发。

海外运行注册制的成熟资本市场中,上市破发更是常态化。中国资本市场注册制仍在起步阶段,未来的A股市场也将迎来上市破发的常态化。

趋势五:双循环与注册制将促使硬科技、新消费成为IPO主流行业

张奥平认为,在目前国内大循环为主体、国内国际双循环新发展格局,以及资本市场全面注册制改革下,有两大行业的发展以及资本化的趋势是确定的,一是硬科技行业,二是新消费行业。

就硬科技行业而言,首先从行业发展趋势上来看,以10年为一个周期,每一阶段都有不同原生技术的兴起,2000年是互联网的兴起,2010年是移动互联网,而进入2020年后则是大数据、物联网、人工智能等新一代信息技术,数字经济产业的崛起。

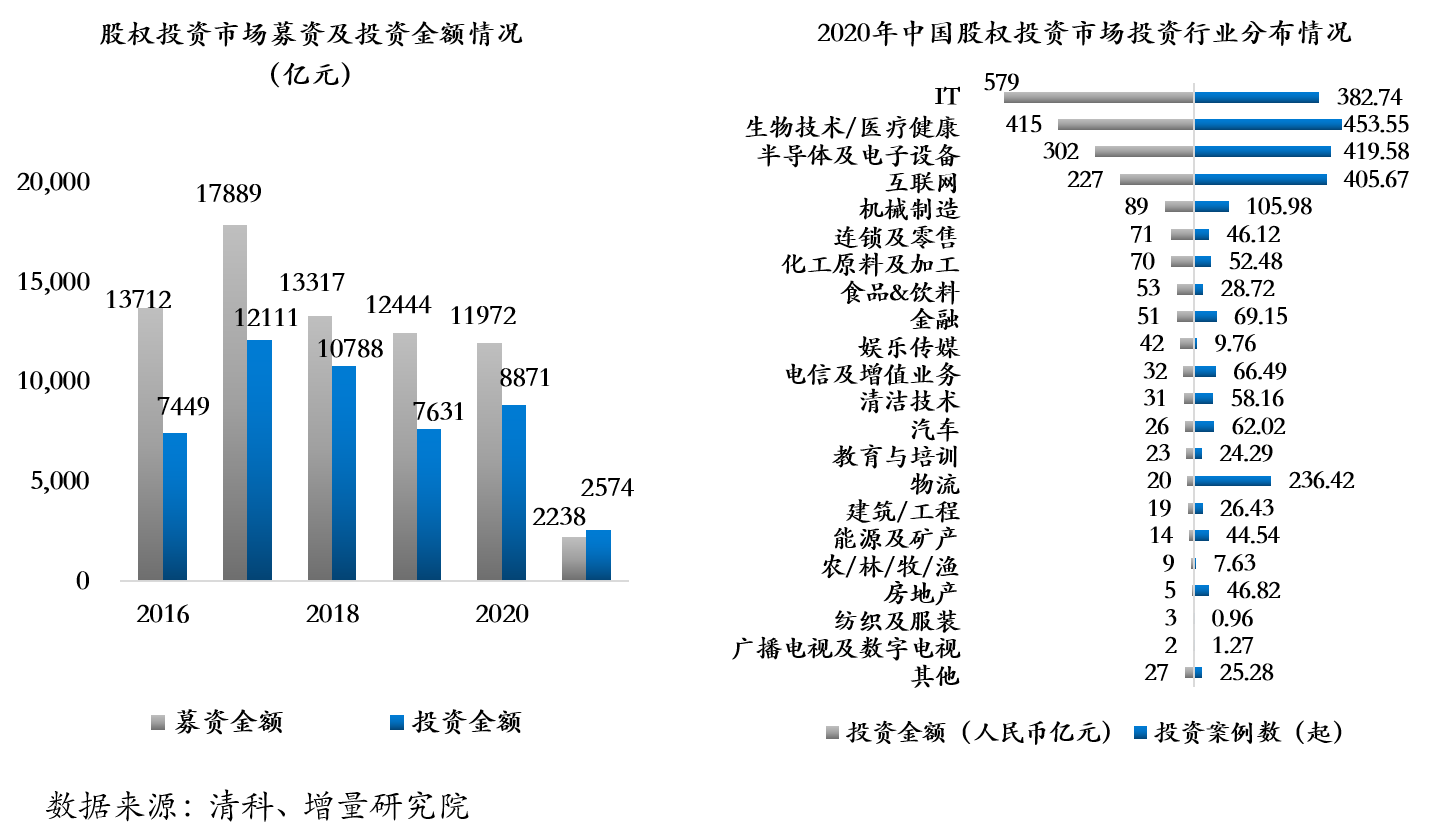

其次,从一级市场投资情况来看,从2018年开始,IT、生物技术/医疗健康、半导体及电子设备、互联网这些硬科技领域始终是投资资金最集中的地方,2021年第一季度,四个行业加起来的投资总量占总资金量的72.18%。

所以,从未来各行业IPO企业数量上来说,一级市场资金最密集的硬科技领域,有望上市的企业也将更多。再加上中国资本市场为硬科技行业量身打造了专门的上市融资的板块—科创板,未来硬科技领域的企业上市也将更加通畅。

就消费行业而言,一方面在双循环大背景下,中国在国际上的角色正在从“世界工厂”转向“全球消费中心”;另一方面,目前正是Z世代(95年-09年出生)崛起的时代,伴随着互联网一起成长起来的他们,与70、80后的消费行为特征有着极大的不同,这就为消费行业企业提供了巨大的新蓝海市场。

因此,在消费行业的两大趋势下,今后也将有更多的消费行业企业快速崛起并实现资本化以及IPO。而创业板的注册制改革,也将为这些非硬科技行业的模式创新型优秀企业提供更畅通的上市融资发展渠道。

趋势六:专业机构投资能力将逐步突显 投资端将“机构化”

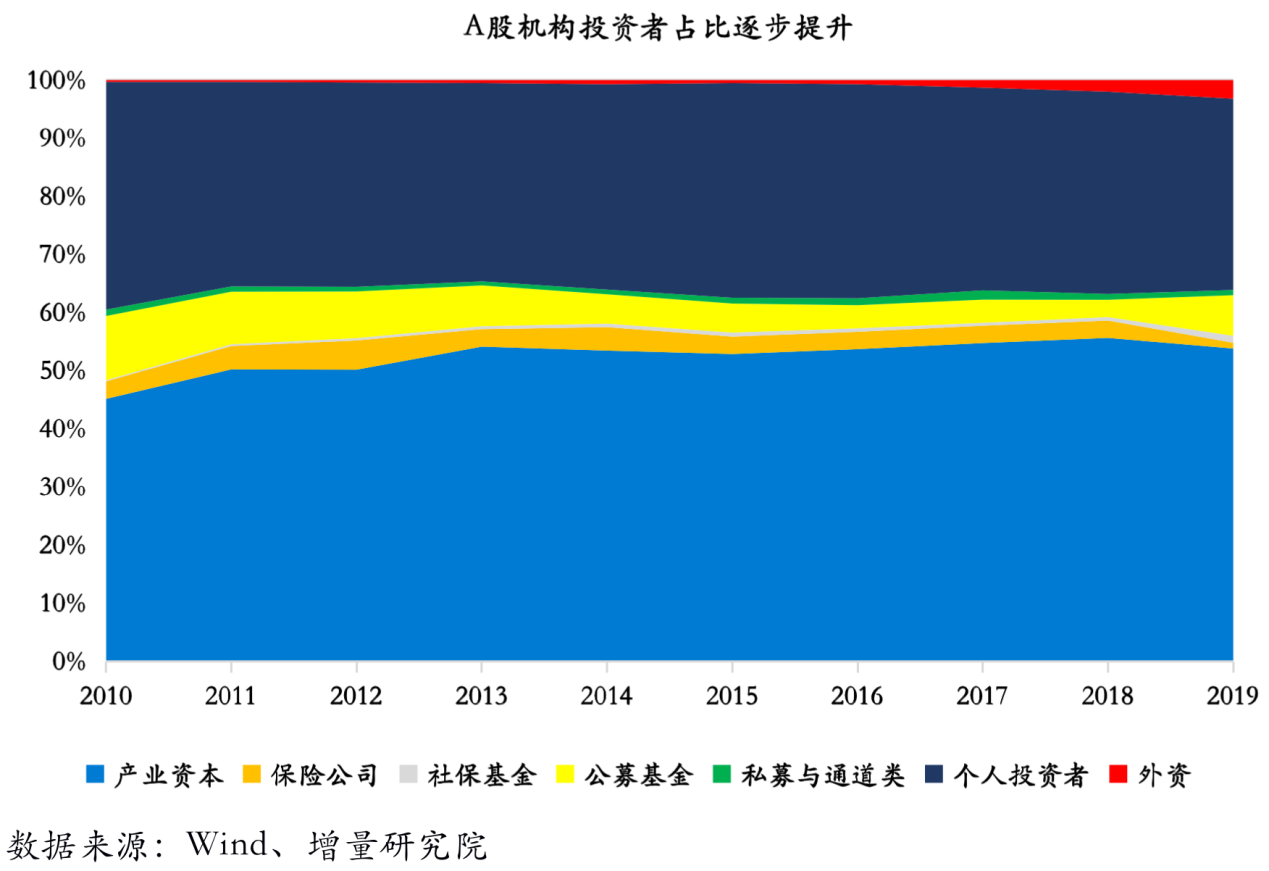

张奥平认为,中国资本市场过去三十年在投资端有一个明显的特征,就是散户化和非理性化。伴随着全面的注册制改革,这一特征将逐渐被扭转。

首先,今年以来,公募基金等机构投资者数量开始大幅增加;其次,伴随着资金开始向行业头部企业集中,上市公司价值开始加速分化,非专业的个人投资者也在逐步被市场出清,这也推动着资本市场走向更加理性的价值投资新阶段。同时,在资本市场加速“机构化”的发展阶段,对于非专业的个人投资者来讲,选择优秀的基金比选择优秀的股票更为重要,机构投资者也将被逐步分化。

趋势七:对中介机构的监管将更加严格压实“看门人”责任

张奥平认为,在资本市场中,证券公司、会计师事务所、律师事务所等中介机构是重要参与主体,要保持资本市场的长期良性发展,他们的作用同样不可缺少。一方面,中介机构帮助有潜力的优质企业引入资本市场上市发展,并持续督导,帮助企业做好规范化。另一方面,中介机构要为资本市场把好第一道关,提高上市企业信批质量、防范欺诈发行、及时发现存在瑕疵甚至财务造假的企业。因此,中介机构能否发挥好“看门人”的作用至关重要。

5月22日,在中国证券业协会第七次会员大会上,中国证监会主席易会满明确提出,在坚持“不干预”的基础理念上,加强对中介机构的监管。对于不守法经营、破坏市场规则的机构,坚持“零容忍”的态度,严惩不贷。2021年以来,已有282家中介机构被证监会或地方证监局处罚374次。可见证监会将加强中介机构监管、监督中介机构履行好各自职责的决心。因此,今后的资本市场,中介机构的监管将会更加严格,要压实“看门人”责任。

趋势八:流动性边际收紧 2021年下半年将回归价值投资逻辑

张奥平认为,进入2021年,在流动性逐步收紧的背景下,资金端也在逐渐恢复理性,回归价值投资。相比2020年,2021年在资本市场中哪些上市企业基本面好、复苏的好,将更受到资金端的长期青睐。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。