一季度险资投资经:增配三大领域“稳”字当先 7只增持股年内涨逾50%

随着A股上市公司一季报披露完毕,追求“绝对收益”的险资投资布局情况也较为完整的展现在投资者面前。

《证券日报》记者根据同花顺数据统计发现,今年一季度,险资重仓持有293家上市公司股票,跻身这些上市公司前十大流通股股东名单之列,总计持股数量为901.58亿股,持仓市值约为1.43万亿元。

从持股数量来看,银行股仍然是险资的重点持有对象。截至一季度末,险资持有银行业股份数量达到440.50亿股,位居申万一级行业首位。

方信财富投资基金经理郝心明在接受《证券日报》记者采访时表示,保险分为负债端和投资端,拉长时间看,投资端收益一定要覆盖负债成本,也就是说要有确定性收益,银行业绩稳健分红比例高,符合保险资金的配置需求,历来都是保险资金配置首选,这也是资金属性决定的。

“从政策面来看,去年银保监会给险资‘松绑’也是利好险资增持重要因素。2021年开始,险资有望以更大的规模流入市场。”安爵资产董事长刘岩在接受《证券日报》记者采访时进一步补充道。

需要注意的是,险资已经降低了银行股的仓位。截至一季度末,险资持有9家上市银行股份数量未变,仅增持了工商银行,但是对包括招商银行、农业银行、华夏银行、中国银行、邮储银行等在内的5家银行进行了不同程度的减持,合计净减持银行股股份数量达到176282.12万股。

从全部A股新进增持角度来看,一季度,险资新进增持140家公司股票,其中,新进持有20只个股股份数量在1000万股以上,华峰化学、分众传媒、中银证券、中泰化学、太阳能、三六零等6只个股新进股份数量居前,均在3000万股以上。

增持方面,一季度,险资增持股份数量在1000万股以上的个股达到9只,分别为,中国船舶、长江电力、徐工机械、工商银行、天下秀、金风科技、久远银海、招商轮船、美克家居。

从上述新进增持个股所属行业来看,公用事业、国防军工、食品饮料等三大申万一级行业截至一季度末险资变动持股市值居前。

刘岩对《证券日报》记者表示,“公用事业、国防军工、食品饮料等行业都具有长期投资价值,险资作为国资为主的金融资本,一方面要关注‘绝对收益’,对投资安全的要求较高,对于回撤极其敏感;另一方面也要坚持价值投资、长期投资和审慎投资原则,而选择这些行业无疑是基于长期投资原则,以及对于中国未来经济发展的高度信心。随着监管对于险资投资范围逐步放开,在合规基础上,险资的资产配置将更趋多元化,权益投资、REITs等领域投资机会将有望扩大。”

进一步梳理发现,上述险资新进增持的140家公司中,有88家公司2020年及2021年一季度净利润均实现同比增长,占比62.86%。其中,分众传媒、兴发集团、上机数控、当升科技、盛新锂能、华阳集团、云图控股、天华超净、海南发展、上海天洋等10家公司不仅2021年一季度净利润同比翻番,在备受疫情影响的2020年也实现了年度净利润同比翻番。

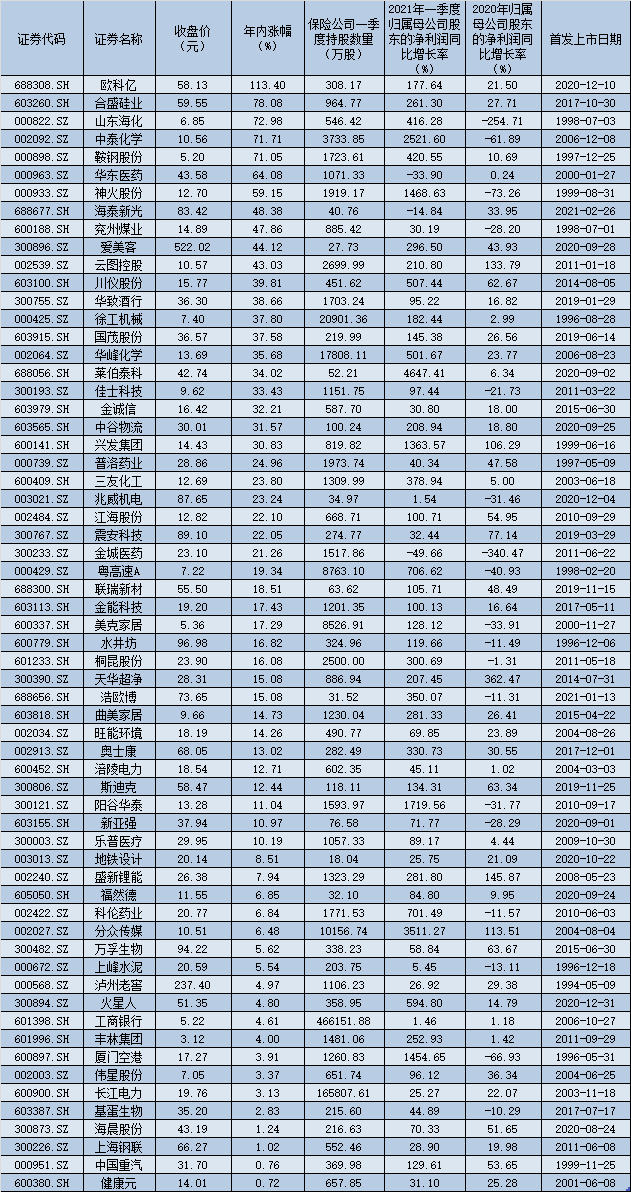

除了业绩,上述险资新进增持的140家公司市场表现也可圈可点。今年以来,共有62只个股实现不同程度的上涨,7只个股期间累计涨幅在50%以上,其中,欧科亿以113.40%的期间累计涨幅位居首位,合盛硅业紧随其后,期间累计涨幅为78.08%,此外,山东海化、中泰化学、鞍钢股份等3只个股期间累计涨幅也均在70%以上,其他期间累计涨幅超50%的个股还有,华东医药、神火股份。

刘岩认为,险资一季度布局在把握结构性机会方面,整体观点较为中性。但随着经济发展由逆周期刺激驱动逐步转向内生性恢复驱动,经济增长动能持续性良好;加上市场估值保持合理水平,国内各项政策着眼中长期制度改革,政策基调影响依然正面,相信险资未来有望在投资方向上更加乐观一些,但短期来看,市场资金供需情况仍不乐观,资金面影响偏负面,应该会一定程度影响到投资意愿。

表:年内实现上涨的险资一季度新进增持股一览

(文章来源:证券日报网)

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。