降准利好哪些板块?来看基金经理配置观点吧!

创造历史!创指点位首次超越沪指!透露什么信号?

7月9日晚间,央行宣布将于7月15日下调金融机构存款准备金率 0.5个百分点,本次降准一万亿资金释放主要用于MLF到期和弥补税期流动性缺口,同时6月新增社融3.67万亿元,同比多增2008亿元,上半年合计新增人民币贷款12.76万亿,同比多增6677亿元,在当下流动性合理充裕的背景下,科技成长板块短期可期。

市场回顾

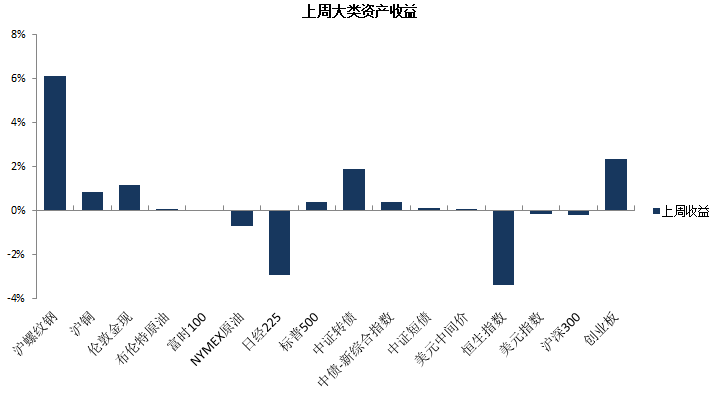

近一月以来,各资产的收益和风险波动情况如下:

数据来源:Wind;截至日期:2021.07.09。

过去1周统计2021.07.05-2021.07.11行情。

A股市场

市场回顾

上周市场情绪略有回升,市场成交量和换手率均有所提高,日均成交量1.09万亿,较前周涨幅10.78%,利好量化策略类产品。

沪深300小幅下跌0.2%。全面降准大幅超市场预期,主要是为了对冲MLF到期和缴税高峰,不宜过于乐观认为宽松周期开启。

降准短期对市场有所提振,但中期taper预期仍是隐忧,通胀上行仍然是大的趋势。三季度整体风险因素较多。

01

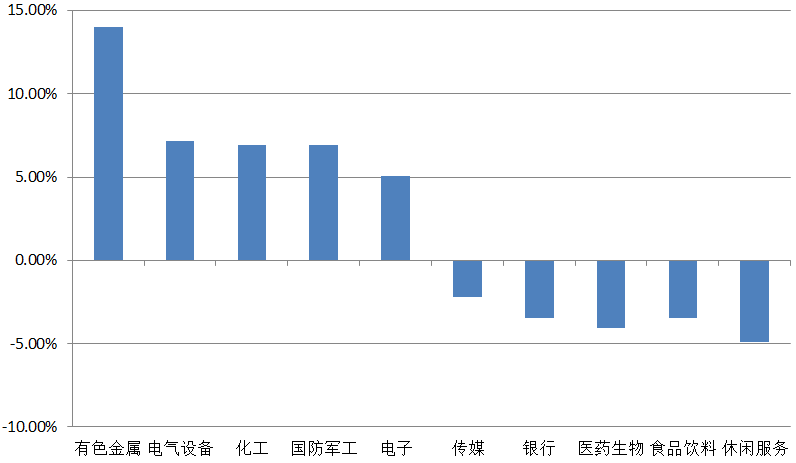

行业方面

申万28个行业涨跌互现,其中有色金属、电气设备、化工涨幅居前,国防军工和电子紧随其后,休闲服务、食品饮料跌幅居前。

申万一级行业周涨跌(%)

数据来源:Wind;时间区间:2021.07.05-2021.07.09。

02

资金方面

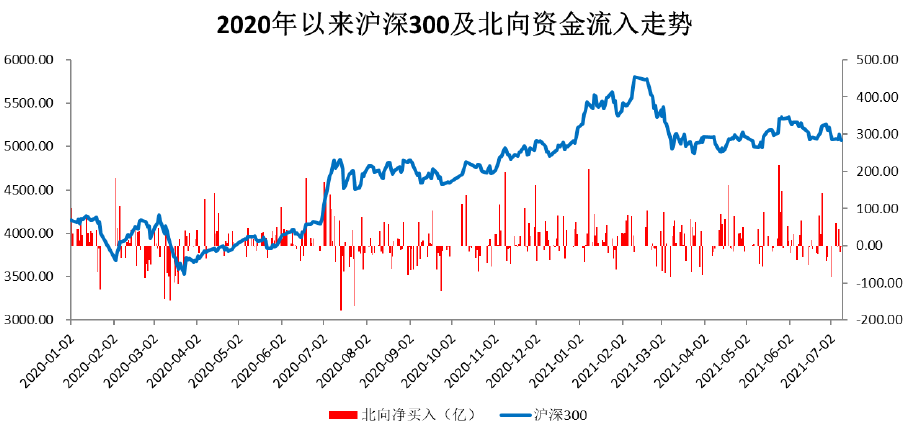

北向资金上周净买入83.19亿元,主要加仓高景气度行业。

从净买入金额来看,北向资金增持了35个行业:其中,因新能源车产业链持续高景气度,产业链上游锂、钴、稀土等资源需求激增,使得有色金属净买入金额达18.39亿元。

数据来源:Wind,数据区间:2020.01.01-2021.07.09。

03

经济数据方面

6月新增社融3.67万亿,同比增加约2000亿,大幅超出了市场预期,存量同比持平于5月的11%。

6月社融的同比高增,主要来自于表内信贷的增加,向实体投放的人民币贷款新增2.31万亿,同比增加4100亿,其中票据融资就同比增加了4850亿,可以看出6月可能是政策主导多充票据导致的。

而居民中长期贷款同比少增1200亿,说明对地产按揭贷款的调控政策效果已经开始显现。

市场展望

整体上来看,我们认为今年下半年新增社融可能会与去年下半年基本持平,维持在14万亿左右,社融增速大幅回落的阶段应该已经过去。

债券市场

市场回顾

上周美国PMI大幅不及预期引发美债收益率大幅下行,带动德、法等主要国家长端利率跟随下行。

随后国内方面,国常会意外提出降准,引发债券收益率快速大幅下行。

后市展望

央行周五意外宣布全面降准,利好7月资金面,并从政策制定者层面确认经济下行压力,利好债市。

但从收益率下行空间来看,行情最快的阶段或已在上周兑现,预计后续下行幅度相对有限。

从资产配置角度来看,短久期债券安全性在中长期内仍可维系,短端利率债和短端信用债配置价值更优。

石油黄金

市场回顾

中期随着疫苗推广及经济复苏,有望继续催化油价和原油板块。上周原油高位回落。

原油上涨主要受全球部分地区疫情反复、OPEC+对于供应增产并没有达到一致、各资产震荡加剧、流动性依然很好、伊朗和谈进展顺利等因素影响。

在重大风险事件前,原油价格总体表现更为平稳。在全球经济复苏继续提振原油需求的大环境下,油价保持坚挺。

黄金在前期大幅回调后上涨,主要受美债利率下行明显、股市债市等波动加大、通胀预期企稳等因素影响。

公募基金

上周公募基金平均收益情况如下:

数据来源:Wind,截至日期:2021.07.09。

过去1周统计2021.07.05-2021.07.11行情。

中国人民银行降准0.5个百分点,释放万亿资金,超出市场预期。

疫情方面,变异delta病毒仍旧引起关注。短期受疫情及接种情况的影响,可关注医药和消费行业。

长期来看,可关注受宏观政策支持的行业,例如新能源汽车、半导体行业。

相关产品

【打包一篮子好基】华宝稳健养老FOF(007255)

【灵活配置攻守兼备】华宝新价值(001324)、华宝新机遇(003144)

【一键投资银行板块】华宝中证银行ETF联接C(006697)

【深挖高股息价值股】华宝标普中国A股红利机会A(501029)

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。