首药控股招股书自相矛盾,募投项目公开数据“打架”

创指点位首次超越沪指,如何寻找下一个宁德时代?2021中期策略会碳中和专场火爆来袭!||“碳中和”大势所趋,顺应时代潮流,梳理重要讯息,剖解投资机会,《碳中和日报》做您“碳投资”路上的小秘书→

原标题:首药控股招股书自相矛盾,募投项目公开数据“打架”来源:壹财信

作者:白 羽

6月22日,科创板IPO企业首药控股(北京)股份有限公司(下称“首药控股”)对上交所的第二轮问询进行了回复。此前,《壹财信》关注到首药控股存在公司亏损实控人却频繁套现、高价收购亏损资产等情况。

《壹财信》发现其仍存在不少问题:关联资金拆借、招股书信披前后矛盾、向大股东关联采购、与客户共有专利、募投项目数据矛盾等。

关联方占用资金、信披前后矛盾

首药控股是一家处于临床研究阶段的小分子创新药企业,目前无产品上市,但其研发管线共有23个在研项目,均为1类新药,其中11个为完全自主研发,12个为合作研发。其中2个产品已进入Ⅱ/Ⅲ期临床试验,2个产品进入Ⅱ期临床试验,9个产品进入Ⅰ期临床试验,3个产品已向CDE提交临床试验申请并获受理。

2017-2019年及2020年1-9月(下称“报告期”),首药控股的主营业务收入分别为3,105.63万元、1,997.60万元、1,154.76万元、701.91万元,主要为合作开发收入。

报告期内,首药控股的净利润分别为-713.28万元、-2,181.53万元、-3,598.57万元、-29,972.54万元,最近一期亏损加剧主要是因为增资过程中员工持股平台低价入股,计提了24,281.76万元股份支付费用所致。

招股书显示,首药控股的在研产品上市销售前,需要在临床前研究、临床开发、监管审批、药品生产、市场学术推广等各方面投入大量资金。报告期内,其经营活动产生的现金流量净额分别为-1,479.03万元、1,884.15万元、-8,466.21万元和-6,712.39万元。

《壹财信》发现,首药控股在现金流“失血”的同时,各关联方还频繁从公司拆出资金,其中一家关联方借款未支付利息。

2017年1月,首药控股一合作项目未实际展开,合作方将前期预付款项300.00万元汇至公司实际控制人李文军指定相关方,后李文军于2019年12月才将该拆借款归还,计提利息39.30万元。2020年6月,李文军再次拆出资金1,905.11万元用于缴纳个人所得税,后于2020年7月偿还相关款项与利息。

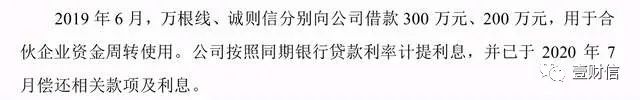

2019年6月,两家员工持股平台分别向首药控股借款300.00万元、200.00万元,用于合伙企业资金周转使用。而关于这两笔资金的归还时间招股书还存在前后矛盾,招股书250页表格中显示归还时间为2019年7月,而251页文字描述则是“于2020年7月偿还相关款项及利息”,对此公司应给出解释。

(截图来自招股书250页)

(截图来自招股书250页) (截图来自招股书251页)

(截图来自招股书251页)2018年5月起,人力资源主管领导收取离职员工支付的违约金共计41.46万元,并作为向公司的拆借款。截至报告期末,其已偿还相关款项及利息。

2017年1月起,由首药控股股东李明控制60%股份并担任董事、经理的北京艾维百业高温泡沫技术有限公司陆续向首药控股借款共计33.28万元。截至报告期末相关款项已偿还,而该关联方借款超过三年却未支付任何利息。

大股东为供应商、与客户共有专利

除了关联方频繁资金拆借外,首药控股还与其大股东存在关联交易。

2019年3月,双鹭药业投入资金5,000.00万元以9.50元/出资额的价格认缴了首药控股的新增注册资本526.32万元。2020年6月,双鹭药业的全资子公司北京双鹭生物技术有限公司(下称“双鹭生物”)以4,000.00万元对价受让李文军所持有的首药控股110.11万元出资额。

截至发行前,双鹭药业持有首药控股股份526.32万股,持股比例为4.72%,双鹭生物持有首药控股股份110.11万股,持股比例为0.99%。双鹭药业及其子公司合计持有首药控股5.71%的股权,为第三大股东。

2019年,双鹭药业为首药控股第五大供应商,主要采购内容为委托加工,采购金额86.93万元。

更值得关注的是,首药控股还与大客户共同持有多项专利。

报告期内,正大天晴药业集团股份有限公司(下称“正大天晴”)始终是首药控股的第一大客户,销售占比均在八成以上,销售金额合计6,231.81万元,交易收入均为合作研发产生的合作开发收入。

截至招股书签署日,首药控股及其子公司共有31项境内专利和79项境外专利,合计110项专利全部为发明专利。而其中101项专利(23项境内专利、78项境外专利)系首药控股及其子公司与正大天晴或/及其全资子公司共同所有,首药控股或在研发上较为依赖大客户正大天晴。另外,两公司正在合作开展9个临床阶段新药项目的研发,占首药控股在研临床阶段项目的多数。

而作为重要的研发合作方,近年来正大天晴频繁收到罚单,令人担忧。

2020年1月,正大天晴的全资子公司及其工作人员在销售活动中存在商业贿赂行为被江西省卫健委点名。2020年12月,同一家正大天晴控股公司因销售劣药被江苏省药监局责令整改,并给予了没收劣药及违法所得1.52万元的行政处罚。

更值得关注的是,2021年1月,国药监局对两药品进行了上市后评价认为药品存在严重不良反应,因此决定停止相关产品的生产、销售和使用,并注销了其药品注册证书,此次召回产品中也涉及正大天晴所生产的药品。

募资20亿元、项目投资数据矛盾

据招股书,此次IPO首药控股拟募集资金20亿元,其中8亿元用于创新药研发项目,主要投向其目前在研的多款核心创新药品的临床前后研究工作;7亿元用于新药研发与产业化基地,将建设集研发、生产、管理、销售、后勤等功能于一体的全新总部基地;剩余5亿元用于补充流动资金。

招股书显示,新药研发与产业化基地选址北京经济技术开发区核心区66M2地块,土地使用权证(京(2019)不动产权第0007038号)已由北京亦庄盛元投资开发有限公司(下称“盛元投资”)取得。首药控股称其与盛元投资共同建设新药研发与产业化基地,其中盛元投资负责取得土地使用权并根据首药控股需求定制建设厂房及配套设施,工程建成后出租给首药控股使用。首药控股拟通过购置的方式取得相关不动产,但其目前尚未取得募投项目相关地块的土地使用权。

另外关于新药研发与产业化基地,多个公开信息存在数据打架的情况。

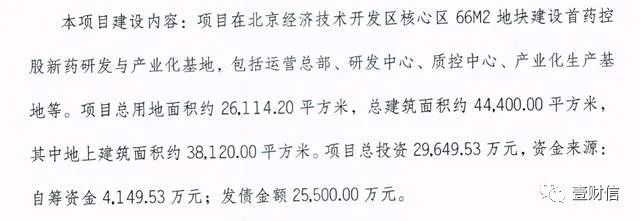

根据北京市财政局发布,由瑞华所编制的《2020年北京市政府专项债券(五期)北京经济技术开发区生物医药园首药控股新药研发与产业化基地即配套基础设施建设收益与融资自求平衡专项评价报告》(下称“评价报告”)显示,新药研发与产业化基地总建筑面积约44,400.00平方米,总投资29,649.53万元。

(截图来自评价报告)

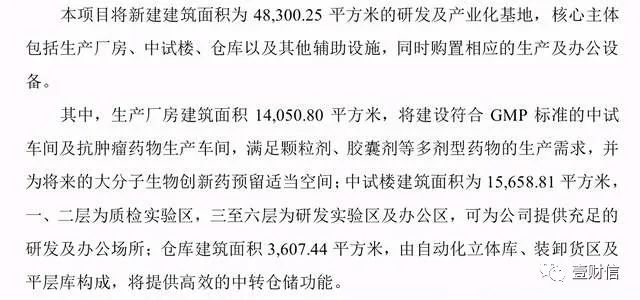

(截图来自评价报告)而招股书披露的该项目新建建筑面积为48,300.25平方米,总投资78,744.15万元(其中建筑工程费45,696.14万元),与评价报告数据存在较大差距。另外,招股书在披露新建建筑面积具体建设内容时,显示生产厂房、中试楼、仓库建筑面积合计33,317.05平方米,而未再披露剩余14,983.20平方米建筑面积的具体建设内容。

(截图来自招股书)

(截图来自招股书)另据首药控股官网新闻资讯显示,新药研发与产业化基地已于2020年3月正式开工建设,总投资额6.5亿元,与招股书和评价报告披露的数据均存在差距。针对该项目信披矛盾的情况,首药控股或应作出解释。

对于首药控股科创板IPO的上市进程,《壹财信》也将继续保持关注。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。