中加配置周报|市场震荡剧烈,维持债券多配

重要信息点评

上周A股市场经历大幅震荡,周一至周三(7.26-7.28)市场大幅回调,此次下跌主要因为近期政策对教育、互联网、地产等重点行业加大监管力度,导致市场风险偏好显著下降,市场担心外资出于对中国政策环境忧虑卖出中国资产,周二在股市下跌同时,处于收益率下行周期的债券收益率上行,同时人民币有较大幅度贬值表明了市场对外资流出的担忧。在A股前期涨幅较大,部分资产估值较高下发生较大幅度波动。

7/26中美天津会谈,中方向美方提出三条底线和两份清单,分歧明显,7/28媒体比较少有的报道了外长与阿富汗塔利班会谈。市场再次担心外资退出。

7/28晚间新华社发文稳定市场情绪,称近期的反垄断、双减政策并非是针对相关行业的限制和打压,有利于经济长期稳中向好。A股情绪稍有恢复。

7/30政治局会议和前期政策论调一致,对当前经济形势表达偏中性,货币政策维持结构性宽松,财政政策表述更加积极,强调宏观政策跨周期调节。行业层面提及加快新能源汽车发展,尽快出台碳达峰行动方案。

7月28日美联储7月FOMC会议决定将利率维持在0-0.25%不变并继续保持每月1200亿美元的购债速度,基本符合市场预期。

上周市场回顾

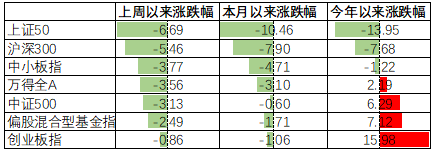

上周A股主要宽基指数全面下跌,大盘指数跌幅较大,上证50、沪深300分别跌6.69%、5.46%,偏股基金指数跌2.49%。

今年以来结构分化更趋剧烈,小盘指数表现优于大盘指数,其中创业板和中证500分别涨15.98%和6.29%,上证50和沪深300分别跌13.95%和7.68%,偏股基金指数涨7.12%。

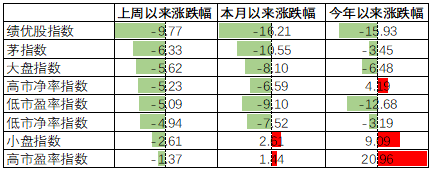

上周绩优股、茅指数、大盘指数表现较差,分别跌9.77%、6.33%和5.62%,高估值指数、小盘指数跌幅相对较小,分别跌1.37%、2.61%。

今年以来,高估值资产涨幅较高,实现涨幅20.96%,低估值资产和绩优股表现较差,分别跌12.68%、15.93%。

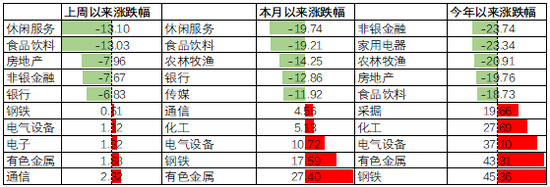

行业上,上周通信、有色、电子、电气设备、钢铁行业表现较好,其中通信行业涨幅最高,单周涨2.32%。休闲服务、食品饮料、地产、非银、银行跌幅靠前,分别跌13.1%、13.03%、7.96%、7.67%、6.83%。

今年以来,电气设备和钢铁、有色、化工等上游行业表现较好,非银金融、家电、农林牧渔行业表现较差。

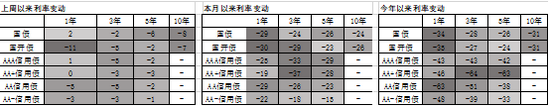

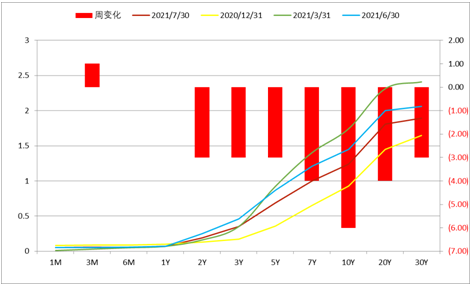

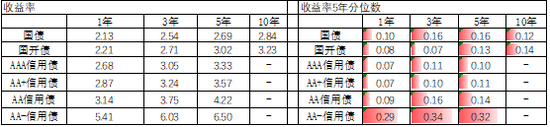

债券市场方面,收益率仍在下行趋势中,上周受股票市场情绪影响,市场担心外资出于对中国政策环境的过度忧虑卖出中国资产,周二债券市场收益率上行,人民币有较大幅度贬值。全周来看,1年期国债和高等级信用债利率小幅上升,其他主要券种利率继续下行。

今年以来,债券市场利率均出现下行,其中信用债下行幅度大于利率债,1-5年期信用债下行33-64bp不等。

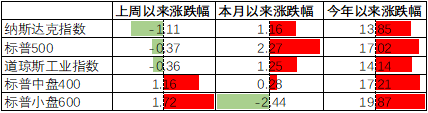

美股方面,纳斯达克、标普500指数和道指上周小幅下跌、标普中盘400、标普小盘600分别上涨1.16%、1.72%。

今年以来,美股主要指数实现涨幅14%-20%不等,其中标普小盘600涨19.87%,涨幅靠前。

上周除超短期国债品种外,美国不同期限国债利率均出现下行,10年期国债到期收益率下行幅度最高,下行6bp。

资产配置观点

7月PMI为50.4%,较上月下降0.5%,PMI数据连续4个月下降表明我国制造业扩张速度放缓,经济高点已过。

政治局会议基调基本与前期一致,央行已经开始降准,市场普遍认为央行政策具有一定前瞻性,后续信用收缩态势或将趋于缓和;降准后有2-3个月的观察期,后续跟随经济回落速度央行会有进一步的政策跟进。债券市场仍处于收益率下行阶段。

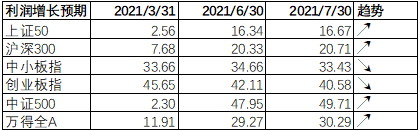

目前A股正处于中报披露季,市场预期2021年全年上市公司利润增长一直处于上行趋势,目前预期2021年利润增长是30.29%,中小板、创业板业绩增长预期已经开始下行。

万得全A预测PE 17.07倍,处于72%分位水平。从静态收益率来看,A股估值偏高,由于债券收益率较低,股权溢价率处于60%分位水平。考虑2021年上市公司利润增长A股估值处于合理水平。

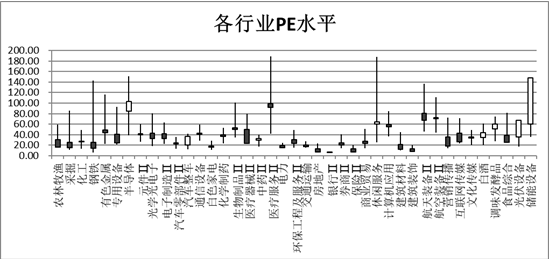

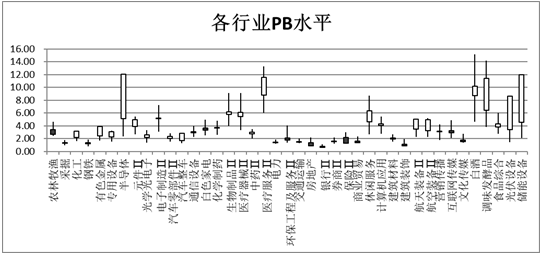

分行业看,多数行业目前的PE估值水平低于过去5年估值中位数,储能设备、光伏、白酒、调味品、汽车整车、半导体等行业估值高于过去5年估值中位数,其中储能设备、光伏估值处于历史高点。而从行业PB估值水平看,半数以上行业PB估值水平高于过去5年估值中位数,化工、专用设备、半导体、汽车整车、航天装备、光伏、储能设备等多个行业估值已处于历史高点。

综上,经济回落但慢于市场预期,通胀下行拐点出现,信用紧缩暂时缓解;虽然上周股票市场出现较大幅度波动,显示了部分资产估值较高情况下风险在加大;但整体看股票市场中性,有局部机会;债券收益率下行还在继续。债券市场多配,股票市场中性配置,同时风格规避高估值因子,同时注意其他风格因子的平衡配置。

注:数据截至日期2021/08/01;数据来源:Wind;

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。