盘点今年投资最得心应手的基金经理们

自从二季度基金中报公布以来,针对价值投资的质疑声就没有停止,公募的换手率不高的选股型基金经理频繁被“炮轰”,例如曹名长、张坤等。近期参加的基金经理调研会上,针对能力圈的事情是研究员最常问的问题。能力圈不够广、赚钱难,是今年很多投资者的共识,今年到底该怎么选基金经理?我们帮大家用3个步骤解决。

第一步:甄别今年市场特征

风格频繁切 主线不明朗

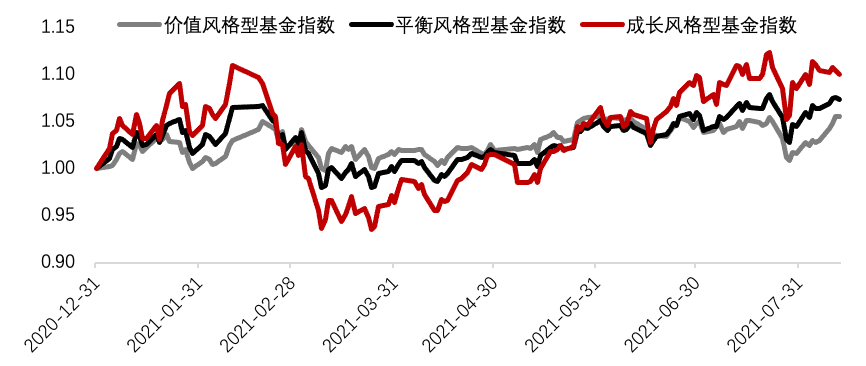

今年投资主线远不及去年明朗,去年表现较好的成长风格,今年没有和其他风格拉开极大的差距,例如:去年成长风格的收益率是60.37%,比均衡风格高20%左右、比价值风格高40%左右;而今年初截止至8月12日,成长风格的收益率仅9.94%,比均衡风格只高出了2%左右,比价值风格仅高出4%。虽然成长风格在今年仍占优,但波动加大,股民和基民们在今年都有种“坐过山车”的煎熬感,赚钱效应不明显。

同样的,过往基金经理喜欢抱团的大盘股,今年也表现较弱,中小盘风格显著。规模大的知名基金经理持仓中较多的大盘股拉低了组合收益,导致投资者赚钱体验明显弱于去年。

数据来源:wind,诺亚研究;截止至2021/8/12

然而,今年并不是毫无投资机会,医疗、新能源车、半导体等行业都在某些时间段迎来了极大的涨幅,是明显的结构性行情。

是不是去买热门行情的主题基金就一劳永逸了呢?当然不是。当前这些热门赛道的成交额已经占到全市场的20%左右,交易非常拥挤,已经堪比春节前抱团股的拥挤程度。短期泡沫化导致较多的投资者想要“落袋为安”,因此也导致近期市场波动加剧,行业板块之间的资金流动更加频繁,热点频切。

从自上而下的角度分析当下的市场,也能发现市场目前主题不明、未达成一致预期。当前宏观层面处于经济预期差、货币政策边际宽松的情况,利好成长风格;但是从交易性价比的角度,成长风格在经历了二季度的强势反弹后,估值略高,有一定风险。因此,市场高位震荡,基金经理的投资难度加大。

第二步:确定适合市场的产品策略 行业轮动

在变化莫测的市场下,更适宜今年的主动权益投资策略是什么?

答案是:行业轮动。

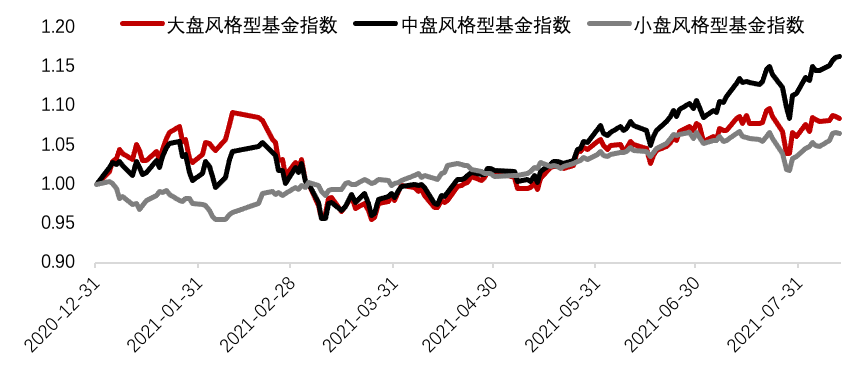

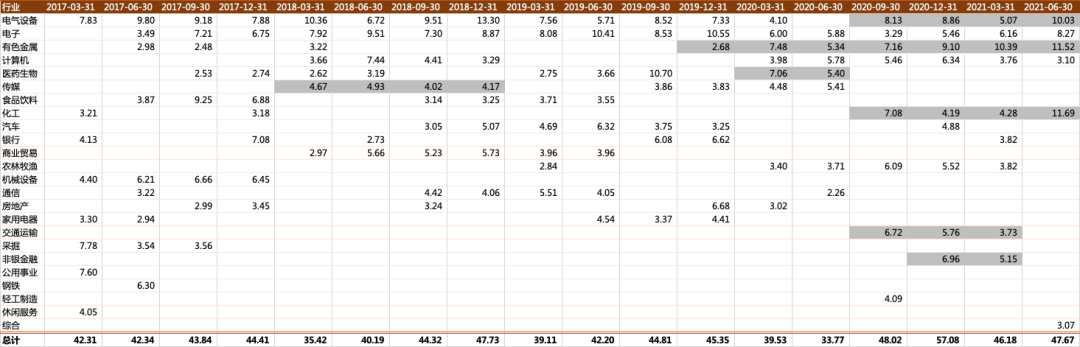

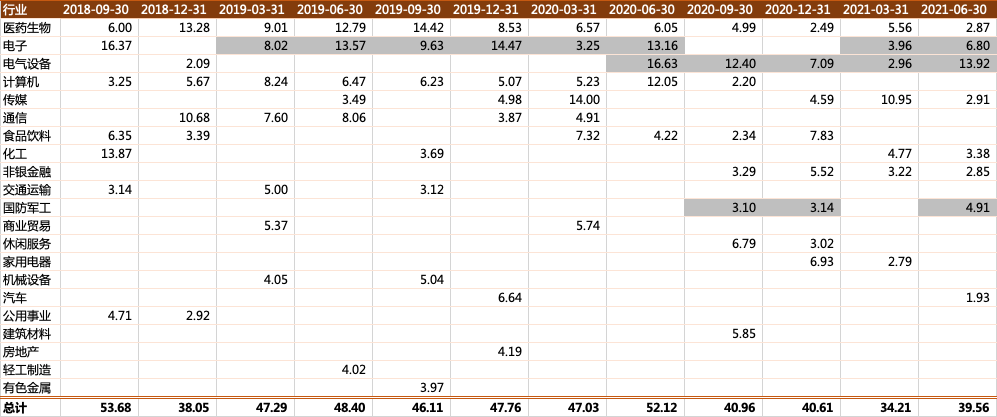

通过下方热力图可以发现:A股市场的行业轮动效应明显。例如:2020年二季度开始电气设备由于高景气驱动表现出长期的高增速,而在这之前,电气设备的涨幅一般;即使是拥有长期价值信仰的食品饮料赛道,也在2018年四季度回撤明显。

数据来源:wind,诺亚研究

行业轮动型基金经理会关注中观行业的景气度、个股的基本面和估值等因素,更适合今年风格主题不断切换、确定性不高的纠结市场。

第三步:选出高胜率的

行业轮动型基金经理

中观策略基金经理波动较大,需要根据是否长期都能做好行业轮动来进行选择,并不是每一位都适合投资和长期持有。我们对主动权益的基金经理进行筛选,挑出胜率高的中观策略基金供投资者参考。

01

挑选方法如下

本次挑选的样本池:主动管理权益型基金(股票投资占比70%以上),且基金经理经验丰富(任职3年以上、产品规模大于20亿),产品经过牛熊考验(2018由同一基金经理管理至今),全市场3453只主动管理权益基金仅有186只基金是符合样本池标准的。

其后,我们在样本池中,根据2018-2020年平均换手率、持仓情况、投资策略选出会使用景气度比较的基金经理,并以2018-2021年的月胜率为考核标准,挑出胜率高的基金。

选用这种方法筛选样本池的原因是:中观策略基金经理是中高频换手,因此对基金经理的能力要求极高,如果行业轮动决策失误,就无法跑赢市场。月胜率高说明基金经理的决策正确性高,产品的稳健性强。

02

挑选结果如下

在186只基金的样本池中,我们用上述方法筛选出10只符合选择标准的基金。

数据来源:wind,诺亚研究

注:平均换手率为年度平均换手率,统计区间为2018-2021年;平均胜率为月胜率均值,统计区间为20181.1-2021.8.9。

03

10只基金投资策略建议

根据擅长的风格,我们将10只基金进行分类和点评。

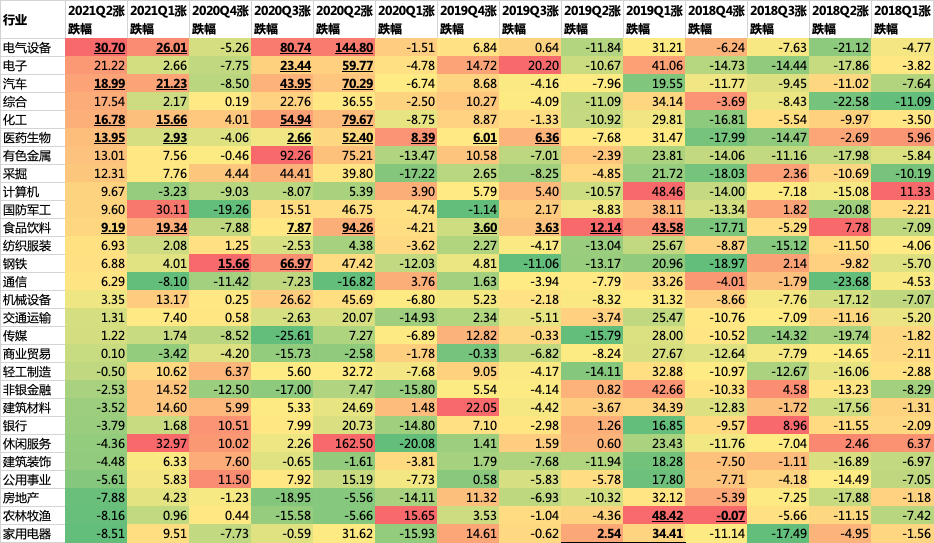

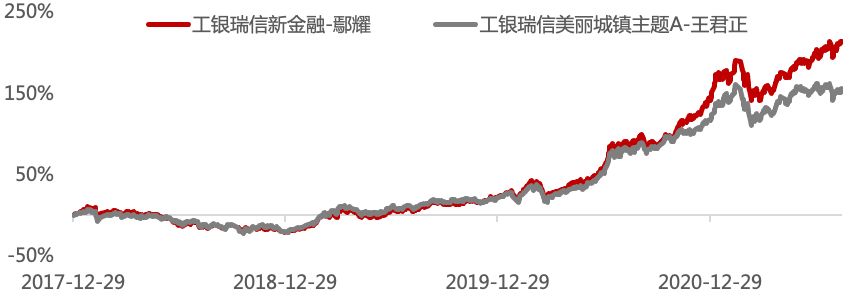

价值风格:首选鄢耀

工银瑞信的2位基金经理(鄢耀、王君正)是“核心+卫星”的投资方法:行业偏好主要是金融、地产和食品饮料作为底仓核心,根据景气度等情况在组合中加入其他行业,这部分“卫星仓位”是轮动风格。行业集中度、投资偏好、月胜率都较为相似,然而鄢耀管理的工银瑞信新金融的收益率更高,表现出更强的投资实力,我们更推荐这只基金。

收益率的分化发生于在2021年,主要是因为鄢耀在今年行业轮动和个股选择上更优。2位基金经理(鄢耀、王君正)都在今年布局了新能源车赛道,但是鄢耀不仅买了宁德时代,还加入了涨幅翻倍的天赐材料,股票表现更强势。同时,鄢耀还布局了半导体、军工这些高景气赛道,在行业景气度的把握上优于王君正。

数据来源:wind,诺亚研究;统计截止至2021.8.12

均衡风格:首选周雪军

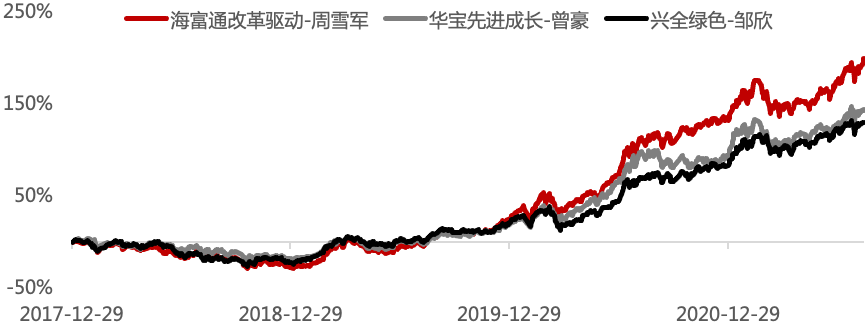

周雪军、曾豪、邹欣都具有换手率较高(5X左右)、行业分散(十大重仓集中度40%以下)的特点,持仓偏均衡。从策略来说,具有一定的同质性。然而,从收益来看,周雪军管理的海富通改革驱动表现出更强的收益率,更值得关注。

周雪军和曾豪的收益率分化发生在2020年下半年,主要是因为周雪军的行业轮动上更符合市场节奏。对比2位基金经理(周雪军、曾豪),2020年四季度的投资操作明显不同,周雪军更换了全部十大重仓股,前五大重仓中有4只股票是新能源赛道,把握住当时强势的上涨行情;而曾豪在四季度已经开始逐步减持涨幅较大的新能源股,因此损失了部分上涨收益。

周雪军和邹欣的收益率分化发生于2020年二季度,业绩偏差也和重仓行业有关。邹欣二季度持有较多的是涨幅较弱的家电和地产,周雪军虽然也有地产股平衡组合风险,但是大量仓位布局在新能源车、电子这类涨幅很大的赛道上,因此和邹欣拉开差距。

数据来源:wind,诺亚研究;统计截止至2021.8.12

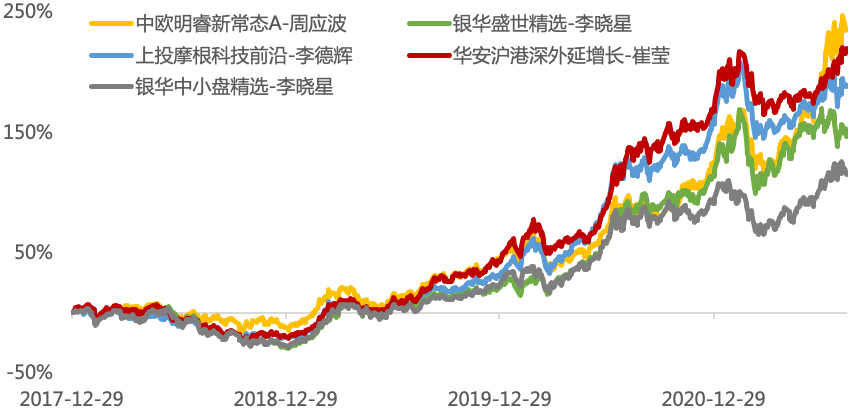

成长风格:首选周应波、李德辉、崔莹

成长风格的基金经理会根据行业景气度调仓是比较常见的,主要是因为成长行业的波动较大,尤其是科技领域,业绩超预期而估值快速提升的情况较多,所以基金经理需要在细分子行业中做轮动。

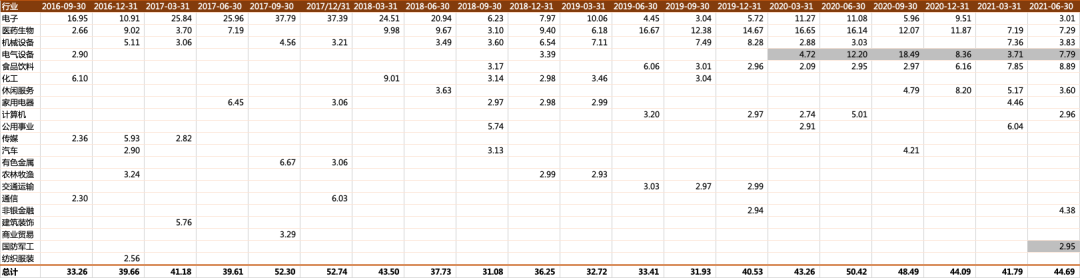

从细分行业来看,5只基金(周应波1只、李德辉1只、崔莹1只、李晓星2只)大部分仓位是电子、电气设备、医药这类行业。然而,李晓星与其他3位不同:第一,他所管理的2只基金(银华盛世精选、银华中小盘精选)会重仓食品饮料,尤其是银华盛世精选,约3成左右仓位布局在食品饮料,所以他的2只基金净值表现出现了分化,不是同一策略。

从收益和策略一致性来说,我们更推荐周应波的中欧明睿新常态、崔莹的华安沪港深外延增长、李德辉的上投摩根科技前沿。

周应波从2018年以来,收益表现好,主要是依靠2021年2季度重仓新能源车板块,超30%的仓位均是新能源车上下游产业链公司,抓住强势赛道,获取了极强的上涨弹性。当然,需要重视的是,周应波的管理规模已超过600亿,管理上可能会面临部分压力。

崔莹和李德辉都是重视新能源、电子、医药这些具有较强科创属性赛道的,两人的曲线走势较为相似,区别是崔莹在近一年换手率更高、集中度更低,因此回撤更小。两人的管理规模都在200亿左右,规模适中,适合想要布局高成长赛道的投资者。

最近中概股受到较大政策冲击,想回避港股的投资者可以考虑将华安沪港深外延增长替换为华安逆向策略。2只基金均由崔莹管理,策略相同,区别是华安逆向策略多投向A股,更为纯粹。

数据来源:wind,诺亚研究;统计截止至2021.8.12

最后,附上我们推荐的基金列表和各基金的行业布局情况,供大家参考:

鄢耀

周雪军

周应波

李德辉

崔莹

数据来源:wind

本文结束

本报告相关知识产权归本公司及其关联公司所有,未经本公司及其关联公司许可,任何个人或组织,均不得将本报告内容以转载、复制、编辑、上传或发布等任何形式使用于任何场合。如引用或刊发需注明出处为“诺亚研究部”,且不得对本报告进行有悖原意的引用、删节和修改。诺亚控股有限公司及其关联公司保留追究侵权者法律责任之权利。任何机构或个人使用本文件均视为同意以上声明。

本报告所载的信息、材料及结论只提供参考,不构成投资建立,也不适用于个别投资者特殊的投资目标、财务状况或需要。投资者应考虑本报告中的任何意见或建议是否符合其特定状况。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。