坚持长期主义与学会择时并不冲突

原标题:坚持长期主义与学会择时并不冲突来源:基金那点事儿

许多基民在初入场时都听过这样的话,如“做时间的朋友”“坚持长期主义”。不少基金管理人都在贯彻长期投资理念,做好提前布局。历史也验证了长期主义——持有期越长,获得正收益的概率和投资收益往往就越高。

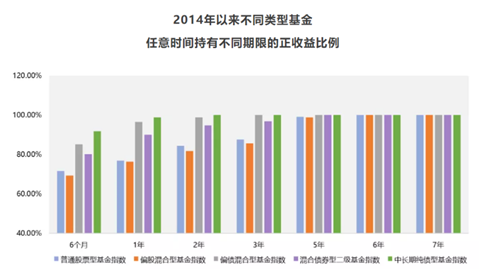

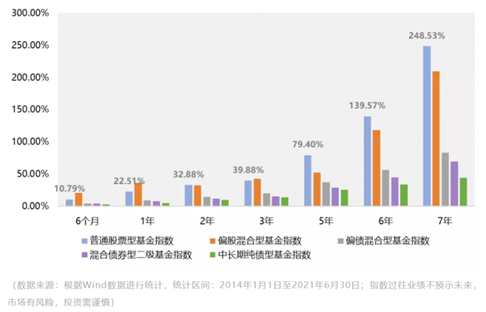

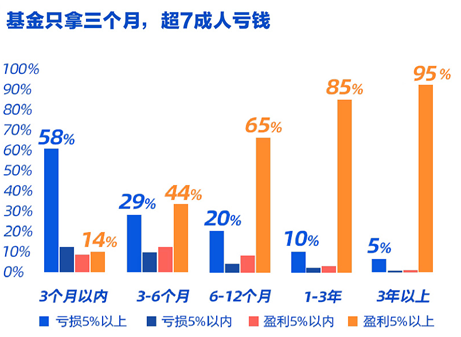

从数据上看,对于不同类型的基金而言,确实是持有期越长,获得正收益率与高平均收益率的概率越高。比如在2014年1月1日-2021年6月30日,持有普通股票型、偏股混合型等主动权益类基金指数三年,正收益比例超过85%,平均收益率超过39%;如果持有时间延长至六年,正收益比例达到100%,平均收益率超过118%。如果仅持有基金3个月,超7成投资人亏钱;而若持有3年以上,则是95%的投资人盈利5%以上。不难发现,基金持有时间越长,获得正收益率的概率越高,期间的平均收益率越高。

为什么要坚持长期主义呢?原因在于,许多基民都高估了个人预测市场的能力。散户们跟风入场,迎合市场情绪,企图做短线赚快钱。然而,往往只有关注价值、长期坚持有潜力的优质基金,才能守来回报上涨的浪潮。

当然,不是所有的基金都是适合长期持有,买基在坚持长期主义的同时也需要市场择时,并非“躺平”即可。在买入基金准备长期持有之前,需要明确该基金产品所处板块行业是否具备周期性。周期行业受经济周期影响比较大,在周期内买入,则可能需要等到一轮周期后才能全身而退。

想要入手基金后完全“躺平”,也需要避开长期业绩差的基金。选择一个舒服的躺平姿势,则需要避开在成立时间足够长的情况下净值走势向下的基金,或者是经由调仓仍长期落后的基金。

此外,当基金产品的管理者出现变动时也需要我们对手中的产品进行再考量。基金经理人的变动可能带来投资策略的改变,进而促使产品的整体风格变化,由此可能不符合投资者的需求,违背了“初心”,这个时候就要求投资者学会拿得起、放得下。

长期主义并不意味着入场后闭眼躺平,而是交付对基金管理人的信任,在牛熊间穿梭兑现产品价值。同时,不仅仅是管理人需要择时,投资人也要学会择时——即避开周期行业主题型基金与长期业绩不佳的基金,也要注意持有过程中基金管理人与调仓的变动。因此,坚持长期主义与择时并不冲突,既要会在市场声音嘈杂之下冷静应对,又要学会擦亮双眼、及时止损。

风险提示:本材料仅供参考,不构成任何投资建议,不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。我国基金运作时间较短,不能反映股市发展的所有阶段。投资者在进行投资前请仔细阅读基金的《基金合同》、《招募说明书》、《基金产品资料概要》等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。市场有风险,投资需谨慎。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。