国泰基金程洲:大匠试玉用干将,中军制高有余兵

来源:点拾投资

程洲具有很强的独立思考能力,不会人云亦云,他并不像其他基金经理那样看好“核心资产”,认为再好的公司,也必须要有合理定价。他的组合,也和市场上大部分基金经理的重合度较低,并且经常能挖掘底部的冷门股。他的投资框架带有一些逆向,但又不落入“价值陷阱”。在过去2年每年都排名市场前20%分位之后,今年程洲依然在全市场前20%分位(数据来源:天天基金;数据截止:2021年8月23日)。

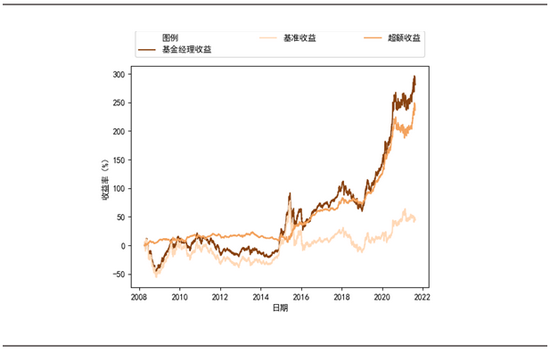

图表:基金经理职业生涯曲线

数据来源:wind,基煜研究;基准指数选取中证800指数(000906.SH);数据截止日:20210819

过去两年,我们每一年都会和程洲做一次深度访谈《国泰程洲:A股市场稀缺的长跑选手》《国泰基金程洲:具有大局观的逆向投资者》,每一次既能温故知新,又有新的收获。程洲的投资框架中,有一点不变的核心思维:相信周期和均值回归的规律。他经常用常识来看待“均值回归”,一个股票涨太多了,一定无法摆脱“地心引力”。他很少去追高景气趋势的股票,即便像大家都看好的高端白酒,程洲也看到了中长期的基本面风险(人口结构)。如果说变化,程洲相比过去几年更看重行业的中长期景气,有些行业可能再也没有机会了,尽量在能保持景气的方向中,找到估值和业绩性价比更好的公司。

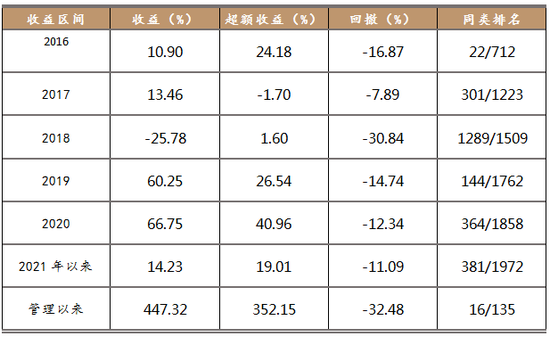

图表:国泰聚信价值历年收益和排名

数据来源:wind,基煜研究;数据截止日:20210820;基准指数:中证800指数

在市场出现严重分化的今年,对于程洲这样的均衡型选手提出了更高的考验。程洲认为,从性价比角度出发,中小市值公司明显好于大市值的白马龙头,这里面能找到一批具有几年的成长性,现金流健康,估值也合理的公司。用他的原话说,“我喜欢买打折的股票,核心资产一定是溢价的,贵的东西我基本上是没有的”。在一些特别好的赛道中,程洲也不太买“核心资产”。比如说电动车行业,程洲重仓的是上游锂资源自主可控和下游整车龙头。

生活中的程洲,很有分寸感,做事也循规蹈矩不出格。他热爱投资,也懂得平衡生活和工作,业余时间我们也会一起喝喝啤酒。作为认识程洲多年的好朋友,我也是他产品的持有人之一。我认为,程洲属于70后基金经理中,比较善于“与时俱进”的。这和他客观的性格有关,对任何问题不过于偏激,更多愿意倾听不同的声音。他的投资框架早就完整成熟,但也会伴随着市场的特征,适度做优化。资本市场就像一个生物体系,只有不断适应变化的环境,才能不断生存下来。

以下,我们先分享一些来自程洲的投资“金句”:

1.我认为,所有的东西,都要有价格,世界上没有无价之宝

2.今年小市值股票是明显跑赢大市值股票的,国证2000的年内涨幅17%,远远好于沪深300的表现

3.我对于大股票和小股票是没有偏好的,谁的性价比更高,我就买谁

4.现在大家对景气度反应太快,在持仓公司短期业绩不好的时候,还是要做一些持仓调整

5.如果一个公司能提供25%到30%的年化收益率,下行的风险不大,我就会纳入到组合中。一旦这个股票涨得比较多,预期收益率下降了,我也会做一些减持

6.一旦白酒的价格涨不动了,就要开始去社会库存。我个人觉得,未来2到3年,白酒行业大概率没什么可看的

7.新能源车的电池龙头,我承认未来利润能做到1000亿,但那时候估值可能就是15倍,对应1.5万亿的市值,和今天的市值差别不大

8.我喜欢买打折的股票,核心资产一定是溢价的,贵的东西我基本上是没有的

9.我对于公告里面有融资需求的公司,会特别关心

10.我觉得明年投资的胜负手,就是找到这些传统行业龙头进入高景气行业的机会,以后新能源行业的玩家可能和今天不同

再好的东西,也要价格匹配

朱昂:要不先聊聊过去一年的投资感悟,以及自己的一些进步吧?

程洲过去一年最大的变化就是市场分化严重,行业和行业之间严重分化,行业内部的分化也很严重。市场上做赛道投资的基金比较多,对于我们这些均衡风格的基金经理,会有一些压力。但是拉长一些时间看,赛道投资的波动太大,均衡投资应该不会有太大问题。

现在大家的选股理念,对景气度要求越来越高,给予景气度的权重比过去要高很多。以前选股,还看绝对价值、分红率、股息率等指标,这种投资方式现在就比较困难了。市场对景气度那么重视,也有一定的合理性。在经济增速向下的过程中,很多行业确实不行了,进入衰退阶段。以前GDP增速很快,所有行业表现都很好,大家都能轮得到,无非是时间早晚的区别。现在行业和行业的分化很严重,有些行业就是不景气了,有些行业的景气度确实比较高。赛道投资有其合理性,关键是给什么价格。我认为,所有的东西,都要有价格,世界上没有无价之宝。

如果说有什么进步的话,现在的市场对抗压能力要求比较高。我记得今年1月份,市场还是以大为美,我组合里面的股票市值都偏小,没有什么核心资产,导致那个阶段压力比较大。身边的人都在买大市值的核心资产,只有自己在坚持投资非核心资产。回头看,春节后市场风格开始转变,今年小市值股票是明显跑赢大市值股票的,国证2000的年内涨幅17%,远远好于沪深300的表现。这意味着在国证2000指数中,表现最好的前500个股票,涨幅在40%到50%之间。

今年如果投资组合不在主赛道里面,投资的压力就会很大。市场变得比过去更加极致了,但是做投资不能随意跟风,否则收益率会很平庸。

我的投资方法不会有什么变化,我对于大股票和小股票是没有偏好的,谁的性价比更高,我就买谁。2017年之前,我的组合以大市值股票为主,这些股票当时性价比很高。2018年之后,我的组合以小市值股票为主。

另一个变化是,现在挖掘到好公司之后,下手要足够快。市场的机构投资者越来越多,有效性比以前更高,股价被认可之后的兑现速度更快了。一旦大家开始认可一个公司,股价很快就会起来。过去我的交易习惯偏逆向投资,看好的股票跌下来我才买。现在看好的股票如果起来,第一根阳线也要敢追。许多股票预期收益率也就20%到30%,连续涨几天,收益空间马上就没了。如果看好一个公司,一定要买到量才有意义,所以我在交易上比过去下手更快一些。

结合这两个变化,我在公司内部总结会中说过,原来对短期业绩波动的容忍度很高,买的公司短期2个季度业绩不太好,也不需要做交易。现在大家对景气度反映太快,在持仓公司短期业绩不好的时候,还是要做一些持仓调整。业绩持续好的公司,我会一直拿着。但有些公司业绩改善要2到3个季度才能实现,这时候一直扛着就不是特别好。

组合不能有太多看太远的品种,有时候也要对自己好一些,不能组合里面都是逆向品种。我的组合还是不看风格,只看公司的业绩。市场上还是能找到一批年化回报率在20%到30%的品种。

底部买入被忽视的公司

朱昂:今年市场分化严重,你今年业绩还排名市场前20%,能否谈谈背后的原因?

程洲今年我组合里面的股票也有分化,有重仓股跌40%的,也有涨一倍的。我觉得自己在一些研究上,还是走在了市场前面。比如说我的第一大重仓股,是一个和锂资源相关的公司。我很早就发现国内锂资源的自主可控很重要,不能像钢铁那样,把上游资源全部依托在进口。目前国内盐湖提锂的资源,还有80%到90%依托外部进口,这样的状态,肯定会被老外卡脖子的。我买的时候,是这个公司唯一的机构投资者股东。当时股价只有9块钱,现在涨了一倍多了。这个公司是有业绩的,现在市场炒作的许多盐湖提锂公司,盐湖都在无人区,连路和电都没有,短期是不可能出产量的。

我经常能自下而上选到一些大家关注度比较小的公司,这些公司浮盈很大,对我组合带来了比较大的正贡献。也有一些失败的投资,比如受损人民币汇率波动和原材料涨价的公司,今年压力就很大。对于这类公司,我也会有一些动作,也做了一些减持,不是看好一个公司就一直拿着。

举一个例子,有一个原料药的龙头企业,我们今年在30左右做了比较大的减持,现在这个公司只有17。当然,如果这个公司当时全部卖掉,能减少很多损失。总的来说,今年新买的股票比较成功,老的股票处理不是很好。

今年市场虽然有些波动,风格也在变好,但我们整体组合比较均衡,热门赛道也有一些布局,但没有去“冲浪”,一旦“冲浪”错了,也很被动。我的操作上,追涨杀跌比较少,老基金经理一般不做这样的动作。

开句玩笑,今年我最差的一笔投资是今年的一个大牛股。这个公司的一季报我是前十大机构股东之一,赚了50%我就兑现收益率,没想到卖完之后涨了5倍。

朱昂:去年访谈的时候,你说规模变大后,会拿出一部分仓位参与定增,享受锁定流动性带来的折价,这方面过去一年有践行吗?

程洲这一块,也给我们今年贡献了不错的收益。今年年初的时候,定增市场还比较冷门,有些公司我是以很低的价格拿到的。比如说有一个公司,我拿定增价的时候只有8块,最高的时候股价到了70块。还有一些公司,行业不错,通过定增能拿到比较低的价格。

现在定增市场又太热了,有些股票定增价几乎没有什么折扣,我组合中定增的仓位又降下来了,等待比较好的参与时机。

朱昂:过去一年,组合管理上是怎么调整的?

程洲组合管理的方式没有什么变化,我对组合的调整,都是自下而上出发做调整。如果一个公司能提供25%到30%的年化收益率,下行的风险不大,我就会纳入到组合中。一旦这个股票涨得比较多,预期收益率下降了,我也会做一些减持。

比如说前面提到的那个重仓股,我底部买了8个亿,股价涨了一倍多之后,我就降到了6个亿,等于持有的都是利润。有些公司预期收益率没变,那么我就不做替换。整个重仓股替换的数量不多,在2到3个之间。

我的腰部组合有些变化,这里面有不少来自定增和大宗,也有一些观察仓的股票。观察仓需要一段时间,才会变成重仓。我组合里面整体股票数量不多,规模小的基金在30个左右,规模大的基金在40个左右。但我前十大的集中度也不会特别高。

核心资产的估值过高,组合没有过多主流公司

朱昂:许多基金经理都看好核心资产,但我们去年访谈你就不看好核心资产,确实今年核心资产也调整了不少,能再谈谈为什么不看好吗?

程洲首先,我不会因为大家都说好,我就觉得好。包括现在电动车大家都看好某电池龙头,我就一股没有,买的是一家整车龙头。我认为这家公司未来3到5年市值一定会超过这家电池龙头,要么是前者跌下来,要么是后者涨上去。像公募基金重仓的某高端白酒龙头,我的持仓都很少了。

以白酒为例,我觉得大家不能对一个股票偶像化。白酒这个行业从数据来看很清晰,过去两年的消费量都是负增长的,行业的收入增长在3%到5%之间,意味着行业增长就是靠提价。需求量整体出现稳定下滑的特点,这也和人口老龄化的趋势符合,年龄大了,肯定喝酒越来越少。

在这样一个需求稳定下降的行业中,我们并没有看到供给收缩,反而是在扩张。许多曾经快死掉的白酒品牌,现在都冒出来了。这在其他消费品行业,基本上是不可能出现的。中国白酒行业呈现的特点是供给增加,需求稳定,这是不符合常识的。唯一的解释是,社会库存太大了,吸纳了很多存货。但是渠道屯的社会库存,一定有上限的。我春节的时候去青浦Costco,这里面卖的某次高端白酒品牌,都是2018年生产的。这个Costco是新开的,只能说明是经销商屯的库存卖给他们。

我很喜欢看白酒的生产日期,从中反映社会库存到底有多大。唯一比较好的就是某高端白酒,毕竟具有一定的金融属性。其他白酒是没有金融属性的,不会越放价值越高。一旦白酒的价格涨不动了,就要开始去社会库存。我个人觉得,未来2到3年,白酒行业大概率没什么可看的。而且白酒绝对不会因为价格跌了,大家去多喝。我们已经看到了白酒龙头企业开始下调盈利预期,这可能是刚刚开始。

还有那个新能源车的电池龙头,我承认未来利润能做到1000亿,但那时候估值可能就是15倍,对应1.5万亿的市值,和今天的市值差别不大。到了2030,中国电动车渗透率可能有60%以上了,那时候就是叫汽车,不叫新能源车了,不是什么新兴产业,也不能给高估值。

朱昂:我看其他核心资产你基本上也没有,所以你组合和市场上大部分基金的重合度是比较低的?

程洲核心资产肯定是买的人很多,买的人多了就很贵了,我的组合和市场重合度确实比较低。我选股,还是希望找性价比好的公司。很长一段时间,我都不知道居然有一个“茅指数”,有一天打开一看,成分股没几个是我的持仓。包括现在的“宁组合”,我的持仓也没有多少在里面。

我喜欢买打折的股票,核心资产一定是溢价的,贵的东西我基本上是没有的。举个例子,某电动车隔膜龙头,我是股价在70元的时候通过定增拿的,那时候没人要,现在估值太贵了。整个中游我觉得都估值太高了,市场讲量价齐升,长期看,只有量的逻辑,价格肯定要跌的,只是简单的加工业。我们看燃油车最赚钱的公司,要么靠品牌,要么靠技术。中游制造,品牌技术都是不沾。十年后,电动车的产业格局也会和今天的汽车类似,要有品牌或者技术才能赚大钱。

像我买的那家整车公司,品牌是自己的,技术也是有专利的,有可能成为电动车终局的赢家。这个公司去年是我的第一大重仓,今年仓位降下来了。新能源车产业链,我就买两头:上游的资源,下游的整车。

朱昂:上次访谈,你很看好原料药,这个观点有变化吗?

程洲从我的前十大重仓股能看到,几家原料药企业依然在我的组合中。原料药是一个长逻辑,由于行业监管的变化,带来系统性价值重估的过程。过去的原料药企业,随着中国的产业升级,中国的原料药企业也会沿着这个产业链升级。大家都给CDMO企业高估值,原料药企业低估值,其实原料药企业做CDMO才有优势。而且,这些原料药企业的估值便宜超过一半。

短期这些公司业绩有些波动,加上人民币汇率的影响,上半年表现不是很好。不过,接下来业绩会逐渐好起来,最近一些公司已经有些表现,说明市场也在寻找被低估的品种。我觉得只要公司好,业绩增长快,估值又比较低,就一定会有人买。

朱昂:每次和你聊,都发现不少股票的底部是你买出来的,你如何能持续找到底部品种的公司?

程洲我对于公告里面有融资需求的公司,会特别关心。一个公司要发展,就需要融资,融资要拿到批文,一定要有项目。这说明,公司肯定有业绩增长的动力。另一个是通过财务报表进行分析,对于被市场低估的公司,进行财报的分析。第三个是靠国泰基金内部投研团队的支持,光靠自己单打独斗肯定是不行的。最后,我找公司的时候,也会带一些自上而下思路。比如说我要找新能源行业的股票,这样寻找范围就变窄了。

举个例子,当时我通过定增买入那家隔膜的龙头,公司要融资就是为了发力新能源车,而且所处的赛道也很好。像另一家原料药公司,在2015年的时候,就看到大股东用8块钱拿了定增,而当时股价只有7块。我就觉得很奇怪,还专门和公司管理层见了一次。聊完之后,我就一直拿着,至今有6年时间了。

每天晚上浏览这些公告也不用花很多时间,经常能给带来投资上的蛛丝马迹。我们发现一个公司,要花比较多的时间,那么买入后也希望持有周期长一些。

关注正在进入新兴领域的传统巨头

朱昂:接下来还有什么看好的方向?

程洲今年下半年经济增长肯定还有压力,所在业绩能保持增长的公司,会有很高的稀缺性。目前业绩能保持增长的公司,基本上在高估值的新能源、半导体和军工赛道里面,这些公司涨太多,估值也很贵,比较难参与。

但是,我看到一些传统行业的巨头在进入新能源这个行业,可能5年后,新能源车的销售体量能到1500万辆,对于这些传统巨头来说,有着足够的空间。他们可以通过进入新能源赛道,找到第二增长曲线。而且这些企业,都是被证明过很优秀的公司,估值也很低,又有很强的护城河,会成为新能源行业的新玩家。

比如说新能源中的隔膜,也有传统石化巨头旗下的公司在做,半年也有7亿的利润,全年可能实现15亿利润。反过来,某隔膜龙头今年差不多也就是25亿利润,对应2000亿市值。那家石化巨头也就2000亿市值,等于新业务白送给你。像光伏的施工运营,也有传统企业在做,这些公司涨了50%之后,也才1倍PB,还是很便宜。

我觉得明年投资的胜负手,就是找到这些传统行业龙头进入高景气行业的机会,以后新能源行业的玩家可能和今天不同。

朱昂:你最早是看宏观策略的,如何展望未来的市场?

程洲我觉得随着中国经济体量越来越大,宏观经济的波动在收窄。就像一个人,小孩的时候情绪波动很大,到成年了情绪就比较稳定了。我记得2008和2009年的时候,一会儿放松,一会儿又全面收紧,调控的动作也很大。现在顶层的调控手段也越来越高明。我觉得宏观策略的价值在下降,更多是在分化的行业内外找投资机会。比如说现在券商涨,也不是像当年所有券商都涨,而是旗下持股基金公司的券商在涨。

朱昂:开头你提到今年1月业绩也有压力,你有压力的时候,如何抗压?

程洲业绩方面的压力其实还好,公司内部对短期业绩也比较包容,更注重考核长期业绩=。整个国泰基金比较鼓励基金经理发挥各自的特长。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。