【中加观市】四季度股市观点:风格切换预期增强,看好大消费、医药生物和大金融

原标题:【中加观市】四季度股市观点:风格切换预期增强,看好大消费、医药生物和大金融来源:中加基金

在剧烈波动中,A股结束了三季度的征程。今年三季度,沪指冲高回落后震荡下行,全季微跌0.64%,报3568.17点。价值股继续调整,代表指数沪深300全季下跌6.85%,中小盘股票表现相对较好,中证500上涨4.34%,中证1000涨幅达4.54%。

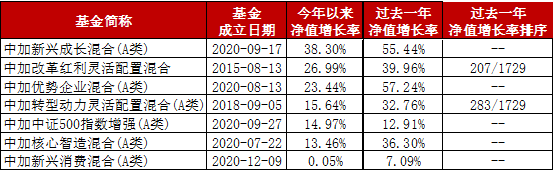

震荡行情中,中加基金旗下成立满半年的权益类基金前三季度全部取得正收益,且中长跑业绩优异:

中加股票投资能力获海通证券五年五星评级(截至2021年7月30日);

中加新兴成长混合A今年以来净值增长38.3%,近一年净值增长55.44%;

中加改革红利今年以来净值增长26.99%,近一年净值增长率39.96%,同类排名前12%(207/1729);

中加优势企业混合A今年以来净值增长23.44%,近一年净值增长57.24%;

中加转型动力A今年以来净值增长15.64%,过去一年净值增长32.76%,同类排名前17%(283/1729);

中加核心智造A今年以来净值增长13.46%,近一年净值增长36.3%;

中加中证500指数增强A今年以来净值增长14.97%,跑赢业绩比较基准5.83个百分点,超越中证500指数3.4个百分点。

(以上基金业绩数据来自中加基金官网,排名来自海通证券,业绩基准数据来自同花顺iFunD,数据截至2021年9月30日)

表:中加部分权益基金业绩一览

数据来源:基金成立日期、净值增长率来自中加基金官网,排序来自海通证券,截至2021年9月30日

展望四季度,中加基金权益投资团队预计,大宗商品价格仍将居高不下,市场偏震荡,如果没有更多流动性支持,板块轮动的结构性行情仍将延续,业绩稳定性和价值属性更强的板块,如大消费、医药生物、大金融行业等或将迎来机会,需做好风格平衡,把握高业绩稳定性标的。

2021

三季度权益市场回顾

今年三季度国内和海外宏观环境一般,经济增速持续下行,流动性虽然并未收紧,但也未见更多宽松迹象,叠加大宗商品不断涨价引发政府“两限”举措,拉闸限电愈演愈烈,A股市场整体震荡。指数方面,中证500表现亮眼,其他权重指数表现较弱,整体市场风格更偏向中小盘成长。

在经济增速下行、供给降低、需求增加三大因素共同作用下,煤炭、钢铁、有色金属等周期、资源类行业成为了A股三季度的“明星”,涨幅位居市场前列。

流动性方面,全季度LPR利率和MLF利率均保持不变。9月底,央行提前开始跨季流动性维稳操作,公开市场连续三日保持1200亿元的逆回购操作规模,月底银行间市场资金面进一步转好,保障顺利跨季,除此之外央行并无更多的流动性实质支持,国庆节后又面临大额资金到期,目前市场对四季度再次降准预期上升,后续仍需关注央行操作态度。

2021

四季度权益市场展望

在疫情反复,大宗商品价格不断上涨,前期美国流动性泛滥的背景下,中加基金权益投资团队预计,中国经济增速或持续下行,且在国外产能逐渐恢复和国内“两限”措施的影响下,中国制造业出口订单预计也会下行。

在大宗商品不断涨价的背景下,资源类股票今年前三季度积累了巨大涨幅,随着政府“两限”措施的快速推进和政策打压、基金调仓等因素,资源板块内的博弈资金已经出现松动,风格切换预期不断增强。

在上游原材料价格居高不下的背景下,业绩稳定性和价值属性更强的板块和公司(如大消费,医药生物,大金融行业)或将迎来机会,这些板块中的很多优质个股的估值已经经过了不小的调整,趋近合理。

2021

四季度看好的方向

基于上述判断,中加权益投资团队认为四季度可适当关注以下三条投资主线:

一是科技板块。新兴产业尤其是先进制造业对于我国经济增速的提高有着举足轻重的作用,而国产替代和自主可控仍将是我国科技发展的目标,如电子、计算机、通信及高端装备制造等相关子行业及公司,政策对于这些子行业的支持仍将持续。

二是碳中和相关标的。我国政府一再表示要在碳中和、碳达峰上加大力度,为世界做出表率,节能环保,新能源、电力等板块三季度表现亮眼,预计碳中和主题将成为中长期主线之一。

三是核心资产中的高业绩稳定性、高成长标的。消费医药等板块中的很多优质个股的估值已经历不小的调整,趋近合理,从业绩、估值和市场表现来看已具投资价值。

注释:中加新兴成长A成立于2020年9月17日,成立以来累计净值增长率55.42%,同期业绩比较基准收益率8.71%。中加优势企业A、中加新兴消费A分别成立于2020年8月13日、2020年12月9日,成立以来累计净值增长率分别为54.68%、7.09%,同期业绩比较基准收益率分别为3.99%、-3.64%。中加改革红利混合成立于2015年8月13日,成立以来累计净值增长率、同期业绩比较基准分别为87.18%、28.23%;2015年度、2016年度、2017年度、2018年度、2019年度、2020年度、2021年上半年净值增长率分别为6.65%/-0.44%/2.44%/-26.45%/34.11%/37.39%/26.71%,同期业绩比较基准增长率为-3.23%/-5.60%/12.81%/-12.92%/23.09%/17.63%/1.26%。中加转型动力A成立于2018年9月5日,成立以来累计净值增长率149.81%,同期业绩比较基准收益率29.73%;2018年度、2019年度、2020年度、2021年上半年净值增长率分别为1.71%、32.84%、59.88%、11.25%,同期业绩比较基准收益率为-5.09%、21.41%、16.22%、0.49%。中加核心智造A成立于2020年7月22日,成立以来累计净值增长率、同期业绩比较基准收益率分别为38.00%、6.03%;成立至2020年底、2021年上半年净值增长率分别为21.63%、7%,同期业绩比较基准收益率分别为-1.36%、5.67%。中加中证500指数增强A成立于2020年9月27日,成立以来累计净值增长率、同期业绩比较基准收益率分别为12.96%、13.25%。以上基金净值增长率来自定期报告或经托管行复核后的净值计算得出,业绩比较基准来自Wind,数据截至2021年9月30日。

风险提示:基金有风险,投资需谨慎。本公司投资观点的内容是公司对当时的证券市场情况进行研究的结果,并不构成对任何机构和个人投资的建议,我国基金运作时间较短,不能反映市场发展的所有阶段,产品收益受股市、债市等影响可能会有波动风险,敬请投资者注意。管理人目前给予中加改革红利、中加核心智造、中加优势企业、中加新兴成长、中加中证500指数增强的风险等级为中高风险;给予中加转型动力、中加新兴消费的风险等级为中风险。中加核心智造、中加优势企业、中加新兴成长、中加新兴消费除了投资A股外,还可根据法律法规规定投资港股通标的股票,但不必然投资港股。除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金因投资港股通标的股票还面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险,包括港股市场股价波动较大的风险(港股市场实行T+0回转交易,且对个股不设涨跌幅限制,港股股价可能表现出比A股更为剧烈的股价波动)、汇率风险(汇率波动可能对基金的投资收益造成损失)、港股通机制下交易日不连贯可能带来的风险(在内地开市香港休市的情形下,港股通不能正常交易,港股不能及时卖出,可能带来一定的流动性风险)等。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,投资人在进行投资决策前,请仔细阅读基金的《基金合同》和《招募说明书》等法律文件,并选择适合自身风险承受能力的投资品种进行投资。投资者进行投资时,应严格遵守反洗钱相关法律的规定,切实履行反洗钱义务。中国证监会的注册并不代表中国证监会对该基金的风险和收益作出实质性判断、推荐或保证。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。