Fund Talk | 什么样的基金才是好基金?

话说在写了这么多基金经理之后,有时候我也会思考一个问题,那就是:到底什么样的基金才是所谓的“好”基金呢?

有人可能会说:这简单啊,长期业绩好的基金经理管理的基金就是好基金呗。

不得不说这个结论有一定的正确性:从评判基金经理的角度来看,长期业绩好的基金经理当然是好基金经理,那他所管理的基金长期来看也自然是好基金(是不是突然有种投资变得很简单的感觉呢)。

只不过,无数鲜活的事实早已证明,对于很多小伙伴来说,好基金还不一定就是赚钱的基金,那不赚钱的基金还是好基金么?

我思考了好几秒钟之后,得出一个结论:对于普通投资者而言,能让人赚钱的基金才是好基金,或者更确切一点来说,能让大多数人赚钱的基金才是好基金。所以现在的问题就变成了:什么样的基金才是能让人赚钱的(好)基金?

就这个问题,我觉得至少需要分成两部分来探讨。

第一部分,也就是传统上对好基金的评判标准,我稍稍改进一下,我认为首先基金必须在业绩上能屡创新高。

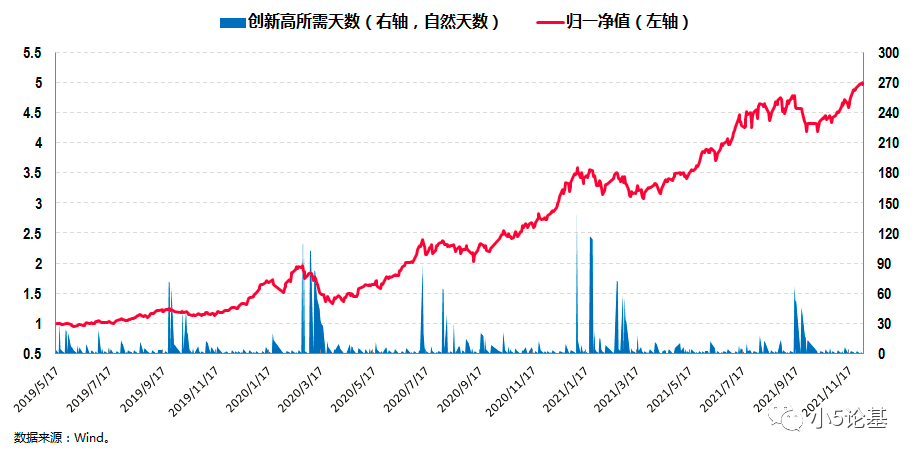

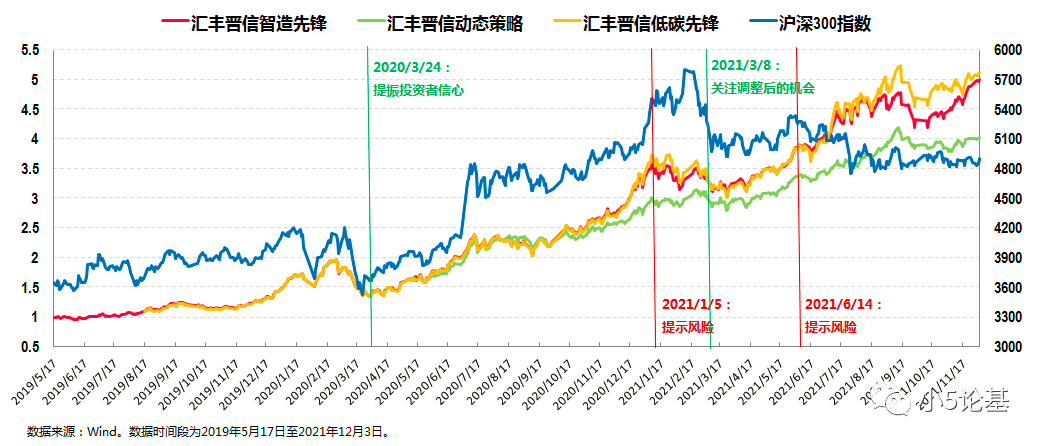

比如像下图这样的:

从上图中我们可以看到,2019年5月17日至今(截至2021年12月3日,下同)的这段时期内,图中所示的基金基本诠释了什么叫做屡创新高:

一方面红色曲线所示的基金净值本身在不断地突破新高;而另一方面即便短期有调整,基金也能较快地再创新高:蓝色柱状图显示基金在上述区间内三个月内创新高的概率高达98.87%,最长一次创新高的天数也“仅”为138天(4个半月左右)。

屡创新高的好处非常明显,只要基金在不断地创新高,或者能很快地再创新高,那不管何人何时买入,赚钱的概率都较大。

这里我也不卖关子,上面的这只基金是陆彬管理的汇丰晋信智造先锋,2019年5月17日正是他接手管理这只基金的时点。

有人可能会质疑上述时段不够长,确实不算长,不过我可以告诉大家能在2019年5月17日至今(截至2021年12月3日,下同)的这段时期屡创新高的主动型基金其实并不多,特别是今年以来要屡创新高难度极大。

有人可能还会质疑这只基金是一只行业主题基金,今年正好这个行业业绩比较好。谁说不是呢,我记得我之前就是把这只基金当做新能源主题基金来投资的。

当然了,确切来说这只基金并不是新能源主题基金,其对标的业绩比较基准为“中证装备产业指数*90%+同业存款利率(税后)*10%”,“智造”显然并仅不限于新能源。

而真正对标新能源主题的其实是汇丰晋信低碳先锋,这是另一只由陆彬管理的行业主题基金,其对标的业绩比较基准为“中证环保指数*90%+同业存款利率(税后)*10%”。并且,这同样是一只屡创新高的基金。如果以上两只屡创新高的基金(因为是行业主题基金)还不能说明问题的话,那我们有必要再来看下他管理的一只全行业投资基金——汇丰晋信动态策略。

这只基金对标的业绩比较基准为“50%×MSCI中国A股指数收益率+50%×中债新综合指数收益率(全价)”,MSCI中国A股指数我之前介绍过,类似沪深300指数。

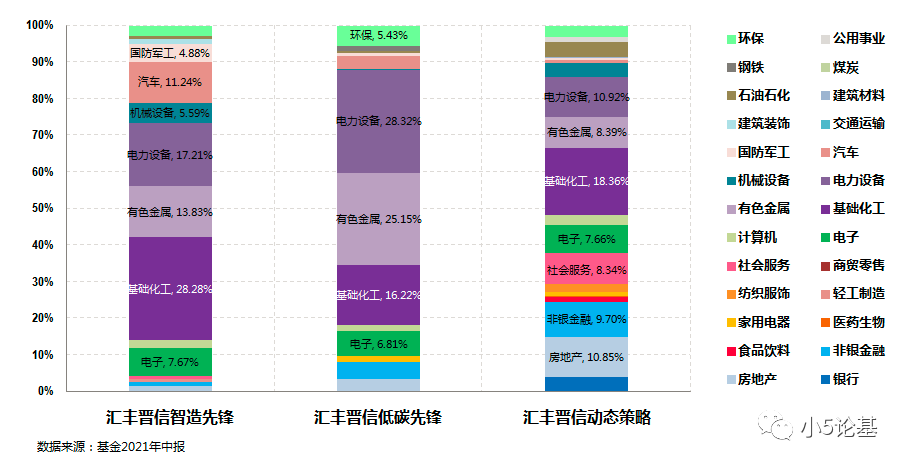

我再给大家看一个行业配置情况对比图做个确定:

从上图中我们可以看出:

其一,智造先锋和低碳先锋因为对投资主题的限制,在行业上是相对比较集中的,但是两者依然有种“大同小异”的既视感:

一方面共同重仓了电力设备、有色金属、基础化工等几大行业,另一方面重仓行业的权重比例并不完全一样,同时其他行业上的配置会更突出两者的主题特性,比如智造先锋的汽车、过程军工、机械设备等,低碳先锋的环保等。

从收益率上来看,继去年取得好业绩之后,今年以来(截至2021年12月3日,下同)智造先锋取得了49.45%的收益率,低碳先锋则取得了49.94%的收益率

其二,动态策略则“坐实”了其全行业投资的属性,基金在金融地产、消费、科技、周期和制造五大领域均有涉及,整体行业配置上则既分散又相对均衡。

如果大家有兴趣看下动态策略2021年三季报的前十大重仓的话,一定会对其今年以来取得41.60%这个不输智造先锋和低碳先锋的收益率发出“我不理解,但我大为震撼”的感叹:其第一大重仓和第四大重仓分别是地产股万科和保利,第三个重仓和第五大重仓则分别是保险股太保和平安。

结合之前他的工作履历我们也可以看出,陆彬因为研究员期间主要聚焦在中游制造业,因此大制造(电力设备、新能源、机械、军工和电力环保)和大周期(石化、煤炭、有色、钢铁)自然是他最擅长的,但身为公司研究总监且工作极为勤奋的他早已在投研实践中拓展出新的能力圈,比如以TMT为代表的科技成长股和以银保证地为代表的价值股等。而其投资风格也逐渐形成了:自上而下和自下而上相结合,偏好周期和成长,以均衡为导向适应市场风格做轮动,同时还重视估值因子,力求选出高盈利下具有相对低估值属性的投资标的,重点挖掘持续成长特性突出的优质上市公司。

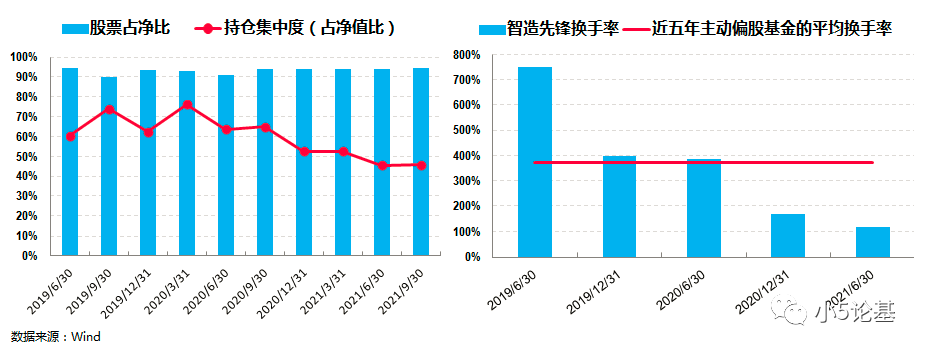

另外随着投研经验的丰富以及管理规模的增大,他的投资风格也在日益稳定,投资框架也在日益成熟,这一点从其不断降低的换手率和日益分散的持仓集中度中就可见一斑(以管理时段最长的智造先锋为例):

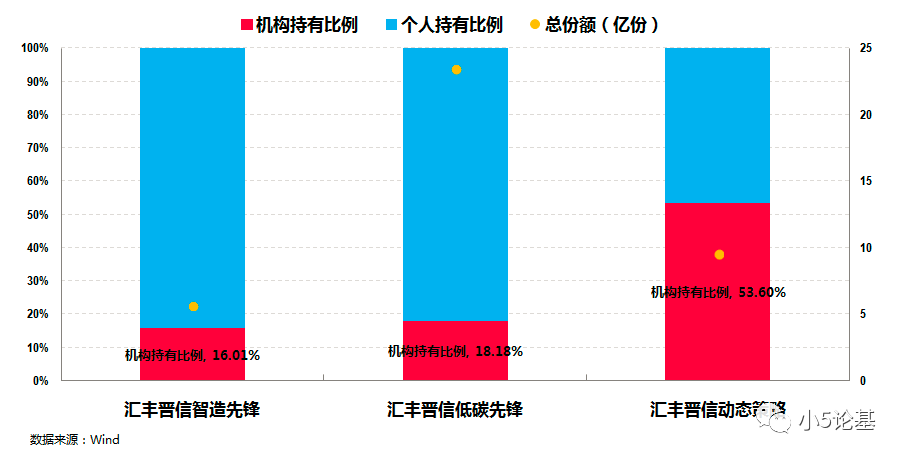

话说这部分最后我还可以告诉大家一个小秘密,机构持有了很多份额陆彬的基金,但持有绝对份额最多的既不是总份额最多的低碳先锋,也不是之前我买过的智造先锋,而是全行业投资的动态策略:

如果说第一部分更多是从基金经理的角度出发、主要在证明基金经理厉害的话,那么第二部分则更多是从普通投资者的角度出发。因为厉害的基金经理管理的“好”基金依然还需要投资者敢于持有:不仅要敢于长期持有,还要敢于重仓(或者较重仓位)持有。

那什么样的基金会让人敢于持有呢?

这就是第二部分我们要讨论的:(管理基金的)基金经理必须要能给人以充分的信任感。

那什么样的基金经理会给人以信任感呢?

我从上面讲到的陆彬身上就看到了一些这方面的特质:

比如客户至上的价值观。他公开访谈中说过的一句话让我印象深刻:我是真的像珍惜妈妈的退休金那样对待客户的每一分本金。再比如对普通投资者的理解。他说他非常理解那些在市场调整中质疑自己的人,因为投资人的每一分钱都来之不易,一旦出现亏损,有情绪是很自然的事情。正因为如此,他更希望自己能服务好普通投资者,替他们管好钱。这既是他的初心,也是他热爱投资和勤奋工作的源泉。再再比如他还是个非常愿意沟通的基金经理。不论市场涨跌,他都愿意把自己的想法及时地传递给投资者。光是从2020年至今,陆彬给投资人写的信就有十几二十封。

以上所列举的这些我估计很多人都没有太大感觉,包括写信,这年头谁还不会写个信啊,不过我在看完了所有信之后,不得不说他写的信还真的不太一样:

上图的竖线部分我挑了几封比较有代表性的信:

2020年3月24日,差不多正好是当时因为疫情影响,市场情绪低迷到了极点,相应的市场也正好跌到了最低点,这个时候他连续写信提振投资者的信心:“机会是跌出来的”,“现在就好比是黎明前的至暗时刻”,等等。

今年初的1月5日,当时市场的风格演绎到了极致,他及时提示了风险,我当时就是看了他写的信逐渐开始做持仓风格上的调整,包括逐渐止盈智造先锋(只是我猜到了开头,没猜到他竟然还通过调仓直接把问题也解决了)。

而在市场快速调整了一波之后,他又于今年3月5日发信让大家关注调整后的机会:

在今年6月14日的信中,他则再一次提示了风险,后面市场的调整就不用我说了吧:

这里难能可贵的地方在于:

他写的信从来都不会模棱两可,从来都是观点鲜明。这对于看多了市场那些不置可否、两头通吃的言论简直好了不知道多少倍。

同时,他还会基于自己的判断做出相应的对策。

我想这应该就是传说中真正的充分沟通吧:既告诉你怎么了,又告诉你他会怎么做。

而信任感不就是源自于这一次次的充分沟通,以及那略有些神准的“预测”:这就是专业投资者的实力啊。

话说今年市场震荡,很多小伙伴估计除了疲惫之外还有些迷惘,正好12月2日在汇丰晋信第五届价值论坛上,陆彬对2022年做了一个展望,观点依然鲜明,我们来具体看下:

首先,陆彬认为碳中和已成为新一轮市场的主线,展望2022年宏观环境会对股票市场更加友好,市场的关键词是“价值回归、优质成长”。其次,具体而言,他认为“价值回归”里面优选房地产龙头公司,房地产行业不管是盈利中枢和估值中枢可能都会在2022年迎来重构;“优质成长”包括新能源、TMT、医药等细分赛道。新能源尤其新能源汽车行业,可能在未来几个月里面迎来一次系统性估值中枢上升的投资机会。此外,整个TMT行业估值已经来到了历史低位,在明年宏观经济的背景下,可能会有一次比较明显的机会。

我觉得讲到这里就差不多可以结束了,不知道有没有给大家解到惑呢?

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。