FOF小课堂丨FOF基金适合定投吗?

我们推出“FOF小课堂”之后,引起了大家的兴趣,小伙伴们纷纷留言自己关心的问题。

这不,有位粉丝留言:FOF适合定投么?

真是个好问题!基长马上来解答~

01

在以往的定投文章中,相信大家经常会看到这样的结论:一般来说,波动大的基金更适合定投。

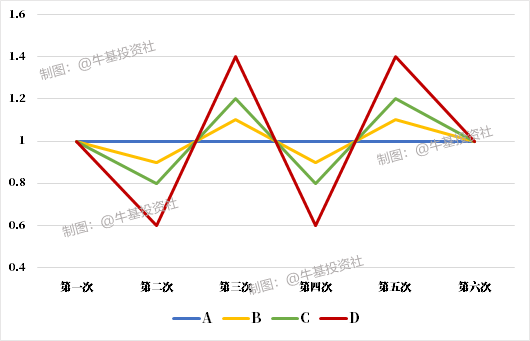

还是老例子,假设现在有A、B、C、D四款基金产品可供我们选择定投,每次定投100元,投资次数都为五次,第六次时选择赎回。

定投过程中,假设四款产品的净值变化如下

从中可以看出,四款产品相同的是起始的净值、最终的净值都是1,不同的是波动率。

上图中,蓝色代表的A产品完全无波动,红色代表的D产品波动最大。

那么,经过四次投资,不考虑分红及费率的影响,我们获得的收益率分别是多少呢?

波动率:A<B<C<D

收益率:A<B<C<D

当然上面只是基于对基金净值的简单假设,实际投资可能和这个差别很大,但从上述案例中可以看出,在起始净值和最终净值一定的情况下,高波动品种平滑成本的效果更好,反而能取得更好的收益。

02

如果按照这个结论,那主打稳健、走势相对平稳的FOF产品显然不符合标准。

数据来源:Wind,统计区间2018/2/22-2021/9/30。上述数据仅为指数表现结果,最终的投资收益结果和所投资的基金有关,可能和指数表现结果存在较大的出入。指数过往表现不代表其未来表现,市场有风险,投资须谨慎。

但非常神奇的是,从国外尤其是美国的经验来看,FOF产品经常被作为定投的对象。

到底怎么回事?是美国人不了解定投的特点吗?还是说我们前面的模拟测算有误?

都不是,且听基长一一道来。

首先,问各位小伙伴一个问题:大家有没有想过,将来退休之后的养老钱从哪里来?

大部分人应该是不假思索地回答:那肯定是每月定期从国家那里领取的养老金啊!

同样的问题,如果让美国人回答,那答案就不一样了。

与我们国家的退休金总额主要靠政府收取的社保来支撑不同,美国更多靠的是企业年金计划(DC计划占绝对地位)和个人退休金计划(即IRA)。

简单来说,企业年金计划就是公司交一部分钱、自己交一部分钱,两部分钱一起存在个人的养老账户里,作为退休后的养老金。

而个人退休金计划就是自己为自己提前储备的养老金。

无论是企业年金计划,还是个人退休金计划,存进个人养老账户里的钱都不是一次性投入的,都是分批次存入的,例如每月发工资的时候就存入一笔。

这其实就是“定投”。

存进去的钱,是类似我们存进银行里面做定存吗?

并不是。

在企业年金计划和个人退休金计划中,每个人对于自己的退休金用来做哪些投资是有自主权的,也就是说自己想投啥就投啥。

而大部分美国人会选择基金,其中又以FOF产品为主。

也就是说,在美国,在年轻的时候通过定投FOF基金为自己退休后的养老生活未雨绸缪,是一件很常见的事情。

03

所以,回到文章一开始的问题:FOF基金适合定投吗?

其实这个问题没办法直接给出一个YES或NO的回答,因为目的不同,答案就不一样。

如果是想要更好地发挥定投分摊成本的效果,那么可能选择高弹性的股票型基金或者混合型基金更为合适;

但如果是追求稳健的长期投资,那定投FOF基金可能是一个不错的选择。

FOF产品基于资产配置的角度,通过遴选业绩优秀的基金,二次分散风险,进一步平滑组合波动。

不过定投跟一次性投资并不是非此即彼的关系,而是可以共存的。

既可以选择一次性投资,也可以选择定投,甚至还可以选择将一部分资金在前期进行一次性投资、在后期分批定投的方式,例如可以在产品发行期一次性买入,在产品封闭运作期结束后可正常申购时选择定投,大家按照自己的实际情况来进行即可。

而恰好广发基金有一只FOF产品——广发悦享一年持有期混合型FOF(代码:014665)将于1月6日起正式发售,想要投资FOF的小伙伴,可以关注起来啦!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。