止损线!大V私募清盘的元凶?

最早的私募是没有止损线的,导致很多私募到期的时候净值非常难看(例如净值跌80-90%经常见),记得2015年新三板火热的时候,望京博格也买了一个投资新三板的私募,产品到期的时候由于新三板市场萎靡不振,净值难以入目! 管理人劝大家展期(展期的意思本来产品到期了,但是要延长产品期限)。望京博格是干过金融产品设计的人,当然不同意展期了。

半年之后产品清盘,望京博格的100万变成了46万,其他(签署展期协议的)投资者的100万变成了7万,因为同不同意展期的话,净值计算方式不同,其中的道理这次就不讲了。说这么多的意思就是,没有止损线的私募有真的有可能把钱亏的一毛不剩。

投资者与销售机构为控制私募基金的风险,通常给私募设置一个止损线,例如0.7元,意思就是产品跌幅一旦超过30%,触发产品清盘机制,把持仓股票全部卖出之后,基金清盘把剩余的钱还给客户。大家都知道亏30%,换一个产品赚50%就能回本;如果亏90%,换一个产品赚九倍才能回本,最近新闻流传的某大V私募清盘的元凶就是止损线。

接着大家会有疑问,这个投资者买了什么导致清盘呢?

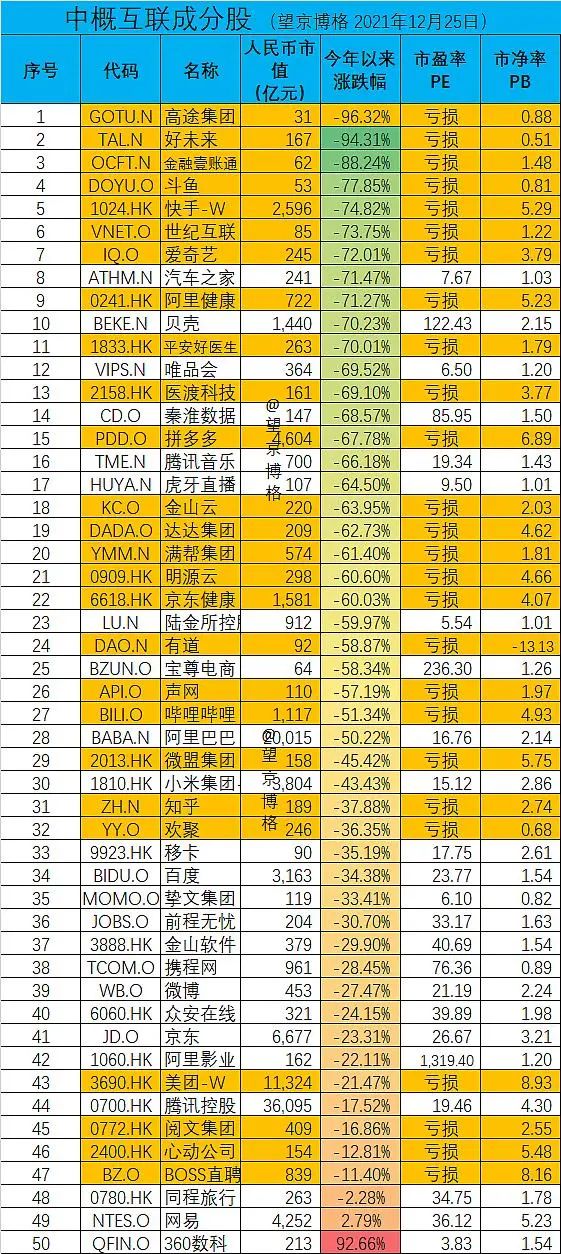

这个在互联网大厂程序员出身的大V,主要投资就是中概互联了,然后看看数据,中概互联的成分股今年以来涨幅:

如果一个基金今年全仓中概股,想亏损不到30%那就太难了。望京博格是绿巨人组合前主理人,绿巨人组合10%左右的中概、40%左右的港股、还有40%的军工,结果就是军工盈利刚好填上了中概与港股的大坑,组合基本没涨没跌!

公募基金通常没有设置止损线,然后大家看看今年跌幅较大的基金:

主要就是教育、房地产美元债、中概互联、恒生科技等等。

公募基金没有止损线的好处,对于我们看好品种可以持续的抄底!当然这个必须抱着“愿赌服输”的心态进行,望京博格最近还计划买点恒生医疗啥的。

私募基金通常设有止损线,但是望京博格未来估计也不会再买私募了。如果大家选择私募的时候,是否在意有没有“止损线条款呢”?欢迎留言说说……

PS:看到这里,你以为有止损线一切就万事大吉了吗? 现在有些私募亏到临近止损线就卖出全部股票(例如止损线是0.70元,0.75元附近卖出全部持仓),也不清盘…… 然后就躺赢赚管理费了。

最后讲真,我对于敢于发私募的大V与经济学家表示非常敬佩!

本来靠嘴就能赚钱的(例如当解说员),非要下场跟市场PK,无非有三种情况:觉得自己真的很厉害、想赚更多的钱或者知行合一的理论实践,无论如何他们都是勇敢的!

最近新闻天天说大V私募清盘,今天又说经济学家巨亏,为啥需要这些新闻,因为我们很多投资者自己也是亏损的,看看这些大V、经济学家都是亏钱的,看看自己的中概互联也亏损了-30%,想想这三瓜俩枣的亏损根本不算什么,从这个角度大V与经济学家还是起到了安慰投资者作用的,同意的点个赞!!

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。