新年交易第一周:“状元”崔宸龙挨闷棍,同行起哄喝倒彩

2022年开年A股便遭遇四连跌,跌懵一众投资者,前海开源崔宸龙也因管理的产品3日大跌8%被推至“冠军魔咒”的舆论浪尖,而宝盈基金的陈金伟面对投资者的担心时回复道,“我不是冠军,所以不存在冠军魔咒”。

进一步来看,从基金近两日实际净值与估算净值的偏差来看,不排除崔宸龙、大成基金韩创、信诚基金王睿、孙浩中管理的产品已开始调仓的可能。

“冠军魔咒”再现?

2022年首个交易周,A股全面下挫,上证指数累计下跌1.65%、深证综指下跌3.06%,创业板指跌幅更是达到6.8%。4600余只股票中,2700多只下跌,占比接近6成,而周跌幅在10%以上的335只股票中,电子、机械设备、电气设备、医药生物和化工行业个股均超30只。

与此同时,更受关注的则是崔宸龙以及他管理的基金、重仓股。2021年,崔宸龙管理的前海开源公用事业股票、前海开源新经济混合A一举包揽年度冠亚军,涨幅分别为119.42%、109.36%。

截至2021年三季度末,前海开源公用事业股票前十大重仓股分别为华润电力、亿纬锂能、比亚迪股份、华能国际电力股份、法拉电子、中国电力、宁德时代、中广核新能源、中科电气、新天绿色能源;前海开源新经济混合A前十大重仓股分别为亿纬锂能、法拉电子、比亚迪、宁德时代、东方日升、星源材质、天合光能、国投电力、中科电气、合盛硅业。对比来看,前者对电力行业的配置更高,后者更直接偏爱新能源产业链。

而随着开年连日大跌,“冠军魔咒”开始显现。2022年1月4日~6日,前海开源公用事业股票净值跌幅最大,为8.98%,前海开源新经济混合A则下跌7.95%,此外,崔宸龙管理的前海开源沪港深非周期股票A、C均下跌9.48%,前海开源新兴产业混合A、C下跌6.95%,前海开源沪港深智慧生活混合跌5.31%。

“冠军魔咒”的故事并不罕见。此前,东方红睿华沪港深灵活配置混合以67.9%的全年收益率夺得2017年冠军基金之位,但在2018年度,其年内收益率大幅下滑至-21.97%,跑输同类平均8.97个百分点;2016年以92.1%的年内收益率夺冠的国泰浓益灵活配置混合C,2017年的收益率仅为13.56%,远低于该年冠军基金的表现。

不过,有意思的是,肖肖和陈金伟管理的宝盈优势产业混合A是2021年的季军,在今日的天天基金吧里面对投资者问题“可以逃出基金冠军魔咒吗,能长期持有吗?”时,打趣回复道,“我不是冠军,所以不存在冠军魔咒”。

这一对话也被围观的基民称,“这个回答很机智,我还是很看好的”、“这个回答我给满分”。

头部“新生代”开始调仓

连日的大跌,也让投资者对“谁在砸盘”高度关注。虽然我们不知道具体细节,但可以从2021年业绩居前的产品实际净值与估算净值的偏差来窥探调仓的一二。

以1月6日的情况为例,前海开源公用事业股票实际净值下跌1.45%,估算净值下跌2.07%;前海开源新经济混合A同期下跌幅度分别为0.33%和0.07%;韩创管理的大成睿景灵活配置混合A、大成新锐产业混合实际净值均上涨,而估算净值均下跌;信诚新兴产业混合A实际净值上涨1.07%,估算净值仅上涨0.12%,偏差约0.95个百分点。

1月5日,前海开源公用事业股票实际净值大跌5%,估算净值则下跌4.31%,偏差较大,该基金在2021年三季度末规模已达到166亿元。

那么2022年的投资机会可能会在哪些赛道呢?

创金合信基金首席策略分析师王婧表示,就眼下而言,宏观冲击的阶段还难言结束,交易拥挤还未发生根本性的缓解。在一季报基本面景气度验证之前,高景气赛道的估值是很难回到高位的。

前海联合基金则持有些许不同的观点,总体而言,预计国内流动性仍然保持相对宽松,低估值地产、建筑、传媒、银行估值修复行情在开年较为强势,但高增长高景气赛道在调整后带来较好的参与机会,新能源产业链高成长主线有望延续,并进一步往计算机、半导体、军工蔓延。

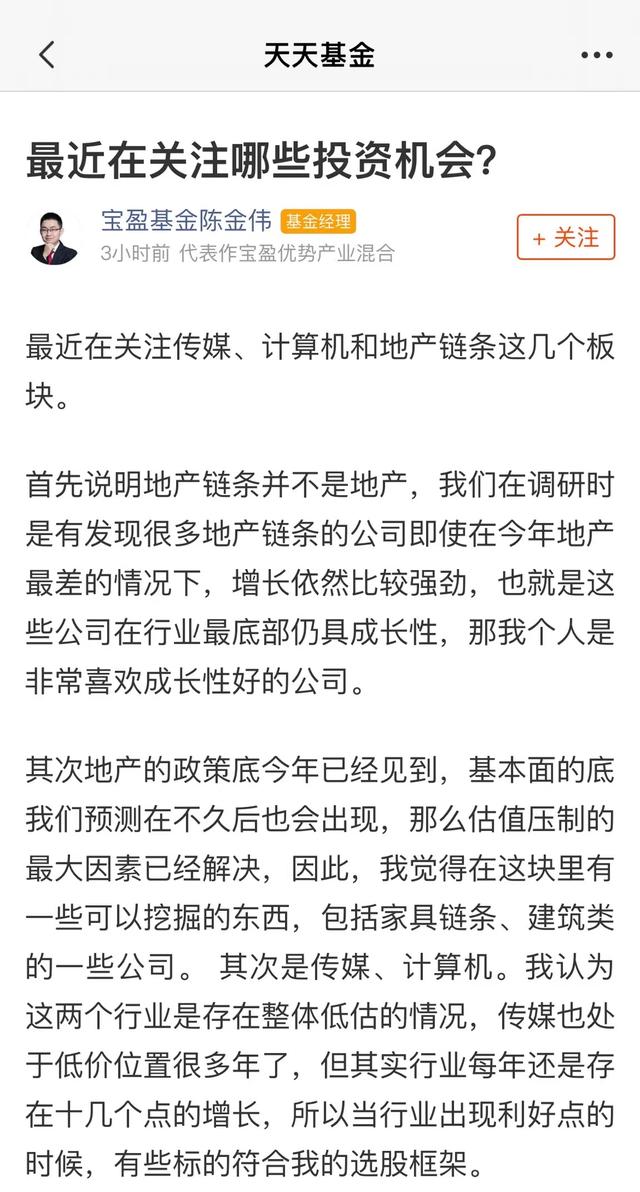

“最近在关注传媒、计算机和地产链条这几个板块。”宝盈基金陈金伟在基金吧与投资者沟通时写到,首先说明地产链条并不是地产,调研时发现很多地产链条的公司即使在地产最差的情况下,增长依然比较强劲,这些公司在行业最底部仍具成长性。其次,地产的政策底已经见到,基本面的底预测在不久后也会出现,估值压制的最大因素已经解决,因此,这块有一些可以挖掘的东西,包括家具链条、建筑类的一些公司。

陈金伟继续说到,其次是传媒、计算机。这两个行业是存在整体低估的情况,传媒也处于低价位置很多年,但其实行业每年还是存在十几个点的增长,所以当行业出现利好点的时候,有些标的符合选股框架。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。