如何看待量化基金的风险?

在国内,量化基金是非常新的一个投资品类。2010年股指期货上市后,量化投资在国内迅速发展壮大。其后在几轮市场周期中,量化投资的策略、技术、产品线不断迭代。不过量化投资有一定认知门槛,且各类量化产品有着不同的风险特征,所以多数人很难准确定位量化基金的风险。本文中,我们就来探讨下,怎样看待量化基金的风险。

1

量化投资

不应夸大风险

也不能过度神化

2018年开始,主打中高频量价策略的量化私募以优秀的超额赢得了越来越多投资者的关注,指数增强、市场中性等各类量化策略产品也开始为大家熟知。

2021年,中小盘股强势的背景下,广泛选股的量化策略以亮眼的业绩吸引了大量的目光。尤其是2021年5-8月,量化私募的业绩、规模、人气都到达了一个高峰,头部量化私募的名字变得耳熟能详,大家都热衷于看量化产品,选量化产品。

但与此同时,量化规模的快速扩张也引发了许多人担忧,有观点认为量化规模增长后,交易趋同会加大量化基金的风险,是这样吗?

不同量化策略、不同量化产品的风险特征会有差异,但就量化投资整体而言,其遵循历史统计规律与风险控制标准进行投资,无论是看量化投资的实质还是看海外量化投资的发展,我们都会发现量化投资是一种逻辑完善、架构完整的投资方式。

所以我们应理性的看待量化投资,不应夸大风险也不应过度神化。和主观投资一样,量化投资只是一种投资方式,不能说哪种方式就更好或哪种方式风险就更高,只是各自有各自的特征,想投好不同类型的产品也需要我们对不同的投资方式有所了解。接下来我们就分析下投资量化基金时会面临的风险,风险可以大概分成两类,市场风险和管理人风险。

2

量化投资的市场风险

不同的市场风险

不同的产品类型

当我们提到市场风险时,我们想到的是股市波动。而在量化机构的眼里,大家是以风格因子的角度来看待市场风险。什么是风格因子呢?可以理解为是量化机构把股市风险进行了详细分类。

比如看未来,我们不知道大盘股强还是小盘股强,市场的市值风格是一类风险;比如看未来,我们不知道是价值股强还是成长股强,市场的价值成长风格是一类风险。量化机构对市场风险的定义,正是细分成各种各样的风格因子,然后基于此做风险管理。

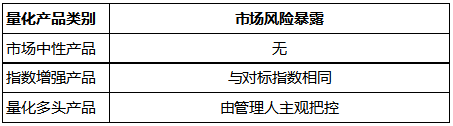

量化私募基于对市场风险的管控构建产品线。比如我们经常听到的指数增强型产品,理论上,产品持仓在各类风格因子上的暴露要与对标指数保持一致。比如市场中性产品,理论上,产品持仓在各类风格因子上的暴露要能被对冲端抵消。比如2021年下半年开始大量出现的量化多头产品,产品持仓在各类风格因子上的暴露则完全由管理人主观把控,更加灵活。

听完这些你可能有些晕,我们简单汇总成一个表格。

图:量化产品的市场风险

资料来源:好买基金研究中心

资料来源:好买基金研究中心3

量化投资的管理人风险

寻找能持续创造优秀超额的管理人

我们投资量化基金,不是为了承担市场风险,获得系统性回报,那样去买指数基金就可以了。我们投量化,是希望获取管理人创造的超越市场回报的超额收益。而管理人能否长期、稳定的创造优秀的、有竞争力的超额收益,就是量化投资的管理人风险。

对于多数个人投资者来说,量化机构的管理人风险较难把握和跟踪。管理人的历史超额收益可能是通过暴露风格因子获取的,一些运气因素可能未来难以重复。管理人的策略迭代速度可能跟不上行业变革,超额水平的竞争力可能会逐渐下降。管理人可能没有把握好管理规模和策略容量的关系,规模的快速扩张影响了超额收益。

这些都是投资者可能面对的管理人风险。想识别和规避这些风险,需要投资者对量化管理人的历史业绩准确归因,需要投资者持续跟踪量化管理人的策略情况,需要投资者能大概估算管理人策略容量。

所以我们看到,与选主观基金经理一样,选量化管理人也不是一件容易的事,不是简单的选头部机构、选明星公司就可以,投资者也需要去深入的了解策略,去对管理人长期跟踪。而且量化策略认知门槛更高,这也加大了基金的筛选难度。

总结以上,量化机构是参考广泛的金融理论,通过分析大量历史规律,提取策略。在策略执行过程中,量化机构普遍采用严格和系统化的交易制度和风控手段。量化投资是一类理论基础完善,操作体系成熟的投资方式。

投资量化产品时,我们应根据自身对市场风险的承受能力选择产品。而最终决定成败的,其实是对量化管理人的选取。参考专业机构的建议或灵活运用量化策略FOF或能帮投资者更好的规避挑选量化基金时的管理人风险。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。