中信证券:行业轮动策略在控回撤基础上实现超额收益

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

如何抓住行业轮动的超额收益,这个策略帮你实现!

中信证券

A股具有显著的行业轮动特征,但投资者想从中获得超额收益并非易事。

今天,我们特邀中信证券投资顾问部专家团队为大家分享一个行业轮动策略。干货多多,供收藏品鉴。

01

行业配置是投资策略的基础

行业配置能够为投资策略提供超额收益。

❶不同行业的股票具有不同的风险收益特征。

我国行业门类齐全,上市公司遍布各行各业。同一行业的公司由于具有相似的主营业务,需求相似的资源,面对相似的下游市场,会更倾向于暴露于相同的系统性风险中,公司业绩和股价变动也更趋向于一致。

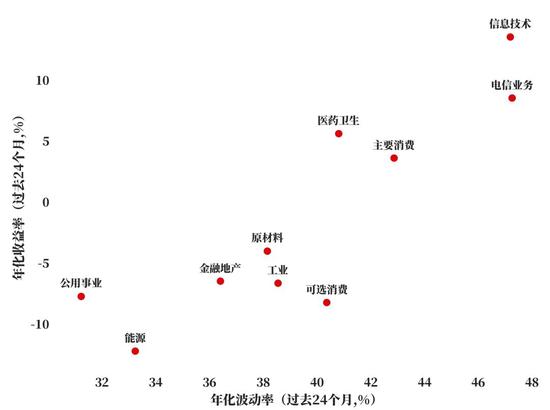

以年化收益率与年化波动率为衡量标准,我们发现不同行业之间的股票呈现截然不同的风险收益特征。行业间股票风险收益特征的差异为行业配置提供了基础。

中证一级行业风险收益特征

(各行业指数成分股风险收益指标平均值)

❷ 行业配置是公募基金超额收益的重要来源。

根据2019年中报公布的持仓数据,我们统计了主动股票类公募基金在中证一级行业上的超配比例,以及这些行业在2019年三季度的收益。

整体而言,年中受到公募基金青睐的行业在随后的三季度也有较好的表现。如果在2019年年中等权持有超配比例最高的三个行业,我们就能在三季度实现5.5%的超额收益。这说明行业配置能够为公募基金提供超额收益。

事实上,根据我们的测算,如果不考虑仓位择时的贡献,仅考虑股票持仓,平均而言,行业配置贡献了主动股票类公募基金股票仓位2019年上半年超额收益的20%。

中证一级行业

主动股票类公募基金超配比例与收益率

本文以中证一级行业分类为行业分类标准。

A股市场常见的行业分类标准有中证行业分类、中信行业分类以及证监会行业分类。

其中,证监会行业分类与国家统计局颁布的国民经济行业分类标准类似,属于国民经济管理视角的行业分类,主要考虑产品的一致性以及行业技术特点的相似性,前两种分类标准则是从投资视角出发的行业分类标准,主要考虑上市公司收入来源的一致性。

三种主流上市公司行业分类标准

(一级分类)

从指数(基金)投资实务角度出发,我们选择了中证一级行业分类标准。

中证行业分类与中信行业分类具有较大差异。以一级分类为例,中证一级将上市公司分为10个相对宽泛的行业,而中信一级有30个行业,划分更加细致。

虽然中信一级行业划分更加清晰,更有利于我们追踪细分行业的表现,但从投资实务的角度出发,跟踪中证一级行业指数的指数基金相对较完备,以其为基础的投资策略更容易落地。

因此,我们选择了中证一级行业分类标准,以中证800一级行业指数为投资标的构建我们的行业轮动策略。

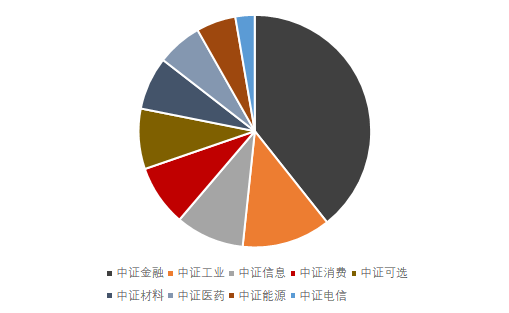

以中证一级行业分类为标准,被划分到金融业与工业的上市公司占据了中证800成分总市值的一半以上,能源、电信与公用事业占比较低。从估值角度看,信息技术、医药与电信业务等高成长性行业具有较高的PE估值水平,金融、能源与公用事业估值较低。

中证800行业市值分布

中证800行业估值水平

02

A股市场适合进行行业配置

行业间分化度高。

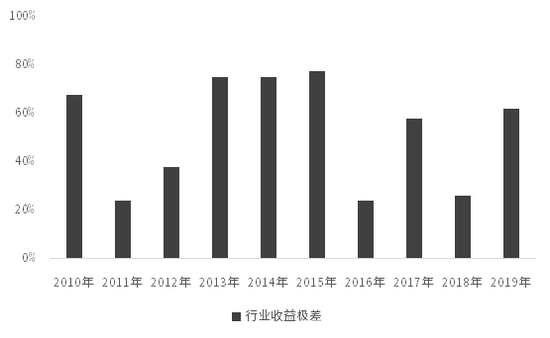

从单一时间截面上看,A股市场各行业表现分化明显。

以中证800一级行业为例,不难发现,多数年份行业收益的极差(当年表现最好行业的收益与当年表现最差行业的收益的差)在60%以上。

2013年,电信业在4G牌照发放的刺激下全年录得44%的收益,而能源行业在PPI持续通缩的压制下,全年收益仅为-30%,两个行业的收益差达到74%。

同样,在2017年的消费行情中,消费行业指数全年收益达到56%,而公用事业仅为-2%,两者差距高达58%。

由于在高度分化的市场中投资者往往更容易通过主动配置获取超额收益,A股行业高度分化的特征使得行业配置成为大量投资者关心的话题。

A股市场表现最好行业

与表现最差行业收益差距较大

行业间轮动快。

在时间序列上看,A股市场展现出显著的行业轮动效应。

行业轮动指在市场不同阶段,各个行业板块的收益表现“此起彼伏”的现象。

以中证800一级行业指数的年度表现为例,A股市场不同年份之间行业相对表现变动极大。

2010-2011年这一现象极为明显,在2010年收益高居第一的信息技术行业,次年就快速跌至倒数第一,而2010年表现最差的金融地产行业,次年反而跃居首位。

同样,2017年-2019年公用事业先后从最差转为最好,接着又跌到最差。这些现象直观地体现出了在A股市场,不同行业的相对表现具有高度的“轮转性”。如果能准确把握行业的轮转效应,投资者将从中获取可观的超额收益。

A股市场具有显著的行业轮动现象

难以通过简单的方法获取行业轮动的超额收益。

如果A股市场具有行业快速轮动的特征,那么,该如何把握A股市场的行业轮动效应来获取超额收益呢?

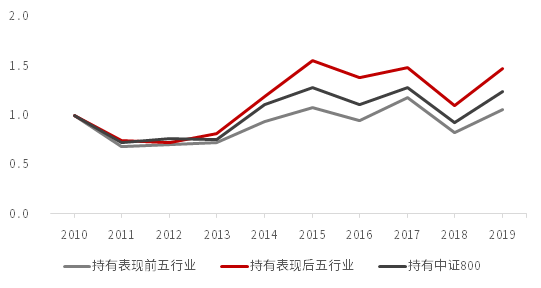

我们基于朴素的“动量”与“反转”思想,在每年持有上一年表现较好或较差的五个行业,构建出两个简单的行业组合。

不难看出,在每一年都持有上一年表现较差的五个行业能够跑赢基准,一定程度体现出了A股市场的“行业反转效应”。但是,这种简单的策略无法获得显著的超额收益,并不具有投资价值。

我们很难通过简单的“动量”与“反转”策略捕捉到A股市场行业轮动的特征。

简单依据“动量”与“反转”思想

构建行业轮动策略难以获取超额收益

03

宏观、中观与微观视角相结合的行业轮动策略

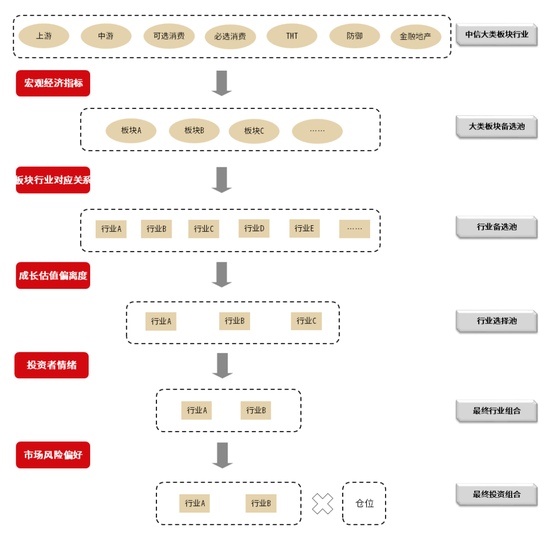

接下来,我们尝试从宏观、中观与微观三个投资视角出发,同时考虑市场情绪因素,构建一个具有实际投资价值的行业轮动策略。

在此,我们主要展示策略的主要逻辑框架,而不过多拘泥于技术细节。

利用宏观经济指标判断行业基本面走势。

首先,我们从宏观视角出发,利用宏观经济指标,自上而下地对行业进行初步筛选,形成行业备选池。

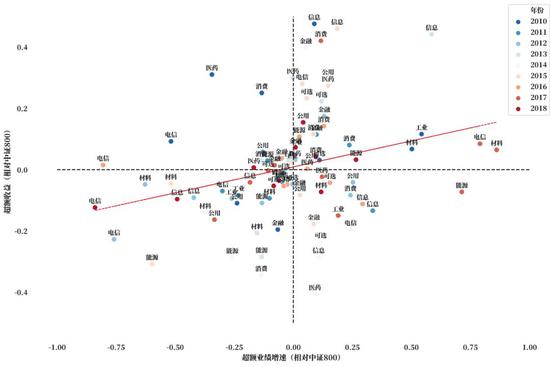

❶ 基本面是行业超额收益的重要驱动因素。

股价是基本面的反应,行业轮动效应也是受行业的基本面因素所驱动。投资具有较高业绩增速的行业,往往也能够获得较高的投资收益。

下图体现了中证一级行业超额业绩增速与超额收益之间的关系,横轴代表行业业绩增速与当年中证800业绩增速的差,纵轴代表行业年收益与中证800年收益的差。

我们不难看出,大部分散点位于图中的第一、第三象限,说明如果一个行业具有比市场基准更高的业绩增速,那么当年投资该行业指数大概率能获得超过市场基准的投资收益。反之,如果一个行业业绩增速没有跑赢市场平均水平,那么当年该行业指数也大概率无法跑赢市场基准。

这说明了行业基本面的波动是行业轮动的重要驱动因素,构建行业轮动策略要从行业基本面出发。

业绩增速高于基准的行业

更大概率获得超额收益

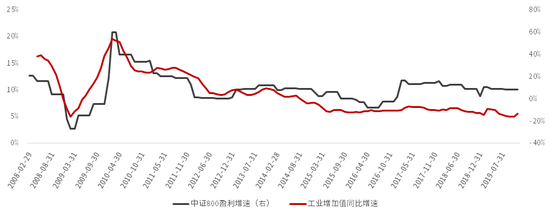

❷宏观经济指标能反映行业基本面。

根据生产法的GDP核算方法,宏观经济数据本质上是各产业数据的加总。

由于大部分宏观数据披露频率比上市公司财务报告更高,有效利用宏观数据能够帮助我们更加及时地追踪上市公司基本面变动情况。

直观来看,统计局公布的月度工业增加值同比增速,与中证800的季度盈利同比增速有较强的相关性。

工业增加值同比增速

与中证800盈利增速显著正相关

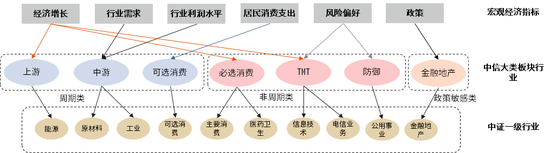

❸为不同大类板块下的行业匹配不同的宏观经济指标。

不同行业在产业链上处于不同的位置,具有不同的经济运行逻辑。仅使用单一的宏观指标将忽略不同行业基本面之间的差异性,无法把握行业之间的轮动效应。

我们根据宏观经济逻辑与行业自身逻辑将中证行业划分为七大板块,再为每一个板块匹配能够反应其基本面景气程度的宏观经济指标,下图展示了这一对应关系。

我们纳入了总量层面的经济增长指标与居民消费指标、中观层面的行业需求与行业利润指标以及市场层面的股票指数隐含的风险偏好水平。

宏观经济指标-行业大类板块

-中证一级行业对应关系

利用业绩预期与估值水平判断行业配置价值。

第二步,我们从中观和微观结合的视角出发,利用行业的业绩增速一致预期与行业的估值水平构建行业成长估值偏离度,再使用这一指标预测备选池行业的相对表现,选取其中表现最好的三个行业,形成行业选择池。

❶ 业绩变动与估值共同导致股价变动。

股价的涨跌可以拆分为公司业绩的变化与估值的变化,而行业指数是特定行业个股的集合,我们对行业指数表现的分析也能遵循这一框架。

业绩方面,年报公布的业绩面向的是过去,而投资要面向未来,需要考虑未来业绩变动的预期。因此,我们采用分析师一致预期净利润增速衡量行业的业绩预期;估值方面,我们采用市盈率衡量行业的估值水平。

中证800指数涨跌拆分

❷行业成长估值偏离度是行业业绩预期与估值水平之差。

根据价值投资的逻辑,我们需要在合理的估值水平下买入未来业绩优秀的行业,因此单一的业绩预期与估值水平均不能独立作为买入的条件。

我们使用行业业绩预期水平减去行业估值水平,构建了行业成长估值偏离度这一指标,综合考虑了行业未来的成长性与行业当下的估值合理性。

需要指出的是,此处用到的业绩预期指标与估值指标均为减去基准后的超额业绩增速与相对估值水平,且进行了标准化处理。

利用投资者情绪把握行业买入时机。

第三步,我们从市场维度出发,使用行业成分股换手率作为投资者情绪的衡量,从行业选择池中选取换手率最低的两只行业指数,形成最终的行业投资组合。

在业绩预期与估值的基础上选投资者相对关注较少的行业,更能捕捉潜在投资机会。

在第二步,我们已经找到当前估值水平较低,且未来业绩增速较快的行业。但如果这些行业已经被大部分投资者关注到,投资者情绪已被推升至高位,说明它们的估值水平已经开始修复,未来的修复空间有限。

基于这一考虑,我们选取换手率较低的行业,以期筛选出尚未被投资者过度关注,估值修复空间较大的行业,作为最终的行业投资组合。

利用市场的风险偏好程度控制行业组合回撤。

最后,我们构建了市场隐含风险偏好指数,根据这一指标的取值,按两档控制组合仓位水平,形成行业轮动策略的最终投资组合。

对组合进行仓位择时能够有效控制回撤,提升组合风险调整收益。

通过历史回测,我们发现如果不对仓位进行控制,在市场大跌时行业指数组合也会出现大幅回撤,对投资者承受回撤的能力提出了较高要求。

为了控制组合的风险,我们根据前文提到的风险偏好指数对组合进行仓位控制,在市场偏好较为极端时降低仓位至1/3水平。回测结果显示进行仓位控制后,组合的回撤幅度显著降低,在市场大跌时为投资者提供了有效保护。

行业轮动策略整体框架

为了更清晰地表达策略的逻辑框架,我们用可视化的方法描述了策略的整体思路,如下图所示。

行业轮动策略整体框架

04

行业轮动策略历史回测效果

❶ 行业轮动策略在控制回撤的基础上实现了可观的超额收益。

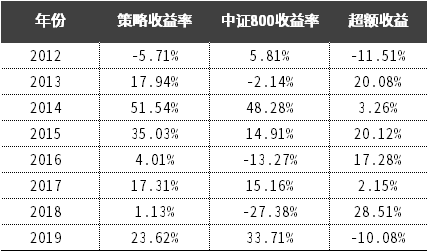

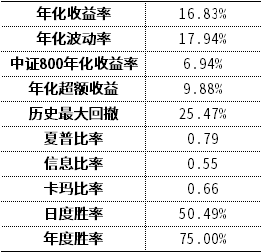

我们使用2012年至2019年的历史数据对策略进行回测。回测结果显示:

我们构建的行业轮动策略实现了16.83%的年化收益,大幅跑赢同期中证800指数,年化超额收益为9.88%。除2012年外,策略均实现了正的年度收益。

策略的风险水平显著低于中证800,历史最大回撤25.47%。

较高的风险调整收益体现出策略较高的投资价值。

❷公募基金或指数权重股能够帮助策略落地。

利用跟踪中证行业指数的指数基金,我们能够将行业轮动策略落地为现实的投资策略。

对于缺少对应指数基金的行业来说,一方面,我们可以考察最近一期全市场主动管理型公募基金的持仓,选取最近重仓这些行业的基金作为替代;另一方面,我们也可以直接利用这些行业指数的权重股构建股票组合,追踪行业指数,实现策略落地。

策略累积收益与基准指数累积收益

(使用中证800一级行业指数测算)

策略年度收益

策略风险收益指标

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。