新亚电子财务数据存疑 业绩冲劲略显“疲态”

来源:证券市场红周刊

2020-03-10 11:59:17

文丨周月明

新亚电子欲冲击A股上市,然而其上报的材料却引发了监管层54个疑问,虽然在新版招股书中对监管层的疑问有所修正,但仍有部分内容未能明确。与此同时,公司最新版招股书中的财务数据核算也存在明显偏差,令人怀疑其数据的真实性。主营精细电子线材的浙江企业新亚电子早在2019年6月就已向A股发起了冲击,但因收到监管层下发的长达54个问题的反馈意见而迟迟没有新的动作。时隔半年后的2020年1月,新亚电子披露了新版招股书,再次冲刺A股。从此前监管层的“问号多多”来看,新亚电子在经营上确实是存在不少疑问的,其招股说明书中的财务数据也反映出公司在报告期内业绩表现是不稳定的,而公司近些年来应收账款占总资产比例的越来越高,反映出企业存在大量经营性资金被客户占用的情况。此外,《红周刊》记者核算其营收、采购、存货数据,发现这其中存在较大的异常,让人怀疑其经营数据的真实性。业绩“后劲”已略显不足

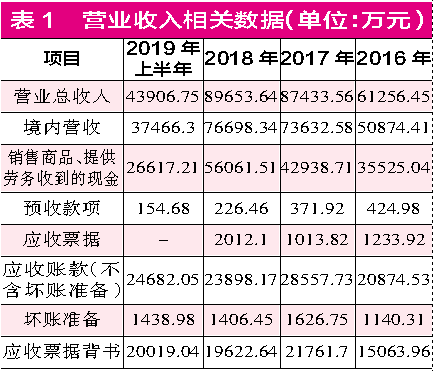

招股书披露,新亚电子主要生产消费电子及工业控制线材、汽车电子线材、高频数据线材和特种线材等系列产品,2016年至2019年上半年,其营业收入分别为6.1亿元、8.7亿元、9.0亿元和4.4亿元;归母净利润分别为5083万元、5072万元、1.06亿元和4753万元。从数据可看出,自2018年之后,新亚电子的营收增速开始出现放缓,相比上一年仅有2.54%增长,而在2017年时,其营收增速还高达42.73%。若从2019年上半年营收表现来看,其营收也不足2018年一半,即使是下半年营收超过上半年,也不会出现超预期的增长,正如公司在招股书中表述“电子线材行业下游行业众多,其不具备明显的季节性特征”,其2019整年的业绩是很难恢复到“辉煌”的增长之中。在营收降速的同时,其归母净利润也起伏不定,2017年下降了0.21%,而2018年却又大幅增长了109%。据新亚电子解释,2017年归母净利润偏低的原因,主要是新亚电子2017年有一笔3109.24万元的股权支付费;而2018年归母净利润猛增,则是其卖掉了两个亏损参股公司烟台北方城和新亚东方之后的结果。不过,若扣除这些非经常损益影响,新亚电子2018年净利润增长还是出现放缓,由2017年的61%降至9.98%。总体看,新亚电子整体经营情况自2018年之后开始有些“后劲不足”,如此苗头之下,一旦公司上市后,经营情况是否良好,是否会出现业绩变脸等等,都有很大变数。与此同时,还需要注意的是,在这略显“虚弱”的业绩增长情况下,公司收入也有越来越高的比例不再是“真金白银”,而是挂在账上的应收账款。2019年上半年,应收账款占营收比例已经达到了56%。除此之外,应收账款占其总资产的比例也是越来越高,2017年到2019年上半年,均占到将近一半,明显高于同行业可对比公司,如日丰股份、沃尔核材、景弘盛的应收账款占总资产的比例分别为32.74%、20.38%和43.13%。在一家公司的经营之中,应收账款占营收比例越高,意味着“纸面富贵”的程度越大,与此同时,坏账风险发生的可能性也会随之加大。仅从新亚电子披露的应收账款客户来看,前五大应收账款客户已占到总应收账款的30%,一旦其中某一家客户出现资金问题,则会明显对新亚电子的回款情况带来较大冲击,进而会影响到企业经营情况,对此,投资者需要警惕。营收数据大额“失真”

根据招股说明书披露的数据,《红周刊》记者核算了新亚电子2017年、2018年和2019年上半年的营收数据,发现其在财务数据勾稽上存在较大的数据异常,令人疑惑。2017年、2018年、2019年上半年,新亚电子营业收入分别为8.74亿元、8.97亿元和4.39亿元,其中境内营收分别为7.36亿元、7.67亿元和3.75亿元,若依据招股书中所提到的增值税率政策,2018年4月之后为16%、2019年4月之后为13%,那么假设新亚电子2017年增值税率为17%、2018年为16%、2019年上半年为13%,则其2017年至2019年上半年境内含税营收大致为8.62亿元、8.9亿元和4.23亿元(由于假设增值税率的因素,实际上的境内含税营收应该更高一些),叠加境外营收,则新亚电子2017年至2019年上半年的含税总营收大体为9.99亿元、10.19亿元和4.88亿元。同期的2017年至2019年上半年的合并现金流量表数据显示,公司“销售商品、提供劳务收到的现金”分别为4.29亿元、5.61亿元和2.66亿元,此外,同期公司预收款项新减少金额分别为53.06万元、145.46万元和71.78万元。对冲同期与现金收入相关的预收款项影响,则与2017年、2018年、2019年上半年营收相关的现金流入了4.3亿元、5.62亿元和2.67亿元。将这两年的含税营收与现金收入数据勾稽,则2017年至2019年上半年,含税总营收比现金收入都分别多出5.7亿元、4.57亿元和2.21亿元。理论上,同期的应收款项应该新增这些金额。然而,在这两年一期的资产负债表中,新亚电子的应收账款(包含坏账准备)、应收票据合计分别为3.12亿元、2.73亿元和2.61亿元,相比上一年年末相同项数据,2017年仅增加7949万元,2018年和2019年上半年不仅未增加,反而还减少了3881万元和1195万元。由此可见,这两年一期的数据差异与理论金额相差巨大,分别相差了4.9亿元、4.96亿元和2.33亿元。值得注意的是,新亚电子披露了报告期内的应收票据背书金额,即2017年至2019年上半年分别为2.18亿元、1.96亿元和2亿元,然而即使考虑到这个影响,仍然分别存在2.72亿元、3亿元和3264.9万元的数据差异。要知道,2017年至2019年上半年,新亚电子的总营收仅有8.74亿元、8.97亿元和4.39亿元,存在疑问的营收数据占比已经很高,若考虑实际含税营收应该比理论推算金额要大,则差异金额将比这些数字还要大。对此,新亚电子在上市之前是需要给出合理解释的。

问号多多的采购

除了上述营收方面数据出现异常外,《红周刊》记者发现,其采购数据方面同样存在财务数据勾稽异常的情况。据新亚电子招股说明书,公司披露了2017年至2019年上半年向前五大供应商的采购情况以及占采购总额比例,2017年至2019年上半年,分别为5.28亿元、5.41亿元和2.57亿元,占比为79.81%、79.92%和81.57%。由此推算同期采购总额分别为6.61亿元、6.77亿元和3.16亿元。同样假设2017年增值税率为17%、2018年为16%、2019年上半年为13%,那么2017年至2019年上半年,新亚电子的含税采购总金额大约分别为7.74亿元、7.85亿元和3.57亿元,实际上的含税采购总额应该比此金额还要高。而在2017年至2019年上半年的现金流量表中,公司“购买商品、接受劳务支付的现金”为2.88亿元、3.21亿元和1.63亿元,剔除当年预付款项新增的141.04万元、-223.45万元和57.95万元影响之后,则与采购相关的现金支出分别达到了2.86亿元、3.24亿元和1.63亿元。将含税采购与现金支出相勾稽则可发现,2017年至2019年上半年,含税采购总额比现金支出分别多出了4.87亿元、4.61亿元和1.94亿元。从理论上来说,当年的应付款项应该相应增加这些金额。可事实上,查看新亚电子招股说明书可发现,2017年至2019年上半年的应付款项分别为1.05亿元、8466万元和7034万元,2017年仅比上一年新增了634万元,2018年和2019年上半年则未增反减了1983万元和1432万元。这种情况意味着,2017年至2019年上半年,分别有4.8亿元、4.8亿元和2.1亿元的采购金额存在异常,考虑到实际含税采购金额要比推算金额还高,则意味着差异会更大。值得注意的是,根据招股说明书,新亚电子的采购相当集中,向前五大供应商的采购金额就占到总金额的约80%左右,监管层在对其反馈意见中也专门提到这一点,要求其补充更多前五大供应商的背景资料,但截至目前,新亚电子并没有更多公开说明,那么这部分异常是如何形成的,是否与这五大供应商有关,或者是否由于并表等其他因素所致,这些疑问都是需要公司做出解释的。此外,还有一点值得注意的是,新亚电子在招股书中除了披露前五大供应商及占采购总额比例,还披露了主要原材料(铜丝、PVC粉、胶料)和主要能源(电)的采购金额,《红周刊》记者核算,2017年至2019年上半年分别为5.96亿元、6亿元和2.82亿元,而由前五大供应商采购金额及比例推算出的采购总额分别为6.61亿元、6.76亿元和3.15亿元,二者分别相差了约6500万元、7600万元和3300万元,这部分差额相对于其采购总金额来说并不少,那么,这些相差的钱又是用来采购哪些原材料的呢?存货数据矛盾重重

除营收数据和采购数据之外,《红周刊》记者还查看了新亚电子的存货相关数据,发现其中同样存在一些矛盾。根据新亚电子在招股说明书中披露的主要原材料采购情况,原材料分别为铜丝、PVC粉和胶料,经《红周刊》记者核算,2017年至2019年上半年,对这三种材料采购总共为5.87亿元、5.94亿元和2.77亿元。此外,新亚电子还披露了营业成本中直接材料的金额及所占比例,2017年至2019年上半年,金额分别为6.24亿元、6.48亿元和3.13亿元,占营业成本比例则为92%、91.7%和91.8%。那么,将原材料采购金额与营业成本中消耗的直接材料相减,2017年至2019年上半年分别得到-3790万元、-5384万元和-3557万元的差额,这意味着,这几年新亚电子的营业成本中,很多原材料使用了以往的库存原材料,理论上,这将导致存货中的原材料部分有相应金额减少。查看存货构成,2017年至2019年上半年,原材料金额分别为1862万元、1846万元和1709万元,同比增加17.54万元、-16.55万元和-137.41万元,除此之外,在产品、库存商品和发出商品中也包含一部分原材料,2017年至2019年上半年,这三者总和为6803万元、6678万元和5951万元,分比上年分别新增了1001万元、-125万元和-726万元,如果按照营业成本中原材料占比来推算,则这些新增的在产品、库存商品和发出商品中,所包含的原材料分别新增921万元、-115万元和-667万元。由此,在新亚电子的存货中,总共新增的原材料金额大致为938万元、-131万元和-804万元。明显可见,这部分金额与理论上应该减少的3790万元、5384万元和3557万元的原材料相差甚远,2017年至2019年上半年,分别存在4729万元、5252万元和2752万元的异常。那么,上述数据异常的原因又是什么?对此,同样需要公司给出合理解释。- 证券市场红周刊 原创-

未经许可禁止转载、摘编、复制及镜像

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。