都说美股是A股的“风向标”,真是这样吗?

朋友A

今晚美股又熔断了,A股明天又要低开了……

1天前

小秦,小李

小秦:淡绿的收益,稀疏的头发 :-<

朋友B

美股今晚强势反弹,坐等我大A明天开盘!

2天前

小张,小王,小李

小王:奥利给!

近期,美股频频出现震荡,甚至一度出现10天4熔断的历史性场面,给A股也带来了不小的影响。不少朋友养成了一个习惯——开盘前看看美股昨日走势,根据美股的涨跌对A股走势做一个预判。

那么,

美股的涨跌真的是A股的“风向标”吗?

我们不妨做一个简单的统计。

正如我们近期的感受,数据也显示,在过去一个月中,上证综指与标普500指数相关性超过90%,两者的同涨同跌性似乎被显著放大了。但是,新冠疫情这类极端事件在历史上发生的概率并不高,如果淡化近期极端事件对全球资本市场联动效应的影响,将考察区间放到十年的维度上,则上证综指和标普500指数的相关性骤降到40%以下,远低于同期欧美市场的相关性数据。

数据来源:Wind

过去一个月统计区间:2020.2.27-2020.3.27;

过去十年统计区间:2010.3.30-2020.3.27。

因此小V认为,不应简单地将美股走势当作A股的“晴雨表”来使用,而要结合市场实际状况具体分析。在做出投资决策时,不仅要考虑全球资本市场波动和外需经济的影响,更要回到国内当下由内需逻辑主导的投资框架中,注重对国内经济发展趋势和财政、货币政策的分析。

从外围市场来看

经过美联储一系列的货币及财政政策“组合拳”后,美元流动性紧张的部分指标有所缓解,但还未形成趋势。美元流动性困境的系统性风险降低,正在向局部问题、结构性问题收缩,后续外围市场最大的风险还是在信用,需要警惕信用市场的变化可能与未来疫情冲击下的经济基本面共振,构成对A股的负面影响。

从国内市场来看

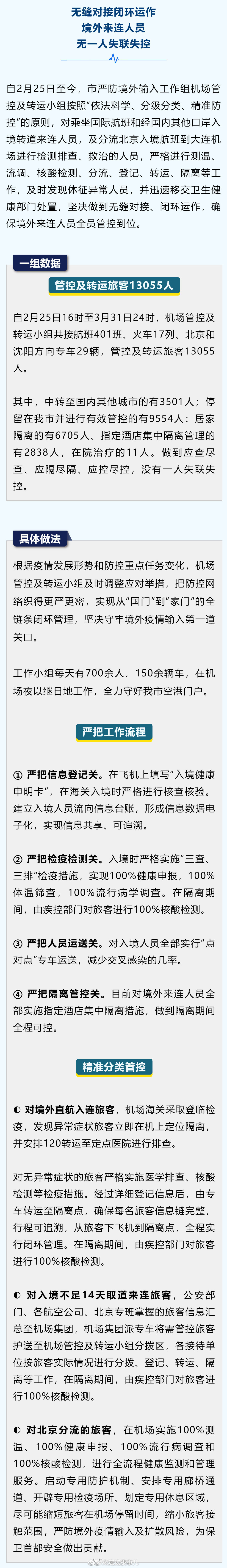

疫情防控方面,

重点地区武汉已准备逐渐恢复内外交通,复工复产也在国家的引导下有序进行中。根据人民网消息,截至3月28日,全国规上工业企业(年主营业务收入2000万元及以上的工业法人企业)平均开工率已经达到了98.6%,人员平均复岗率达到了89.9%。中小企业复工率已达到76%,3月份以来日均升幅在1个百分点左右,开工步伐明显加快。

政策方面,

随着疫情防控趋势向好,相关经济刺激政策正不断出炉。3月30日,央行开展7天期逆回购操作并较前次操作下调20个基点,这被认为是货币政策进入加大逆周期调节力度阶段的标志。继央行的“降息”操作后,在刚刚结束的国务院常务会议中,确定了财政、货币、消费等一揽子政策,三者将协同发力,共同助力疫情防控和经济发展。具体来看,有以下3条重点措施:

1、一步增加地方政府专项债规模(专项债被认为是今年财政政策更加积极的重要体现)。

2、加中小银行再贷款再贴现额度1万亿元,进一步实施对中小银行定向降准(此举将有效缓解疫情对中小银行的较大冲击)。

3、年底到期的新能源汽车购置补贴和免征车辆购置税政策延长2年(此举将改善有效需求不足等问题,促进汽车消费)。

投资“建”解

因此,在疫情防控趋势向好、复工安排有序开展和相关政策的大力支持下,国内经济正逐渐走向“复苏”的轨道。同时,考虑到A股经过一段时间的调整,已由部分行业的集体高估转向高估值和低估值的再平衡,且政策空间较足,只要外围能够企稳,A股就能够率先反弹。

综合上述情况,小V认为,下阶段的配置主线则是“内需优先,规避外需”。部分高端制造等成长方向面临海外需求拖累,行业景气有可能发生变化,需要警惕业绩估值“双杀”的风险,例如光伏和苹果产业链。

具体来讲,主要配置的方向有二:

一是以高景气为线索的新基建和先进制造,具体包括5G基础设施、消费电子、新能车、智慧城市、半导体、消费电子、医疗信息化等。

二是以外资持股为线索的价值股,主要是消费白马和核心资产。不过在关注这一主题时,应重点关注长周期的配置性机会,短期仍应警惕外资流出的负面影响。

“聪明资金”逆势增长

值得注意的是,当美股还在“过山车”般的震荡行情中徘徊时,“聪明资金”正频频借道ETF北上投资A股。银河证券数据显示,上周(3月23日-3月27日)A股ETF基金资金净流入达101.97亿元;3月30日单日净流入59.32亿元,3月份资金净流入达586.44亿元,今年以来净流入828.75亿元,简直是现实版的“别人恐惧时我贪婪”。

并且,长江证券的一份研究报告显示,近期权益ETF的申购呈现出一种较为均衡的风格,金融地产类、科技类ETF都出现了较大的申购量,显示出投资者在未来一段时间内对市场风格的偏好。

近期A股ETF资金流入情况(单位:亿元)

对于A股下一阶段的表现,您怎么看呢?

如果您有其他关心的话题,也可以在评论中留言,小V很可能就会将它作为下一次分享的主题哦~

风险提示:

基金有风险,投资需谨慎。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。