用量化的方法寻找高护城河公司,叠加PEG、PEG1因子,再看收益回撤

中,我们将策略A结合PEG估值因子组合,做了一系列回测。数据显示,结合PEG因子能显著改善策略收益,减小回撤幅度,超额收益在时间轴上分布更均衡,特别是近几年。下面我们就从主观投资逻辑出发,在PE估值因子中加入未来成长性因素,形成新的估值指标,即PEG1估值指标。下文将以策略A为股票池,通过PEG1因子进行3分位持仓,观察组合策略的收益变化情况。

ZHIYUKEJI

壹

估值因子的因子数据选择

从主观投资逻辑出发,我们在观察一家公司的估值情况时,仅仅只看PEG高低是不够的,因为当下增速G仅仅反映了股票当前的增速水平。实际估值过程中,成长性往往需要考虑其未来的增速情况。因为未来成长性越高的公司,其未来PE值越低。

基于以上思考,我们引入PEG1指标对企业进行估值评价。PEG1=PE/G1 。因此下文将以策略A结合PEG1指标形成组合策略展开分析。

ZHIYUKEJI

贰

高护城河结合PEG因子3分位回测情况

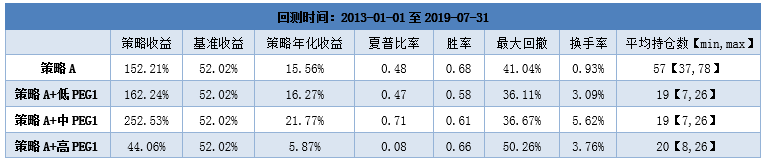

关于高护城河结合PEG1因子策略,我们选定的PEG1指标中,PE取PE(TTM)值,而G1取未来一年分析师预期同比增速。当PE或G1为负的情况时,将对应的PEG1值设为一个极大值。通过将策略A的股票持仓按PEG1从小到大进行3分位持仓,形成3组策略。调仓频率为每日调仓,手续费设定为双边万分之16,以及每笔滑点万分之20。测试时间为2013-01-01到2019-07-31。具体收益曲线如下:

从策略的回测曲线看,策略A叠加PEG1因子的三分位收益曲线差异显著。策略A结合中PEG1近几年收益显著好于其他两组策略。在大盘不同风格下,策略A结合中PEG1表现始终较强,而策略A结合高PEG1一直稳定跑输其他几组。综合来看,策略A+中PEG1在大盘不同阶段的表现更优,策略A+高PEG1表现最差。策略的收益参数如下:

从策略的各项收益参数来看,策略A叠加PEG1因子后在策略收益上显著提升,策略回撤上略有改善。从策略的回撤幅度上观察,策略A+低PEG1的最大回测下降至36.11%,而策略A+高PEG的最大回撤是50.26%。这意味着当你总是持有高PEG1组时,承担了更大的风险,且夏普比率更低。从策略绝对收益上观察,三组策略中的前面2组均超越了基准收益策略A,且在区间分段时间内存在一定的单调性。综合考虑回测结果,我们选定策略A+中PEG1策略为观察对比目标,进行进一步分析。

ZHIYUKEJI

叁

策略绝对收益分布情况(过去3个月的累计收益)

过去3个月的收益图,反映的是该策略在过去3个月的累计收益情况。例如2019年3月,即统计了以2019年1月到3月的累计收益情况。当大部分时间都是正值时,说明该策略按3个月的投资时间统计,盈利概率较大。上图为2012年以来策略在时间序列上的收益分布情况。

从收益分布看,策略A+中PEG1策略前后收益分布情况相对均衡,更能适应多种市场风格,在更多的时间内保持了较为稳定的收益水平。

ZHIYUKEJI

肆

策略A+中PEG1策略收益相对于策略A的超额收益分布情况

月度超额收益即策略A+中PEG1策略的月度收益减去策略A的月度收益。差额代表了前后策略收益的变化情况。上图月度超额的统计时间为3个月。

从月度超额分布图上观察,加入PEG1维度后对策略A的收益改善显著,特别是近几年的超额收益相对稳定。

ZHIYUKEJI

伍

策略A结合PEG1因子总结

策略A结合PEG1因子后的回测数据显示,策略A叠加PEG1因子后在策略收益上改善显著,最大回撤也略有改善。同时,超额收益在时间轴上分布也更为均衡,特别是近几年超额收益显著。

ZHIYUKEJI

陆

进一步思考

策略A结合PEG1因子后的回测数据显示,结合PEG1因子能改善基本收益,减小回撤水平,但三组策略收益的线性不强。高PEG1组综合表现较差,可以作为剔除条件来使用。

到本文为止,策略A结合3个估值因子的逻辑思路都已经分享完毕。结合PE因子能大幅降低回撤,但并不能提升收益。结合PEG、PEG1因子能改善收益且能降低回撤,且均出现高值的最差组。所以可以引用去尾部组的方式改善组合收益,形成最终策略。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。