量化私募突遇逆风:超额收益逐渐消失 百亿高手们正布局新对策

牛市第二阶段上攻蓄力中?军工、医药等牛股倍出,牛市情绪仍在,你还不上车?点击立即开户,3分钟极速响应,专属福利!助你“稳抓赚钱时机”!

【今日直播】

掘金大消费|西南家电首席龚梦泓(金麒麟分析师):业绩拐点来临,估值优势凸显

信弘天禾铁文龙:中国股市变幻莫测,下半年投资时机在哪里?

新华基金赵强:喝酒吃药还能走多久?

掘金大消费|川财食饮首席欧阳宇剑:消费逐渐恢复,集中度提升与消费行为改变为主线

华夏基金罗浩:消费板块后续机会在哪里?

中泰梁中华、华安苏卿云:黄金大涨,还能上车吗?

天弘基金陈瑶、王弘业:不容忽视的中证小盘500指数如何投资?

创金合信曹春林:新能源车行业还能延续此前的速度与激情吗?

广发基金夏浩洋:军工大涨,未来的投资机会在哪里?

华夏基金刘平:科技股龙抬头 基金经理教你如何分析赛道

2年涨幅近4倍,泰格医药值不值得打新?

安信基金聂世林:牛市能否延续?如何选择好基金?

1.4万亿的蚂蚁如何养成?解读蚂蚁上市背后的故事

原标题:牛市最失意!量化私募突遇“逆风”!超额收益逐渐消失,百亿高手们正布局新对策

来源:资本深潜号

7月份,A股快速上涨后,一股“逆风”突然吹向量化私募。

当多头情绪蹿升之际,量化私募最拿手的指数增强策略,斩获的超额收益突然开始“减退”,甚至出现跑输股指的迹象。

相比之下,今年一季度市场情绪恐慌之际,百亿量化高手们风光无限。

充满牛市味道的市场,为何让头部量化机构遭遇了阻力?

01

超额收益迅速收窄

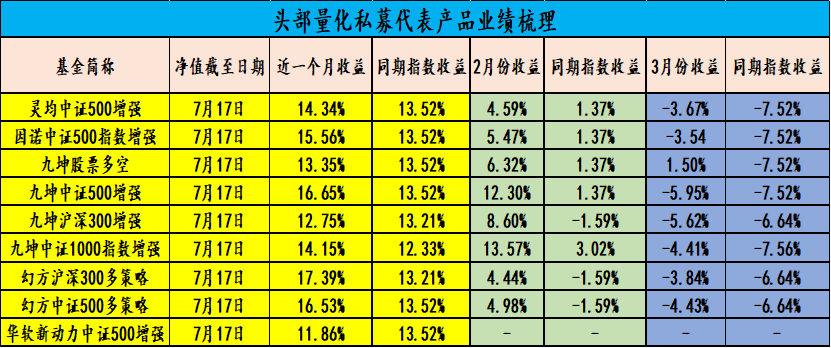

根据私募排排网的数据,资事堂选取了灵均投资、九坤投资、幻方量化和华软新动力四家百亿级别私募,以及50亿规模以上的因诺资产作为考察对象

其中,华软新动力旗下有股票多头和股票量化等多种策略产品,其余几家均为量化私募。

但无论是何种机构,业绩梳理下的结果都相当惊人。

把截至7月17日的近一个月净值表现,与2月和3月的月度净值收益和同期股指表现进行对比。

我们可以明确的发现,7月最近一个月的净值统计中,战胜指数的量化增强产品明显减少。

而无论是3月份,2月份都没有出现过这种情况。

如上图所示,百亿私募灵均投资的中证500增强产品,跑赢同期指数还不到一个百分点。华软新动力的中证500增强产品,更跑输同期指数。

跑赢中证500的百亿私募,包括九坤投资和幻方量化,它们在截至7月17日的近一个月区间,跑赢指数3个百分点。

虽然产生超额收益,但与今年一季度表现相去甚远。

以九坤投资为例,2月份跑赢中证500指数11个百分点,同期幻方量化跑赢近5个百分点。

沪深300增强策略上,截至7月17日,九坤投资跑输了同期指数,幻方量化跑赢了四个点。

相比之下,九坤和幻方今年2月分别跑赢沪深300指数9个百分点和5个百分点。

此外,九坤投资还管理一只中证1000增强的基金,近一个月(截至7月17日)超额收益不到2%,今年2月份超额收益高达10%。

可以看出,上述头部私募指数增强的最新超额收益,均远不及今年2月份。

02

超额收益为何消失?

一家百亿私募指出,指数增强策略本质是利用市场波动率提升,赚取超额收益,也就是赚取市场波动的钱,这与基本面量化选股截然不同。

另一家头部私募分析称:今年上半年,A股成交活跃度较2019年明显上升,量价型阿尔法收益也快速回升,收益总体稳定。IC贴水率在上半年逐步走阔,存量对冲产品相对受益。

上述百亿私募人士还指出,指数增强策略主要是利用了市场横截面的波动率机会。今年上半年市场波动情况一度好于2019年平均水平,但4月份之后波动率又开始有所下降,这影响了部分收益率。

可以看出,今年2月份限于新冠疫情因素,投资者情绪受到干扰,随之市场出现大幅波动。

这位百亿私募人士还进一步指出,6月底开始指数增强效果不佳,受到了基差大幅收敛的影响。基差成本就是股指期货套利策略的交易成本。通常在市场过热时大幅缩小,在市场过度悲观时大幅扩大。6月市场最后一周股市快速向上时,空头力量减弱,导致基差成本大幅收敛,因此对产品净值作出负贡献。

换言之,市场快速上涨,代表多头力量占据绝对主导,基差缩小,指数增强策略斩获超额收益难度上升,基金净值表现则承受压力。

03

量化机构正推新策略

实际上,随着市场告别一季度的高波动,头部量化机构开始布局在长期牛市的产品线。

近日,以九坤、明汯为代表的百亿机构,在各大渠道推介多空策略产品,新募集的资金将更多流入这类主打的新策略。

在这些私募看来,多空策略将成为量化私募未来的“主流”,九坤更在该策略募资时开启了三年封闭模式。

日前,九坤投资还对客户表示,量化多空将股指趋势策略融合进行指数增强操作,平滑市场波动。

换言之,这本质仍是指数增强,但净值曲线更加“漂亮”。具体策略是:80%的仓位是指数增强策略并满仓股票;15%放在股指CTA保证金中,定位于防守,空仓灵活对冲风险;5%是换仓的交易资金。15%就是防守机制,空仓灵活对冲风险。

据悉,这种模式是每天持有一篮子股票,约1000只个股,选股池含2000只以上,按流动性排序。择时对冲机制降低回撤风险。有着放敞口的机制,上涨抓住机制。市场回调的时候,显著小于指数增强,兼具进攻防守功能。

明汯投资也最新推出类似策略,主要是通过调整敞口,来调整对冲成本,提高收益,策略明细为:90%的市场中性(动态敞口0-40%)+5%左右的资金投向CTA策略。

明汯投资还对投资者强调,中国量化基金在股票端规模为2000亿,占全市场10%,虽然与美国量化基金规模占全市场40%有一定差距,但这正是中国量化基金获得超额收益的红利期。

该机构特别“厚爱”中证500增强策略,并指出目前30多倍静态PE仍低于54%的历史均值,相对估值比无风险收益率的PE值折价8%,属于极好的投资机会。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。